來源:中金策略

最近幾周,風險意識在全球範圍內急劇上升,而不僅僅是在金融市場。顯示這一點的一個指標是美國人對關鍵詞「衰退」的谷歌搜索,該指標以2020年3月的搜索情況作為100的基準值,涵蓋搜索量在內所有相關維度。根據德意誌銀行的數據,該指標近期大幅升升。

5月以來,資產邏輯有從滯脹交易往衰退交易切換的跡象。中金認為認為,當前關注增長下滑的斜率十分關鍵。單純衰退並不可怕,但若下行過快,緊縮又無法轉向,那就會從分子和分母端共同造成擠壓,導致股債雙殺,僅美元走強。。

一、近期衰退擔憂和交易有所升溫,體現為大宗普跌、利率回落

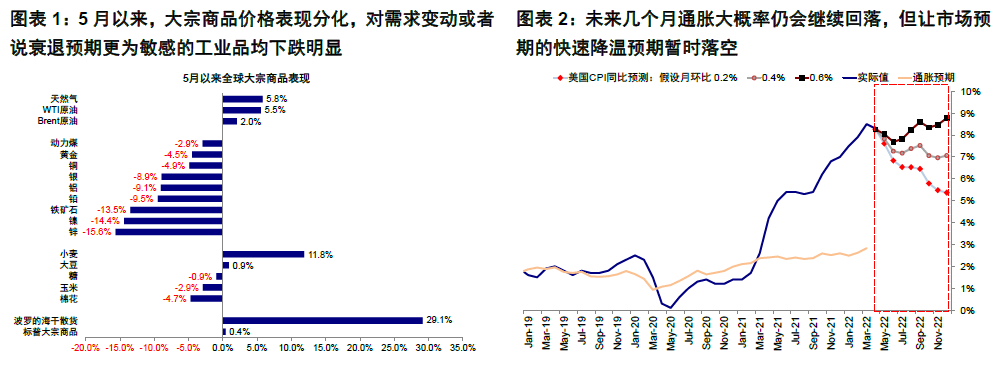

5月以來,資產邏輯有從滯脹交易往衰退交易切換的跡象,資產排序由大宗>債>股轉為債>大宗>股。此前一枝獨秀的大宗商品普遍回調,尤其是對需求較為敏感的工業金屬,僅部分存在供應溢價的品種如原油和農產品仍有支撐(圖表1)。與此同時,利率也衝高回落,10年美債衝高3.2%後降至2.9%附近,使得債券成為資產中為數不多的亮點。

對股市而言,由於作為我們第二個驗證點的美國4月通脹回落幅度不及預期,未能足以打消市場擔憂,尤其是核心通脹超預期讓市場擔心美聯儲可能「不得已」的更快緊縮將給增長和盈利帶來更大壓力、加快衰退到來,「分子端」的擔憂加大了美股、特別是成長板塊的動蕩(圖表2)。

當前海外市場面臨的主要「麻煩」是市場擔心緊縮、通脹、增長的「不可能三角」無解,不相信美聯儲能夠「恰到好處」的緊縮成功抑製住通脹而又不破壞增長。

在通脹依然具有相當粘性、緊縮未來兩個季度內很難「鬆手」是個強約束的背景下,增長下滑的斜率就顯得尤為重要,增長過快陷入衰退將會無法得到政策幫助導致股債雙殺,且強利率和美元也會使得黃金面臨壓力,使得投資者「無處可藏」;相反衰退本身並不可怕,待通脹和緊縮高點得到解決後,政策可以逐步轉向,市場也可以轉為交易債券和成長風格。

那麽,美國究竟是否很快將面臨衰退壓力?這將是我們本文重點探討的問題。

二、衰退擔憂從何而起?海外疫情與龍頭美股業績疲弱;美聯儲「不得已」更快緊縮將加大衰退風險

近期衰退擔憂之所以有所升溫,主要是由於內外部的兩個因素和擔憂所致,具體而言:

一方面,海外局部疫情持續給經濟活動和供應鏈造成了較大挑戰。以標普500指數為例,其海外收入占比高達40%(尤以龍頭跨國公司為主),其中中國區收入占比為7.5%,且自2020年疫情以來持續抬升(圖表5~6)。

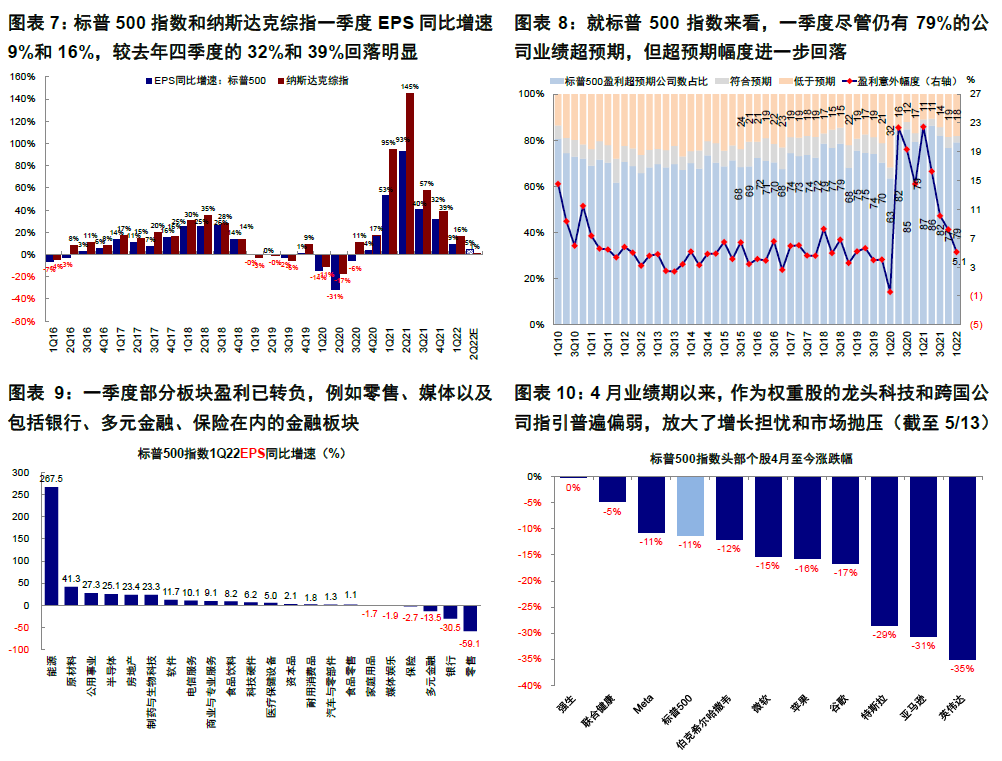

近期恰逢美股一季度業績期,作為權重股的龍頭科技和跨國公司指引普遍偏弱,放大了增長擔憂和市場拋壓,而這除了通脹和成本壓力外,多少與供應鏈和海外需求不振也有關。

初步匯總已經披露了92%的一季報業績,標普500和納斯達克綜指一季度EPS同比增速為9%和16%,明顯低於去年四季度的32%和39%,其中零售板塊增速為-60%(權重股亞馬遜淨利潤同比-148%),媒體板塊EPS增速-2%(臉書及谷歌淨利潤同比分別為-21%和-8%)。

當前一致預期預計標普500和納斯達克2022年盈利增速為10.1%和8.1%。趨勢上看,標普500尚不明顯,但納斯達克的盈利預期從去年三季度高點逐步下調,這也體現在了更為敏感的盈利調整情緒的轉弱上(圖表7~14)。

另一方面,則更多是來自市場擔心美聯儲「不得已」需要更快緊縮可能加大未來的衰退風險,無法實現「軟著陸」。實際上,當前美國內需並不差、甚至是局部依然過強,不然也不會導致價格持續高位。例如,4月機票價格環比大漲18.6%(圖表18),足以顯示疫情後出行需求的強勁。

截止3月美國空缺職位數1154.9萬人,是失業人口的2倍,即便就業人數回到疫情前水平也無法滿足(圖表20);居民部門依然超過2.4萬億美元的超額儲蓄,按照當前支出消耗速度,可能還需要128個月(圖表19);更多體現內需和小企業的4月Markit PMI抬升而體現大企業和外需的ISM PMI回落(圖表17);3月工業產出和產能利用率走高(圖表16);以及一季度GDP內需(個人消費和私人部門投資)加速增長都顯示如此(圖表15)。

然而恰是如此,市場擔心美聯儲在無法控製供給約束的情況下,是否會需要伸出額外的手來打壓需求,才能達到實現抑製價格的目的,而這無疑會加快經濟走向衰退的斜率。

三、當前距離衰退有多遠?基準情形逐步放緩,年底壓力增加;外需和金融條件收緊是潛在風險

美國增長從高位回落逐步放緩這一點毋庸置疑,基準情形下,我們預計美國增長在自然回落路徑下逐步走弱,年底壓力可能增加。但多快進入衰退,在通脹粘性和緊縮約束下就顯得尤為重要,而加快放緩斜率的風險有可能來自外部需求疲弱的拖累以及內部金融條件過快的收緊。

我們參照幾種方式估算如下:

3m10s利差。如我們指出,在判斷經濟衰退上,3m10s較2s10s更貼近準確,也是美聯儲更關注該指標的原因之一,其本質上體現的便是短期融資成本侵蝕長期回報的經濟含義。

4月初,2s10s利差一度倒掛是因短端利率計入了過多通脹預期而導致其失真,因此近期隨著利率上行和通脹預期回落2s10s也再度轉正。因此,如果3m10s可以作為一個判斷衰退臨近的有效指標的話,當前接近200bp的3m10s利差,按照目前加息路徑將在年底左右收斂倒掛(CME利率期貨預期從現在到年底的加息幅度為200bp。

我們測算10年美債中樞約為2.9~3.2%附近,對應實際利率0.3~0.4%,通脹預期2.5~2.8%,與當前水平基本相當)。正是因為如此,紐約聯儲基於這一指標測算的未來一年衰退概率依然處於不到4%的低位(圖表21~22)。

融資成本與投資回報率。更為準確的衡量金融條件對增長侵蝕的方式,是對比非金融部分的融資成本和實際的投資回報率,例如投資級信用利差與企業投資回報率,其背後反映的是維持經濟活動和價格穩定所需的自然利率水平(natural rate of interest)。

例如,如果用美國實際GDP增速與投資級債券的實際收益率對比,回測顯示過去十幾年間當這一差距突破某一閾值後,都對經濟衰退風險有較高的預示意義,股市也往往相應出現較大回撤。當前這一指標距離觸發閾值仍有較大空間,也表明距真正的衰退風險還有一段距離(圖表23)。

四、增長如果下滑過快的「麻煩」?政策無法快速轉向提供幫助,進而會導致股債雙殺,僅美元走強

單純的衰退並不可怕,政策可以相應提供寬鬆對衝。但目前的問題是,如果增長下行過快,而未來兩個季度內美聯儲緊縮又有較強約束,無法很快轉向以提供幫助,那就會從分子和分母端共同造成擠壓。

我們通過PMI下行而實際利率上行來模擬這種狀態,發現當出現這種情形時,雖然未必一定對應經濟衰退階段,但資產表現特征都高度趨同,即主要資產中僅美元「一枝獨秀」,股債雙殺,大宗商品同樣受損,黃金也不例外,成長風格和新興市場表現最差(圖表24~25)。這與近期市場的表現特征高度一致,也是我們提示需要重點關注當美元和美債利率同漲可能帶來的對內和對外流動性收緊的壓力、以及實際利率突破閾值後的影響。

五、「改進版」美林時鍾在當前環境的應用

我們對1998年以來名義利率、實際利率及通脹預期進行了階段劃分(圖表26)。當前的環境為通脹預期持平(回落)+實際利率上行,對應名義利率上行,後期或逐漸過渡到通脹預期回落+實際利率回落,對應名義利率下行。那麽就這兩階段來看,回顧歷史上各階段的年化表現並取中位數來看:

如果通脹預期下+實際利率上,同時名義利率上:在此階段,美元指數「一枝獨秀」、原油上漲但工業金屬及農產品下跌且黃金跌幅較高,股債雙殺。股市中新興市場表現最差,美股中成長風格領跌。

如果通脹預期下+實際利率下:在此階段,債券類資產表現不錯,黃金上漲,但包括原油、農產品及工業金屬在內的大宗商品表現最差,股市表現不佳且新興市場跌幅居前。對比上一階段,黃金及債券類資產由弱轉強、美元指數及原油由強轉弱、股市及工業品整體表現不佳。

編輯/Corrine