今年以來,美股在全球主要市場中表現墊底。

標普500指數年內跌幅超18%,進一步逼近熊市,道瓊斯指數年內跌幅近14%,均回吐了2021年的大部分漲幅。而以科技股為主的納斯達克指數年內大跌27%,回吐了2021年的全部漲幅。

事實上,美股正面臨諸多不確定性。自年初以來,由於需求高漲、疫情導致的供應鏈中斷,全球通脹持續升升。而2月俄烏爆發激烈的衝突,大宗商品價格應聲上漲,進一步加劇通脹。為應對通脹,包括美聯儲在內的主要央行陸續退出刺激計劃,並開啟加息周期,投資者紛紛拋售風險資產。

那麽,在市場波動性加劇之際,華爾街大佬們是如何投資的?

近日,橋水、花旗、高盛等多家華爾街機構披露了被稱為“市場風向標”的13F季度持倉報告。讓我們一起來看看大佬們是如何應對市場波動的。

掃貨能源股

巴菲特

在美股低迷的大背景下,“股神”巴菲特繼續掃貨能源股。

巴菲特曾經說過:“別人恐懼時我貪婪,別人貪婪時我恐懼。”據報道,在過去幾個月美股下跌期間,巴菲特旗下伯克希爾哈撒韋拿出了數百億美元資金加碼投資股票。

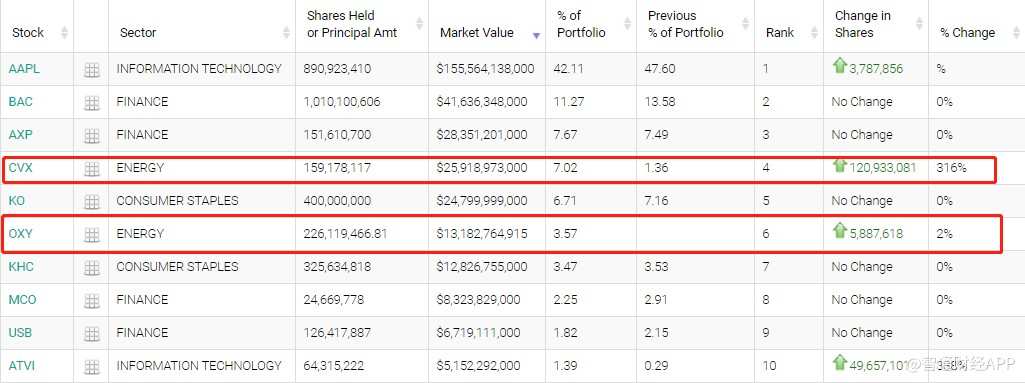

持倉報告顯示,伯克希爾第一季度增持$雪佛龍(CVX.US)$1.2億股,較上季度持倉數量增加了316%,持倉市值為259.19億美元,占投資組合比例為7.02%。截至一季度末,雪佛龍從去年四季度的第九大重倉股晉升為第四大重倉股。

事實上,巴菲特早已“盯上”雪佛龍。持倉報告顯示,伯克希爾在2021年第三季度及第四季度分別加倉雪佛龍558萬股、954萬股,持倉數量分別環比增長24%、33%。

雪佛龍為何受巴菲特青睞?據了解,從去年下半年開始,國際能源價格大漲,雪佛龍是其中最大的受益者之一。雪佛龍還擁有業內最安全的資產負債表,估值指標和盈利指標均具有吸引力,投資風險相對較低,而且公司還大手筆回購股票並向股東返還資金。此外,雪佛龍在生物燃料和碳捕獲等領域取得進展,有望推動其能源業務轉型。

除了雪佛龍,伯克希爾一季度還增持$西方石油(OXY.US)$589萬股,增持後持倉市值約132億美元,占投資組合比例為3.57%,位列第六大重倉股。巴菲特看上西方石油的邏輯或許與雪佛龍類似。

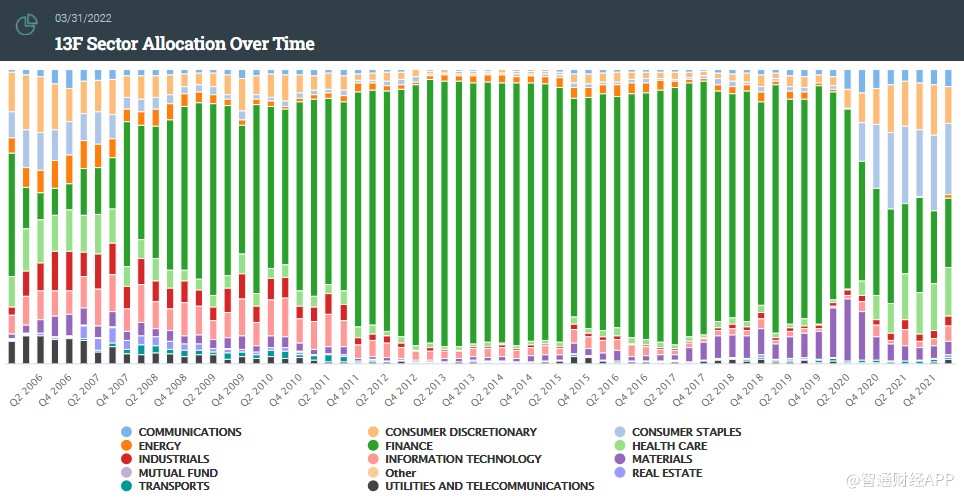

在大幅加倉後,能源類股占伯克希爾總持倉比例由去年第四季度的1.36%躍升至9.26%。不過,從持倉偏好來看,巴菲特依然偏愛信息技術類股及金融類股,占總持倉比例分別為45.86%、27%。

得益於能源股的優異表現,伯克希爾哈撒韋第一季度持倉總市值達3635.54億美元,環比增長9.85%。

除了巴菲特以外,不少華爾街大佬也青睞能源股。

德魯肯米勒

量子基金的前投資組合經理、現擔任數十億美元家族辦公室Duquesne首席投資官的斯坦利·德魯肯米勒,在第一季度買入了價值2.5億美元的能源股。

在2022年第一季度,德魯肯米勒便開始建倉$Coterra Energy(CTRA.US)$、$先鋒自然資源(PXD.US)$、$Cenovus能源(CVE.US)$、$Antero Resources(AR.US)$和$Phillips 66(PSX.US)$,且增持了$雪佛龍(CVX.US)$。

德魯肯米勒還新建倉采礦企業$泰克資源有限公司(TECK.US)$的頭寸。值得注意的是,德魯肯米勒旗下管理的基金最大的自然資源頭寸仍是$麥克莫蘭銅金(FCX.US)$。

據了解,在德魯肯米勒投資的能源股中,菲利普斯66是一家煉油廠,而雪佛龍和Cenovus能源則是綜合性生產商。Coterra Energy、先鋒自然資源和Antero Resources是純粹的上遊運營商,生產石油和天然氣。由此可見,德魯肯米勒投資了能源行業的方方面面,但這並不意味著其對任何一個能源子行業都持特別樂觀的立場。

黑石

黑石集團(BX.US)依然對能源股青睞有加。

從持倉偏好來看,今年一季度,能源類依然占據黑石總持倉比例第一,占比達62.07%。

在黑石的前五大重倉股中,能源股占據四席。

其中,$Cheniere Energy Partners LP(CQP.US)$繼續位列第一,持倉約2.04億股,持倉市值約114.85億美元,占投資組合比例為29.15%。

此外,$Energy Transfer(ET.US)$、$MPLX LP(MPLX.US)$、$Enterprise Products(EPD.US)$等能源股躋身前五大重倉股。

增加防禦類股

一般來講,當經濟周期相對較差時,防禦類股通常被認為是資金更好的避風港,因為這類股票的持續性強,業績都比較穩定。常見的防禦類股包括消費、醫藥和銀行等,也包括受巴菲特青睞的能源等。

全球市場環境依然動蕩不安,在此背景下,不少華爾街機構也通過加倉防禦類股來抵禦波動。

橋水

今年一季度,全球最大對衝基金橋水基金除了猛增新興市場配置比例外,還大幅度加倉消費股和醫藥股。

具體來看,消費類股和醫藥股在橋水前十大重倉股中占據5席,包括$寶潔(PG.US)$、 $強生(JNJ.US)$、$可口可樂(KO.US)$、$百事可樂(PEP.US)$以及$好市多(COST.US)$等。這些個股一季度均獲較大幅度增持。

橋水基金的持倉也更加多元化。今年一季度,日用消費品股、金融股、醫療保健股和非必需消費品股分別占總持倉的24.12%、23.51%、16.7%、12.61%。

橋水的多元化策略也帶來了回報。據統計,橋水第一季度持倉總市值達248.07億美元,環比增長44%。

潘興廣場

對衝基金大佬比爾·阿克曼(Bill Ackman)依然對消費品股 “愛得深沉”。

報告顯示,阿克曼旗下的潘興廣場資本管理公司Pershing Square Capital一季度重倉非必需消費品股。

$勞氏(LOW.US)$、$奇波雷墨西哥燒烤(CMG.US)$、$希爾頓酒店(HLT.US)$和$餐飲品牌國際(QSR.US)$等非必需消費品股占據前四大重倉股。

從持倉偏好來看,非必需消費品、房地產、通訊類個股位列前三,占總持倉比例分別為72.87%,13.58%以及11.21%。

值得一提的是,潘興廣場第一季度新建倉$奈飛(NFLX.US)$,大舉買入31億股,但奈飛在此期間大跌38%。4月份,比爾·阿克曼透露,該公司賣出了持有的奈飛股份。媒體估計他在這項投資中大約損失了4.35億美元。

花式玩轉期權

為抵禦市場波動,華爾街大行祭出了期權投資法寶。

花旗

持倉報告顯示,花旗集團(C.US) 第一季度同時大量購入指數基金的看漲和看跌期權。

具體來看,花旗一季度大幅買入標普500指數看跌期權、$納指100ETF-Invesco QQQ Trust(QQQ.US)$看跌期權、$SPDR 標普500指數ETF(SPY.US)$看漲期權、$iShares羅素2000指數ETF(IWM.US)$、納指100ETF看漲期權,並賣出iShares iBoxx高收益公司債券指數ETF看跌期權、$亞馬遜(AMZN.US)$看跌期權、$特斯拉(TSLA.US)$看跌期權、$Carvana(CVNA.US)$以及$Carvana(CVNA.US)$。

在花旗前五大重倉股中,指數看跌期權占據前三席,標普500指數ETF、標普500指數ETF看漲期權則分別位於第四、五位。

據了解,花旗很可能在執行跨式期權(Straddle)的期權投資策略,即以相同的執行價格同時購買或賣出相同的到期日相同標的資產的看漲期權和看跌期權。當然,其也可能是執行寬跨式期權(strangle option)的期權投資策略,即買進不同敲定價格、同一到期日的一份看漲期權合約和一份看跌期權合約。

以上數據雖然無法確定其具體最終實行哪種期權策略,但可以肯定的是其在做多指數波動(這兩種策略均在標的波動率上升時獲益)。這或許可以反映出該行對於未來市場波動上升、風險上升的觀點。

高盛

和花旗一樣,高盛(GS.US)也熱衷於用期權做對衝。

高盛一季度大量買進標普500指數ETF看漲期權、$iShares羅素2000指數ETF(IWM.US)$看跌期權等,並賣出$特斯拉(TSLA.US)$看跌期權等。

高盛一季度還建倉$債券指數ETF-iShares iBoxx高收益公司債(HYG.US)$看漲期權、$新興市場美元債DTF-Ishares(EMB.US)$看漲期權、$Datadog(DDOG.US)$看漲期權等,清倉$阿里巴巴(BABA.US)$看漲期權、$安森美半導體(ON.US)$看漲期權等。

熱衷做對衝的高盛依然重倉科技股。$蘋果(AAPL.US)$、$微軟(MSFT.US)$和$亞馬遜(AMZN.US)$位列前五大重倉股。從板塊來看,信息技術類股占高盛總持倉比例達19.06%,僅次於金融類股的31.64%。

科技股:“割肉”還是抄底?

隨著美聯儲等主要央行加息壓通脹,投資者紛紛拋售風險資產,高估值的科技股遭受重創。

一度領漲美股的科技股還值不值得投資?華爾街機構持不同看法。

部分機構加倉科技股

持倉報告顯示,景順集團(IVZ.US)一季度依然增持包括$微軟(MSFT.US)$、$蘋果(AAPL.US)$和$奈飛(NFLX.US)$等大型科技股,這似乎也呼應了近日該集團首席全球市場策略師Kristina Hooper觀點,即認為市場離底部比頂部更近。

Hooper曾在科技股大跌期間表示:“我對科技股的前景是樂觀的,但美聯儲的寬鬆政策已經成為母親的乳汁,這將是一個痛苦的斷奶過程。”

文件顯示,持有大量科技股的景順集團Q1持倉總市值也在一定程度上縮水至3920.52億美元,較上一季度總市值4148.39億美元下降5.5%,但仍然高於上年同期3747.14億美元。

除了景順,還有部分機構一季度仍加倉科技股。比如,高盛和美國銀行一季度都增持了蘋果、微軟等科技股。一些對衝基金,比如Farallon Capital Management和Coatue Management也增持了部分科技股公司的股票。

機構普遍遠離科技股

不過,目前機構投資者普遍遠離科技股。

花旗一季度對大型科技“FAAMG”有5%-22%不等的減持幅度,其中,蘋果、微軟、$谷歌-A(GOOGL.US)$的減持幅度分別達到22%、17%和9%;而亞馬遜和$Meta Platforms(FB.US)$則相對低點,分別為4%和5%。

紐約梅隆銀行(BK.US)一季度減持蘋果、微軟、亞馬遜、谷歌A和$谷歌-C(GOOG.US)$,但這五只股票仍位列前五大重倉股。此外,紐約梅隆銀行還大幅減倉Meta 、$甲骨文(ORCL.US)$和$Adobe(ADBE.US)$等。

據悉,對衝基金Light Street、雅虎、Hitchwood Capital Management LP等也減持或清倉了部分科技股。

總結

總體來看,面對市場波動,華爾街機構采取了不同的策略。

從持倉市值變動的結果來看,大幅加倉消費股和醫藥股,並使持倉多元化的橋水基金實現了最佳表現,市值環比增長44%。增持雪佛龍等能源股的伯克希爾也有不錯的表現,市值環比增長近10%。

投資者可以參考機構的持倉變化來調整投資策略。值得注意的是,持倉報告公布的是機構過去一個季度的動向,在市場環境快速變化的當下,機構持倉可能會出現迅速變動。

編輯/phoebe