來源:華爾街見聞

目前,美國貨幣市場基金吸引了大量資金湧入,市場普遍認為,這種趨勢不太可能很快結束,並有可能進一步加劇銀行體系的壓力。

貨幣市場基金主要投資於短期政府債券等無風險資產。隨著美聯儲大舉加息,這些基金現在平均能夠提供超過4%的年化回報率,遠遠超過了傳統銀行存款。

最關鍵的是,流入貨幣基金中的大部分現金來自於銀行存款,最終卻完全流向了銀行體系之外——即美聯儲的隔夜逆回購工具。

分析師認為,預計美聯儲不會調整這一工具以使這些現金重新注入銀行體系。這就意味著,矽谷危機所帶來的影響遠遠沒有結束,一場規模可能更大的擠兌風暴仍在醞釀之中。

貨幣市場基金瘋狂“吸金”

隨著美聯儲在過去一年大舉加息,貨幣市場基金的回報率已經遠遠超過了銀行支付給儲戶們的利率水平,並且還更具安全性。那些過去只能在銀行賬戶上賺取0.5%收益的人,如今在貨幣市場基金上可以賺取超過4%。

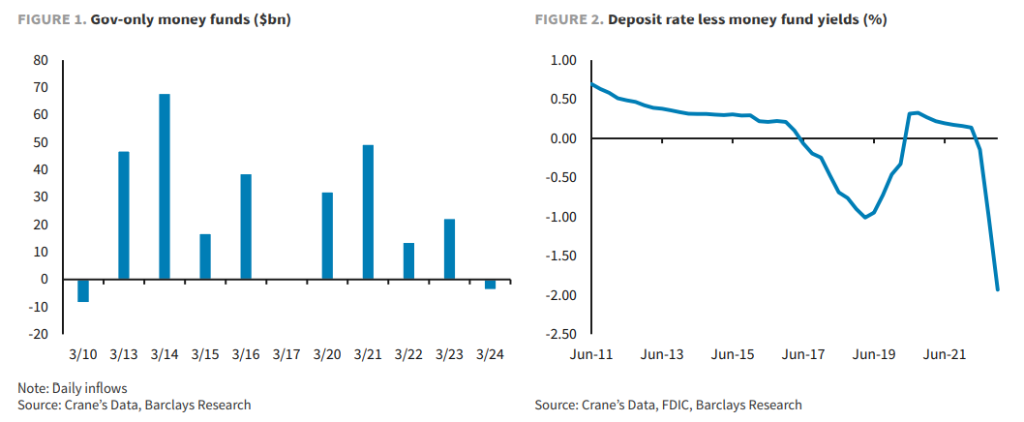

矽谷銀行引爆的危機更是將該市場的資金流入推向了最高潮:自3月初以來,貨幣市場基金已吸引了超過3400億美元的資金流入,其資產在本月達到了4.3萬億美元的創紀錄高點。截至3月22日當周,面向散戶的零售端貨幣市場基金資產升至1.86萬億美元,創歷史新高;同時期流入總體貨幣市場基金的資金量為1170億美元,創下2020年初以來單周紀錄。

美聯儲的數據還顯示,在3月的前兩周,受小型銀行資金外流的影響,美國的整體銀行存款減少了1610億美元。

這種趨勢引起了美國財長耶倫的注意,她周四就該行業的“結構性脆弱”發出了警告。耶倫在美國全國商業經濟協會主辦的一次會議上表示:

如果說有哪個領域的金融體系在擠兌和低價出售方面的脆弱性是明確的,那就是貨幣市場基金。

貨幣市場和開放式基金帶來的金融穩定風險尚未得到充分解決。

專家已經警告稱,這種趨勢將進一步威脅到銀行業的穩定,特別是規模較小的地區性銀行,因為它們最沒有能力提高提供給儲戶的利息。

貨幣市場基金的錢流向了哪里?——隔夜逆回購工具ON RRP

最關鍵的是,流入貨幣市場基金中的大部分現金來自於傳統的銀行存款,最終卻完全流向了銀行體系之外。

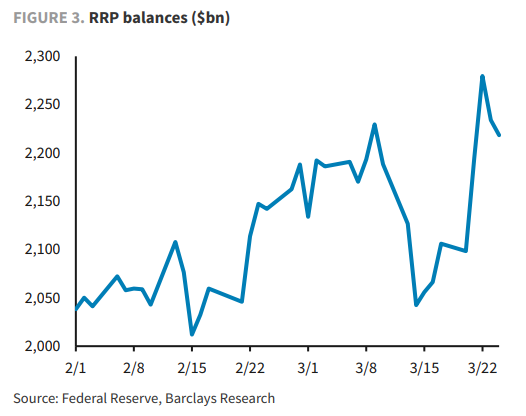

華爾街見聞此前提及,貨幣市場基金是美聯儲隔夜逆回購工具(ON RRP)的“重度使用者”,該工具為隔夜存放在央行的現金提供了豐厚的利率。非銀行貸款人,如貨幣市場基金、聯邦住房貸款銀行等機構作為聯邦基金市場上的重要貸方,沒有資格賺取IORB(準備金餘額利率)的利息,但願意以低於IORB的利率放貸。

因美聯儲引入了RRP工具,充當聯邦基金利率的下限。如果聯邦基金利率低於逆回購利率,那麽非銀機構就會選擇將錢借給美聯儲,最終使得市場資金緊張,聯邦基金利率上升。最近幾周,RRP工具的使用量大幅攀升,每日規模約為2.3萬億美元,比2月底的平均水平高出約700億美元。

美國達特茅斯學院經濟學教授、前美聯儲經濟學家 Andrew Levin 認為,現金源源不斷地流入貨幣市場基金,再流入美聯儲的RRP工具,是“一場等待發生的事故”。

他警告稱,如果更多儲戶將資金流入貨幣市場實體,這些資金最終會被存放在美聯儲,那麽小型銀行將面臨更大的壓力:

具有諷刺意味的是,美聯儲希望幫助銀行體系保持其安全性,但它自己的常設貸款工具最終會成為這一切中的薄弱環節。

因為貨幣市場基金並不是吸收存款的機構,其資產如果不是放在美聯儲的工具中,仍然會在銀行系統中。但他們對該機製的使用導致銀行整體存款減少,並可能失去放貸的動力。

雖然在美聯儲的每輪加息周期中,資金通常都會從銀行轉向貨幣市場基金,但分析師擔心,即使美聯儲結束貨幣緊縮並開始降低借貸成本,這種現象也可能會持續下去。歷史的車輪將重復碾過,一次又一次銀行擠兌將不斷上演。

美聯儲極可能坐視不理

3月27日,巴克萊策略師 Joseph Abate 在報告中表示,預計美聯儲不會調整RRP工具使這些現金重新注入銀行體系。理由有如下幾點:

第一,從融資利率來看,沒有跡象表明RRP工具的餘額上升正在造成銀行體系的儲備短缺。實際上,銀行儲備在過去兩周增加了超過3000億美元。在矽谷危機發生之前之前,銀行機構的餘額就已經越來越少。

第二,由於銀行儲備分布不均,降低RRP可能無法保證現金最終會流入最需要資金的銀行。實際上,隨著存款的流動,離開RRP的準備金最終將流入全球系統重要性銀行(GSIB),而不是小型銀行機構。

Abate 認為,RRP餘額還會增加多少取決於兩個因素:一是貨幣基金流入的速度,以及貨幣基金終止其投資組合的意願。後者取決於他們對美聯儲政策的展望和替代投資的供應,即非RRP投資,如票據和私營部門的回購。

如果美聯儲的緊縮周期在5月議息會議前結束,那麽貨幣基金可能會將更多投資組合轉向國債,前提是國債收益率比美聯儲的RRP工具更具吸引力,那麽RRP餘額會自行下降。但如果美聯儲迅速從緊縮政策轉向寬鬆政策,短期國債收益率可能繼續低於RRP利率,貨幣市場基金幾乎沒有理由從RRP中撤出。

Abate 指出,伴隨著QT,較高的RRP餘額將更快地消耗銀行準備金。如果銀行準備金下降得更快,它們就會更快變得稀缺,令銀行的現狀雪上加霜。

目前小型銀行的現金餘額已經比大型銀行的現金餘額要少得多。截至3月15日當周,銀行存共款減少了1200億美元,而25家最大銀行的存款增加了近670億美元。

Abate 表示,隨著金融狀況趨於穩定,銀行對儲備的需求應會下降,緊急借款應會減少,美聯儲的資產負債表應該縮減。但美聯儲過去的QT操作經驗表明,只有當隔夜三方回購市場的利率高於RRP利率時,RRP的餘額才會開始下降。在2018年,這足以在四個月內耗盡RRP餘額。準備金供應的逐步收緊將把回購利率推至足夠高的水平,從而吸引資金從RRP工具回到儲備體系。

“這是第二波銀行擠兌”

Abate 還補充道,銀行正處於“兩個階段轉變”(two-stage shift)的中間過渡階段。在銀行擠兌的第一階段,存款在“償付能力擔憂”下從銀行撤出。但隨著這種擔憂的消退;而第二個階段主要由地區性銀行和貨幣市場基金等安全資產之間的利差驅動,雖然擠兌速度更慢但殺傷力上要強勁得多。

他認為,“沉睡的儲戶”(sleepy depositors)已經在慢慢覺醒,越來越意識到了他們的存款機會成本、他們有能力在風險較低的貨幣市場基金中賺取更高的收益。他的基本情景是,鑒於存款利率的反應緩慢以及緊縮期間利率差距穩步擴大,貨幣基金餘額將繼續增加。

Abate 的數據顯示,在美聯儲過去四輪的加息周期中,貨幣基金餘額攀升了約20%,相當於約1萬億美元。在本輪周期中,貨幣基金餘額已經增加了約6000億美元,表明未來還會繼續增加。

最近美國銀行業的動蕩也意味著,即使銀行提高存款利率以更好地與貨幣基金競爭,儲戶也可能會被系統中的風險所嚇倒。Abate 總結道:

第二波存款外流已經開始,我們預計銀行將更加積極地爭奪存款。

美國銀行的 Mike Hartnett 認為,結束這一切的觸發因素,只能是美聯儲開始降息。也就是說,無論是快是慢,銀行擠兌將至少持續到美聯儲向市場投降並大幅降息,將金融系統重新推回到零利率政策的時代。

編輯/ruby