香港財經新聞股票分析:

經典價值投資和成長型投資「沒有明確的界限,成長型投資關注未來,而價值投資強調當前,但不可避免地要面對未來。」

「投資只關乎一件事:應對未來。沒有人能夠確切地預知未來,所以風險是不可避免的。」

利用市場的無效性首先要克服市場情緒帶來的消極影響,有力武器就是「對內在價值有堅定的認識」。

「我們改變不了市場,若想參與其中,我們唯一的選擇就是從現存的可能性中選擇最好的,這就是相對選擇」

你必須持續戰鬥,堅持自己的體系,不斷做出選擇

導讀:《投資最重要的事》被巴菲特譽為「這是一本難得一見的好書」,我認為主要在三個方面:

1、這是一位投資大師親自撰寫的投資理念。作者的思維方式是事前決策而非事後解釋,實戰價值十足。

2、本書在投資理念方面的介紹比較完整。本書所撰寫的內容十分豐富,涉及投資的多個維度,投資體系比較完整。

3、本書內容比較「接地氣」。本書成書時間較近,除了投資理念的闡述,還有很多投資中真實面臨的困境的討論,同時注有其他投資大師的評析,使得全書內容更加精彩。

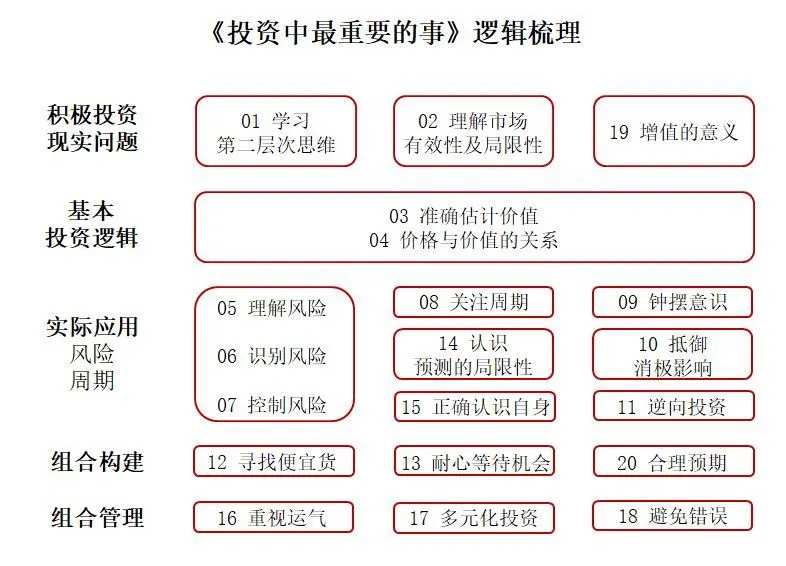

本書最初以投資備忘錄為基礎,所以各章節內容上相對獨立,本人以自己的理解,重新梳理了「投資最重要的事」的表達邏輯,具體如下圖,後續讀書筆記也以此為基礎逐步展開。也正由於此,有些內容未免有斷章取義之嫌,希望大家諒解。

積極投資的現實問題

積極投資最大的問題是如何超越市場,這里涉及三個問題:1、戰勝市場是否徒勞(02理解市場有效性和局限性);2、如何能夠戰勝市場(01學習第二層思維);3、理想積極投資的表現(19增值的意義)。

市場有效性的問題在投資界是老生常談,但作者給出了具有實戰意義的結論:「沒有一個市場是完全有效的,它只是一個程度問題。有效性並沒有普遍到我們該放棄良好業績的程度。同時,有效性是律師口中的「可反駁的推定」——首先應假定某個推斷是正確的,直至有人證明它不成立。因此,我會假定有效性會妨礙我們取得優秀的業績,直至我們有充足的理由相信它不會」。

實戰意義在於我們應該更多地在低效的市場尋找戰勝市場的機會,同時當我們認為自己能戰勝市場上,要有充足的理由——市場錯在哪。

回到本書第一章——學習第二層次思維,本身這個邏輯是基於博弈和競爭的。戰勝市場即戰勝平均,本身就是零和博弈,如果考慮高昂的管理費,費後收益戰勝市場是一個負和博弈,你必須要比市場做得更為出色。

作者因此提出第二層思維,本身是一個思維方式,即找到市場的共識,獨立思考共識是否存在錯誤,因為存在風險或機會。事實上在國內投資市場,本人相反地感受到有很多投資人過於聰明,濫用第二層思維,認為市場已經充分預期,而錯失擺在台面上的簡單投資機會,這應該采用第三層次思維?

至於理想的積極投資的業績表現,作者認為應該是牛熊時組合收益的非對稱性,相較而言,作者更喜歡「熊市少虧損,牛市跟上市場」的業績表現。

基本投資邏輯

最古老的最簡單的投資原則是「低買,高賣」,價值投資將其明確為「以低於內在價值的價格買進,以更高的價格賣出」。由於價格是公開信息,準確估計內在價值就十分關鍵。

作者討論了經典價值投資和成長型投資的關系,認為兩者「沒有明確的界限,成長型投資關注未來,而價值投資強調當前,但不可避免地要面對未來。」

作者選擇了經典價值投資法,因為相信其更有持續性。價值投資執行並不容易,原因在於內在價值的估計必須準確,否則效果更糟,事實上「優秀投資者的成功率遠低於100%」,同時還需要堅持正確估值的投資機會。

內在價值和價格的關系就是第二層思維的體現:市場價格代表了市場共識,而內在價值是投資人獨立思考評估的結果,兩者的差異為投資人提供了戰勝市場的機會。

在本書中,作者並未給出具體計算內在價值的方法,而轉而討論造成價格的影響因素:基本面價值、技術(被迫交易)、心理。並且作者在隨後的章節討論了利用這些因素的方法。

實際應用

應對風險

本書關於風險的討論篇幅較長,同時極為精彩,這充分體現了作者對風險的重視程度和應對能力。「投資只關乎一件事:應對未來。沒有人能夠確切地預知未來,所以風險是不可避免的。」

應對風險需要三個步驟:第一步是理解風險,第二步是識別風險,最關鍵的是控製風險。

風險的理解具有主觀性,但實際投資人應該擔心的是永久性損失的概率。「風險意味著即將發生的結果的不確定性,以及不利結果發生時損失概率的不確定性。」

本質上,資產未來的收益是一種概率分布,當不利結果發生時,收益可能為負,但站在目前時點很難準確估計。所謂高風險高收益,說的是因為潛在虧損較大,需要期望回報高於低風險資產作為風險補償,否則投資人既承擔了虧損的可能,長期回報還比較一般,這類資產沒有價值。

類似股票和債券資產,完美符合下圖中表述的關系。所以本人理解為高風險的資產需要獲得高回報的可能性,也許這個可能性異常低,導致期望回報並不高,但由於人性的非理性也有存在的合理性。

與之對應的為什麽經典價值投資者認為自己的投資是「低風險高收益」,實際上更準確的說法是「低風險高期望回報」,但如果你謀求一夜暴富的可能性,價值投資實現的概率很低。

當然風險收益關系是動態變化的,而風險收益曲線扭曲的時候可能就是投資機會(風險)出現的時候。

正因為如此,「訓練有素的投資者對於風險判斷的主要依據是價值的穩定性和可靠性,以及價格與價值之間的關系。」

「由於風險的隱蔽性、不可量化型及主觀性,投資風險——損失的可能性——也無法用回顧性方法及演藝推理法來衡量」。

過高的價格(基於內在價值的估計)和樂觀心理是很好的識別風險的指標。風險具有反常性,當大多數投資者都不擔心風險時,往往孕育著巨大風險,這和第二層次思維底層邏輯一致。

「投資者的工作是以盈利為目的聰明地承擔風險。能夠出色地做到這一點,是最好的投資者與其他投資者之間的區別。」風險規避可能同時規避了收益,例如銀行存款,這並非優秀投資者追求的,所以控製風險的關鍵承擔風險的價格。

價值投資強調安全邊際,這就是投資人向市場收取的承擔風險的「保費」,如果保費足夠高,那麽再劣質的資產也可能是優質的投資機會。

周期的理解和應用價值

本書8-11以及14-15在本人看來,核心還是在討論基本面周期以及心理周期的變化,以及應對策略。簡單來說概括為:「多數事物都是周期性的,當別人忘記周期時,某些最大的盈虧機會就會到來」。

基本面的周期(主要指宏觀周期)是長期存在的,並會帶來投資者心理預期的變化,當經濟基本面逐步走強,投資者也隨之樂觀,並很可能樂觀的情緒超出了真實的基本面,而當經濟走弱時,事情也隨之相反。

作者將市場情緒的波動形容為鍾擺運動,從一個極端走向另一個極端。當市場情緒處於極端位置時,市場定價往往體現為無效性,而「利用無效性是保持卓越的唯一方法」。

而利用市場的無效性首先要克服市場情緒帶來的消極影響,有力武器就是「對內在價值有堅定的認識」。

當你采取行動時,往往呈現為「逆向投資」。卓越的投資幾乎可以確定是逆向投資,因為如果某項投資為大眾認可,不一定長期是卓越的投資,因為不可能大多數人都長期戰勝市場。

但需要注意,「逆向投資並不是一種讓你永遠穩賺不賠的方法。大多數情況下,沒有值得下注的過度市場」。

逆向投資轉化為卓越投資,前提至少還有三個——大眾如果犯錯了,你知道大眾錯在哪,同時堅持自己的正確判斷下注。堅持的壓力除了來自心理層面,還有客觀環境。

市場周期就是逆向投資可以發揮作用的常見機會。市場的錯誤在於高估了宏觀預測的準確性和價值,問題最為嚴重的時候是「投資者忘記概率與結果的區別——也就是當他們忘記預測限製的時候」。

換句話說,投資決策高度依賴未來宏觀的預測,完全不留餘地,仿佛最可能發生的事情就一定會發生,類似一致性預期,此時逆向投資的機會可能就來了。

識別市場關於周期的錯誤需要正確認識自身——知道自己身處何處。通過一些觀察手段,測量市場溫度,合理推斷鍾擺(市場情緒)所處的位置,以此指導我們的行動。

這些章節主要討論的利用周期波動的卓越投資機會,並不完全適用基於未來預測的成長型投資,思維理念可能有共同性,但是如何判斷成長型投資中市場認知的共性錯誤可能更加困難。

內在價值的刻畫是通用的做法,但問題是如何合理估計成長型投資的內在價值。

組合構建

當我們明確了投資基本理念後,需要構建投資組合。首先羅列潛在投資的清單,有些限製是從客觀實際出發,有些則是產品定位的風險選擇。

然後進行相對選擇:「我們改變不了市場,若想參與其中,我們唯一的選擇就是從現存的可能性中選擇最好的,這就是相對選擇」。

什麽是最好的,作者認為是便宜貨,即價格低於內在價值。核心在於買的好,而非買好的,作者給出了這類資產的特征。

當然這是理想狀態,入市時會遇到客觀困難:一是市場水位偏高,便宜貨難以尋覓;二是市場快速下跌,何時出手。「當投資者面臨預期收益和風險溢價不足的情況是,是沒有簡單答案的。」

但「攫取收益」——為得到市場上漲前慣有收益而進行高風險投資是錯誤的。

投資人有幾種選擇:1、接受相對收益,即使絕對收益不具有吸引力;2、忽略短期風險,關注長期風險,尤其當市場時機難以判斷。3、持有現金,耐心等待更好的機會。

如果你是正確的,第3種選擇可能帶來超額回報,但需要逆向投資的心態以及強大資產負債表支撐。

合理預期也是個幫助解決入市問題的手段。投資人應該放棄追求完美,當市場下跌、出現不錯的機會時及時出手,因為「完美是優秀的敵人」。同時合理預期有助於提高風險意識,敢於質疑高回報預期所蘊含的隱蔽風險。

組合管理

組合管理第一個問題不是改變,而是應該懂得堅持什麽。明白結果的偶然性(運氣)十分重要:它可以讓你堅持結果並不理想的好決策,因為好的決策無法保證短期帶來投資收益,但長期一定會;同時可以讓你對未來心存敬畏,堅持防守策略,避免不利結果時的出局風險。

選擇積極投資就是選擇了進取,天然與進攻相關,但作者提醒防守策略必不可少。防守策略的目標是避免致敗因素(避免出局風險),更從容地渡過難關;思維模式是否定性思維,避免錯誤,而非追求做對;操作方式是留有安全邊際或錯誤邊際——保證即使未來發展不及預期結果也可接受。

防禦性投資強調防守策略,但並非忽視進攻性策略,但作者相信「避免致敗投資,製勝投資自然回來」,所以更多強調防守。

「此外,除了專業技術,積極進取型投資也需要有勇氣、有耐心的客戶和可靠的資本。」「攻守抉擇並不簡單」,「 攻守沒有對錯之分」,關鍵是平衡。

如果去看投資大師的選擇,攻守平衡組合也各有不同:巴菲特選擇安全邊際和高質量資產作為防守策略,而選擇高集中度作為進攻策略;索羅斯以趨勢時超出常人的頭寸和槓桿作為進攻,而以嚴格的糾錯機製作為防守。

既然避免錯誤如此重要,那如何識別錯誤呢?作者提出了幾種常見錯誤:

「想象無能——無法提前理解結果的多樣性,首先是沒有預測到未來可能發生的極端事件,其次沒有理解極端事件發生後的連鎖後果。」

心理因素影響下做出錯誤的投資:未能發現市場的扭曲;發現了但仍屈從市場;未能利用市場的扭曲。在本人看來,這是最常見的錯誤,避免這三層錯誤難度是逐步提升的。

「最令人迷惑並最具有挑戰性的是,錯誤是不斷變動的。有時價格過高,有時價格過低。有時做一件事會犯錯,有時不做這件事也會犯錯;有時看漲會犯錯,有時看跌也會犯錯。」

「最後,重要的是要記住,除了作為(如買進)和不作為(如沒有買進),還有錯誤不明顯的情況。」

結語

這是本常讀常新的好書,但如果你追求一個投資的萬能鑰匙,你會大失所望。

作者強調防守,但是仍然會認為需要的時候沒有進攻也是嚴重的錯誤;作者強調逆向投資,但也指出大多數情況並沒有值得逆向投資的機會;作者強調內在價值的作用,但並未給出通用的估計方法。

這就是投資,你永遠不會擁有一勞永逸的簡單答案,作者給出如此多重要的事,恰恰說明他認為卓越的投資需要兼顧這些方面。

你必須持續戰鬥,堅持自己的體系,不斷做出選擇。在本人看來,中國古語中的「一張一馳,文武之道」契合本書中的關於平衡的討論,保持進攻和防守的平衡,當市場過於悲觀或樂觀時,出手致勝。

用現代話說,也許是「敬畏未來、保持樂觀」。

編輯/isaac