來源:Wind

市場期待已久的住房政策利好終於落地!

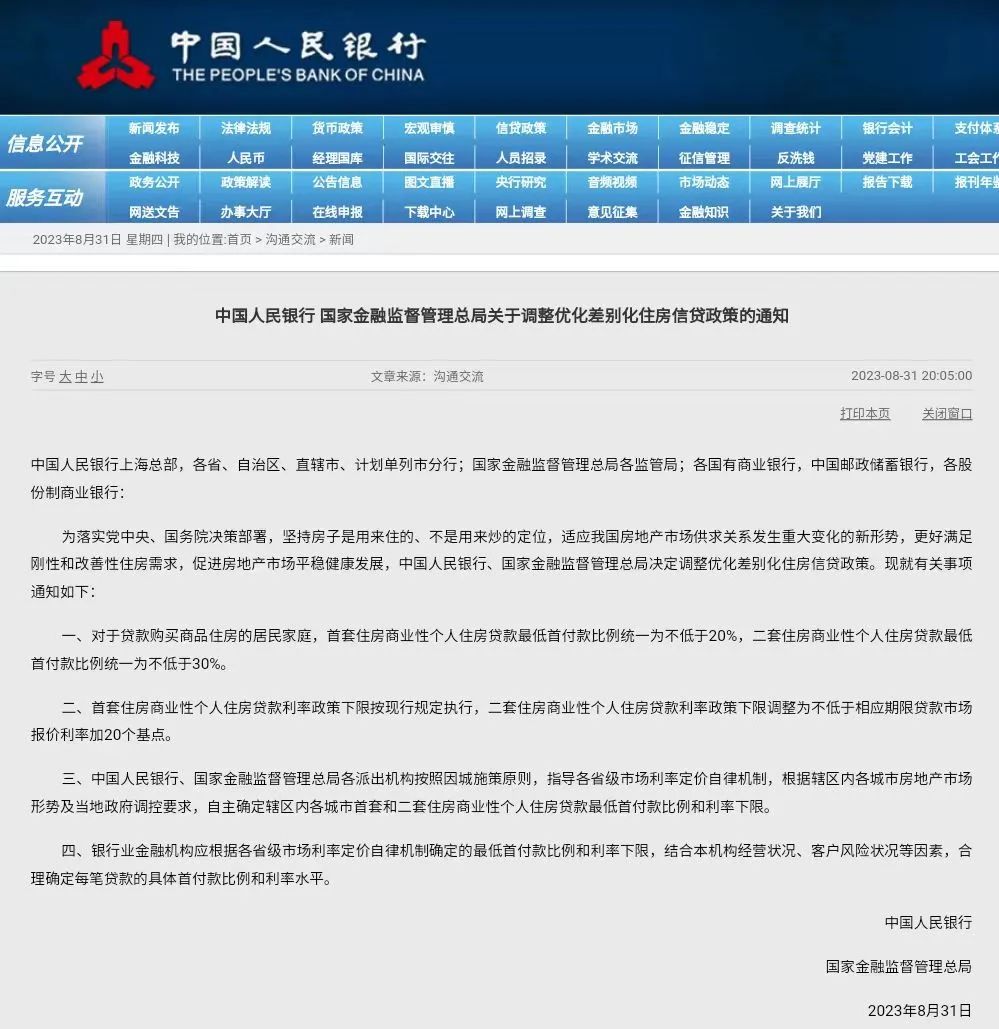

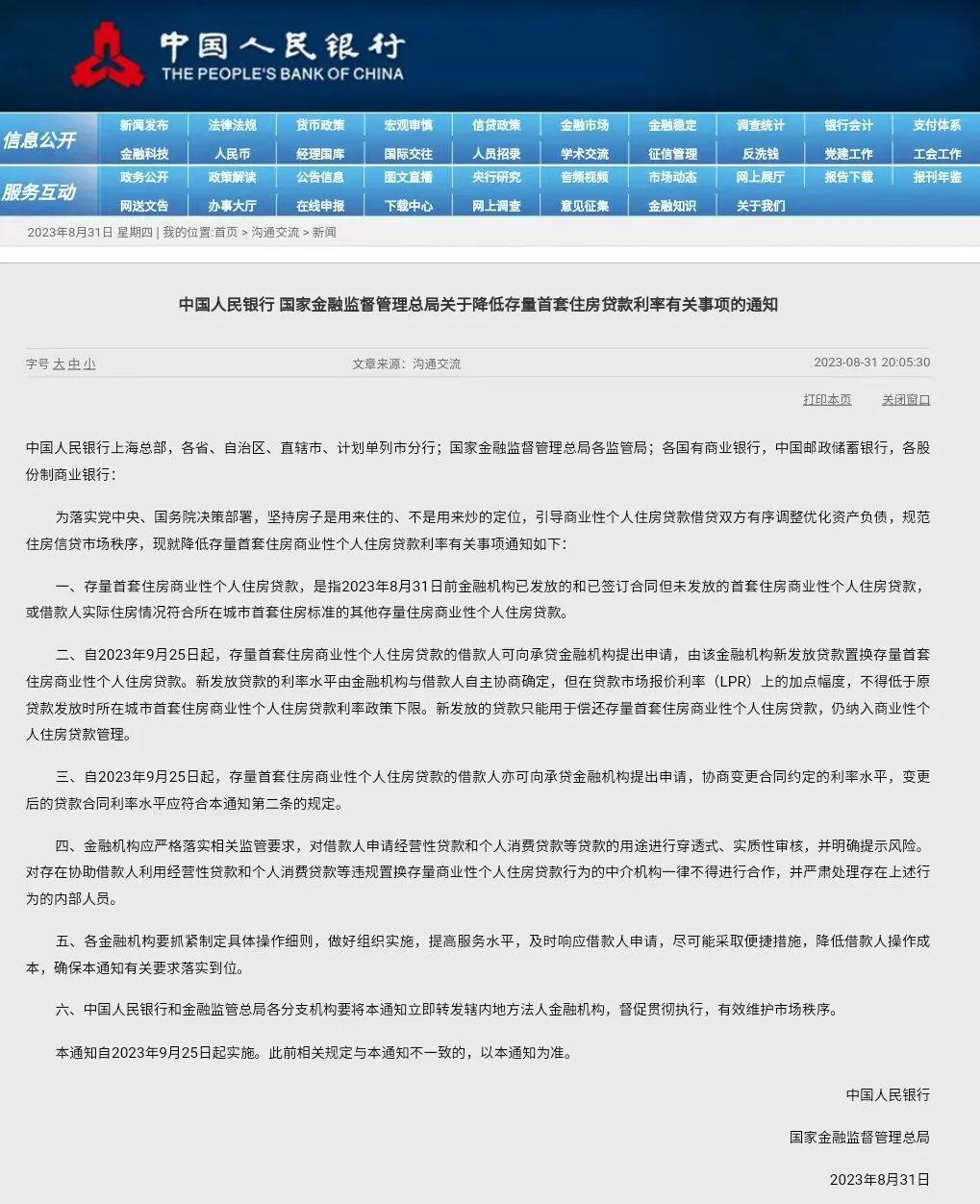

8月31日,中國人民銀行、國家金融監督管理總局發佈《關於調整優化差別化住房信貸政策的通知》、《關於降低存量首套住房貸款利率有關事項的通知》。明確按照市場化、法治化原則,降低存量首套住房商業性個人住房貸款利率,引導個人住房貸款實際首付比例和利率下行。

以下爲相關要點:

1、自2023年9月25日起,存量首套住房商業性個人住房貸款的借款人可向承貸金融機構提出申請,由該金融機構新發放貸款置換存量首套住房商業性個人住房貸款。

2、新發放貸款的利率水平由金融機構與借款人自主協商確定,但在貸款市場報價利率(LPR)上的加點幅度,不得低於原貸款發放時所在城市首套住房商業性個人住房貸款利率政策下限。

3、首套住房商業性個人住房貸款利率政策下限按現行規定執行,二套住房商業性個人住房貸款利率政策下限調整爲不低於相應期限貸款市場報價利率加20個基點。

4、統一全國商業性個人住房貸款最低首付款比例政策下限。不再區分實施“限購”城市和不實施“限購”城市,首套住房和二套住房商業性個人住房貸款最低首付款比例政策下限統一爲不低於20%和30%。

5、各地可按照因城施策原則,根據當地房地產市場形勢和調控需要,自主確定轄區內首套和二套住房最低首付款比例和利率下限。

央行相關負責人答記者問

中國人民銀行、金融監管總局8月31日聯合發佈《關於調整優化差別化住房信貸政策的通知》和《關於降低存量首套住房貸款利率有關事項的通知》。有關負責同誌就政策調整回答了記者提問。

問:差別化住房信貸政策調整優化的背景是什麼?

答:7月24日中央政治局會議明確,適應我國房地產市場供求關係發生重大變化的新形勢,適時調整優化房地產政策,因城施策用好政策工具箱。7月31日國務院常務會議提出,根據不同需求、不同城市等推出有利於房地產市場平穩健康發展的政策舉措,加快研究構建房地產業新發展模式。

爲貫徹落實黨中央、國務院決策部署,中國人民銀行、金融監管總局發佈通知,對現行差別化住房信貸政策進行了調整優化,支持各地因城施策用好政策工具箱,引導個人住房貸款實際首付比例和利率下行,更好滿足剛性和改善性住房需求。

問:此次差別化住房信貸政策調整優化的重點是什麼?

答:一是統一全國商業性個人住房貸款最低首付款比例政策下限。不再區分實施“限購”城市和不實施“限購”城市,首套住房和二套住房商業性個人住房貸款最低首付款比例政策下限統一爲不低於20%和30%。

二是將二套住房利率政策下限調整爲不低於相應期限貸款市場報價利率(LPR)加20個基點。首套住房利率政策下限仍爲不低於相應期限LPR減20個基點。

各地可按照因城施策原則,根據當地房地產市場形勢和調控需要,自主確定轄區內首套和二套住房最低首付款比例和利率下限。

問:爲什麼要降低存量首套住房貸款利率?

答:近年來我國房地產市場供求關係發生了重大變化,借款人和銀行對於有序調整優化資產負債均有訴求。存量住房貸款利率的下降,對借款人來說,可節約利息支出,有利於擴大消費和投資。對銀行來說,可有效減少提前還貸現象,減輕對銀行利息收入的影響。同時,還可壓縮違規使用經營貸、消費貸置換存量住房貸款的空間,減少風險隱患。爲更好適應上述新形勢,中國人民銀行、金融監管總局明確按照市場化、法治化原則,支持鼓勵銀行與借款人協商調整存量首套住房貸款利率。

問:哪些存量首套住房貸款可以申請降低利率?如何申請?

答:符合條件的存量首套住房貸款是指,2023年8月31日前金融機構已發放,已簽訂合同但未發放的,以及借款人實際住房情況符合所在城市首套住房標準的存量住房商業性個人住房貸款。

對於符合條件的存量住房貸款,自2023年9月25日起,可由借款人主動向承貸銀行提出申請,也鼓勵銀行以發佈公告、批量辦理等方式,爲借款人提供更爲便利的服務。調整方式上,既可以變更合同約定的住房貸款利率加點幅度,也可以由銀行新發放貸款置換存量貸款。具體利率調整幅度由借貸雙方協商確定,但調整後的利率,不能低於原貸款發放時所在城市的首套住房貸款利率政策下限。新發放貸款只能用於償還存量貸款,仍納入商業性個人住房貸款管理。

中國人民銀行、金融監管總局將密切關注市場動態,引導銀行與客戶遵循市場化、法治化原則進行自主協商,有序降低存量住房貸款利率,維護好市場競爭秩序。

影響有多大?

光大證券此前研報認爲,個人房貸的大量提前償還並不會直接影響住房需求,但對商業銀行的經營有一定的影響,而降低存量房貸利率是遏製住提前還貸勢頭的一個好辦法,從而支持消費的恢復和擴大。

東吳證券在8月早些時候一篇研報中寫道,調整存量房貸利率可以降低居民提前還貸的意願,但同時也會加大商業銀行淨息差壓力。7月14日央行發佈會透露,在理財收益率、房貸利率等價格關係發生變化的背景下,居民使用存款或者減少其他投資提前償還存量貸款的現象顯著。調整存量房貸利率有助於降低居民提前還款意願,從而提高銀行經營的穩定性。但存量房貸利率下調將進一步壓縮銀行利潤空間,因此預計央行可能通過結構性政策工具對部分影響較大的銀行給予支持,在“加大逆週期調節”的政策基調下,降準操作也有望於年內落地。

民生證券認爲,存量房貸利率調降的有序推進,仍需央行進一步引導,關鍵或在於爲商業銀行提供貨幣支持或激勵,可能的增量政策包括設立相關結構性貨幣政策工具、存款利率下調、定向降準。

多家大行已表態

8月31日晚間,農行、建行、工行、招行、郵儲銀行等火速公告,將依法有序開展存量首套個人住房貸款利率調整的準備工作。

農業銀行公告稱,爲貫徹落實黨中央、國務院決策部署,有效發揮金融機構服務實體經濟、保障和改善民生等領域的作用,我行在有關部門指導下,正在積極依法有序開展存量首套個人住房貸款利率調整的準備工作。

建設銀行公告稱,爲貫徹落實黨中央、國務院決策部署,堅持房子是用來住的、不是用來炒的定位,體現國有大行擔當,我行將積極落實《中國人民銀行 國家金融監督管理總局關於降低存量首套住房貸款利率有關事項的通知》要求,依法有序推進降低存量首套住房商業性個人住房貸款利率工作。我行將按照市場化、法治化原則,提供高效便捷的線上線下服務,按照通知規定,做好降低存量首套住房商業性個人住房貸款利率工作,有效發揮金融在支持恢復和擴大消費,保障和改善民生等領域的作用。

工商銀行發佈關於調整存量首套住房貸款利率的公告,爲貫徹落實黨中央、國務院決策部署,切實發揮金融在服務實體經濟、支持恢復和擴大消費、保障和改善民生等領域的作用,我行認真落實《中國人民銀行國家金融監督管理總局關於降低存量首套住房貸款利率有關事項的通知》要求,正在積極依法有序推進存量個人住房貸款利率調整工作。我行將按照市場化、法治化原則,通過線上、線下多渠道提供便利服務,依法合規開展好利率調整工作。

編輯/Jeffrey