隨著本月銀行業危機不斷發酵,市場和美聯儲對經濟前景的看法越來越不一致之際,債券投資者紛紛押注美國經濟衰退即將到來。

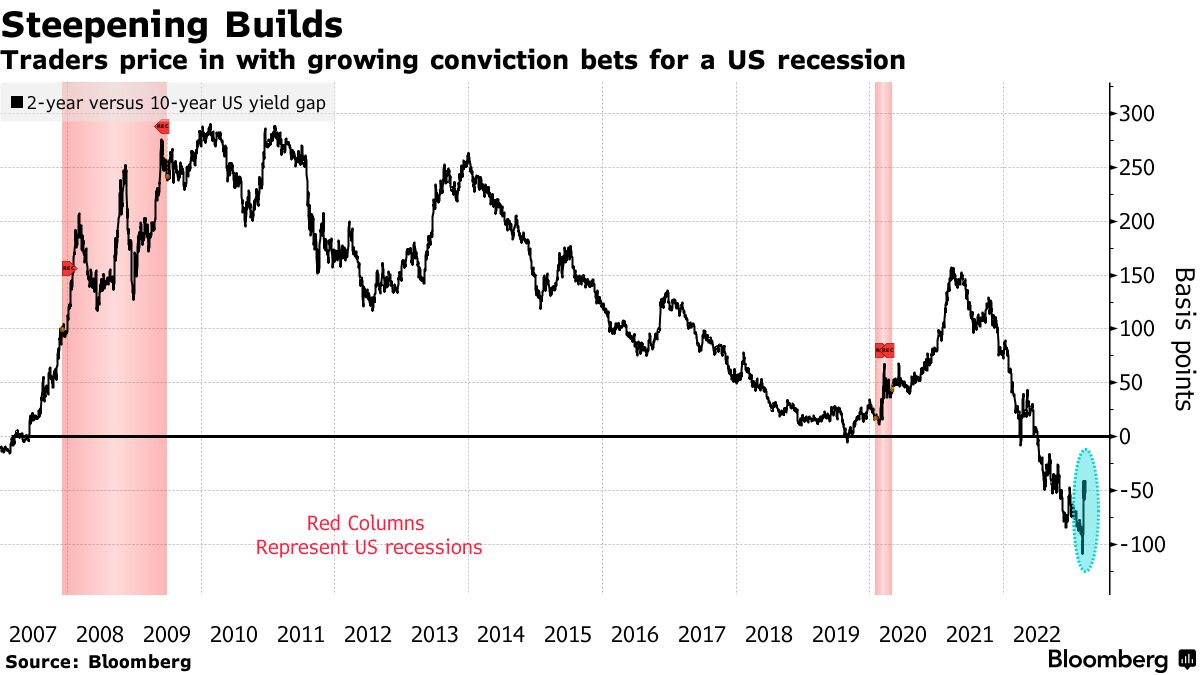

交易員減少了對美聯儲今年進一步加息的押注,並預期未來幾個月將開始降息,對利率定價最為敏感的短期美債集體暴跌。上周五,兩年期美債收益率大幅下挫,一度跌至30年期美債收益率的下方,為去年9月以來首次,美債收益率曲線的倒掛現象逐漸消失。

與市場押注鮮明對比的是,鮑威爾上周堅稱,降息不是美聯儲今年的“基本情景”,但他也承認,銀行業的動蕩和信貸收緊的可能性可能取代加息政策。

過去一年里,市場一直在關注收益率曲線倒掛——即對政策敏感的短期債券的利率攀升至較長期債券的利率之上,這通常被視為經濟衰退的預兆。但現在,隨著前端收益率暴跌,倒掛的逐漸消失讓市場觀察人士更加害怕了,他們擔心衰退已經迫在眉睫。

在一些業內人士看來,本輪美國銀行業危機也很可能已成為了一個將美國經濟加速推向硬著陸的“觸發器”。管理著約1240億美元資產的Hartford Funds固定收益策略師Amar Reganti稱:

如果銀行體系衝擊帶來的通縮動力足夠強勁,那麽今年經濟衰退的可能性就會大大提高。收益率曲線暗示,美聯儲可能會在今年某個時候被迫采取(降息)行動。

彭博經濟預計,美國第三季度經濟衰退的可能性為75%,2024年失業率將升至5.0%,高於2月份報告的3.6%。

就連“老債王”格羅斯和“新債王”岡拉克均雙雙發推對即將到來的經濟衰退發出了警告,並將其歸咎於美聯儲激進的加息政策。

經濟衰退風險愈發高漲,投資者該如何選股?

從近期市場表現來看,除銀行股以外,其他對經濟增長敏感的板塊也紛紛下挫,投資者轉而湧入食品、製藥和電信等被認為對經濟衰退更有彈性的行業。

隨著經濟衰退的討論越來越多,瑞銀發表研究報告表示,如今美聯儲陷入了困境,股市可能仍將持續波動,投資者應轉向優質股票以安然度過這場風暴。瑞銀美國股市主管David Lefkowitz寫道:

我們建議投資者關注盈利增長更具彈性的板塊。在這種背景下,選股策略更應該集中在高質量公司,尤其是那些具備定價權,或者是擁有長期增長動力的公司。

結合以往的投資回報率,及歷史上經濟放緩或接近衰退時公司的股價表現,瑞銀選出了以下“抗衰退”名單:

$微軟(MSFT.US)$,年內漲幅17.29%

$好市多(COST.US)$,年內漲幅8.68%

$美國運通(AXP.US)$,年內漲幅8.52%

$甲骨文(ORCL.US)$,年內漲幅8.07%

$麥當勞(MCD.US)$,年內漲幅0.51%

$星巴克(SBUX.US)$,年內跌幅0.37%

$洛克希德馬丁(LMT.US)$,年內跌幅1.84%

$默沙東(MRK.US)$,年內跌幅4.89%

$埃克森美孚(XOM.US)$,年內跌幅5.42%

$美國銀行(BAC.US)$,年內跌幅17.52%

具體來看,瑞銀指出,埃克森美孚資產負債表非常強勁,其2022年全年現金流達到創紀錄的621億美元。此前公司還將回購規模擴至500億美元,並預計2027年現金流將翻番。

ChatGPT引發的熱潮下,科技巨頭微軟同樣榜首有名,瑞銀預計,公司將繼續在雲市場的進一步發展中取得勝利,並強調了其安全的利潤率。

受銀行業危機影響,美國銀行近期股價走勢低迷,但瑞銀更看好未來每股收益的增長和盈利能力。

另外,在資本市場風聲鶴唳的背景下,除了避開槓桿率高、股價波動大的公司,基金經理們還在拋售那些股息和回購率較高的股票。這清楚地表明,投資者希望公司在未來保留現金,而不是將現金大量發放給股東。

美國經濟衰退真的已經迫在眉睫?

市場押注瘋狂打臉美聯儲?

動蕩市況下,牛友們有何妙招保護自己的賬戶?

歡迎評論區留言分享~

編輯/Corrine