來源:智通財經 作者:魏昊銘

美國2月CPI同比增長6%,與預期一致,前值爲6.4%,連續第八個月下降,創2021年9月以來新低。

美國2月CPI同比增長6%,與預期一致,前值爲6.4%,連續第八個月下降,創2021年9月以來新低。美國2月CPI環比增長0.4%,與預期一致,前值爲0.5%,創2022年12月以來新低。美國2月核心CPI同比增長5.5%,與預期一致,前值爲5.6%,連續第六個月下降,爲2021年12月來新低。美國2月核心CPI環比增長0.5%,預期0.4%,前值0.4%,連續四個月上升。

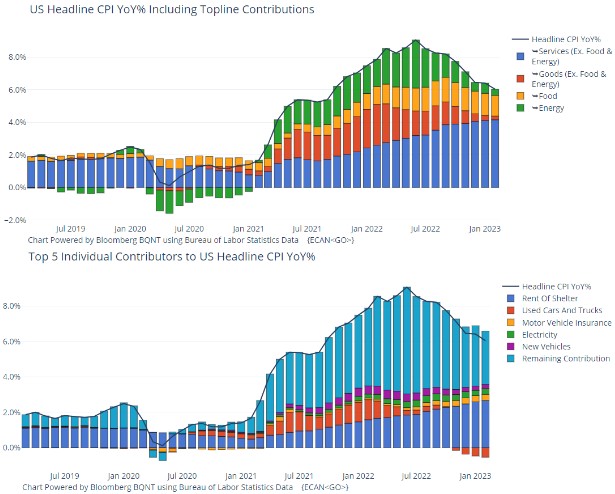

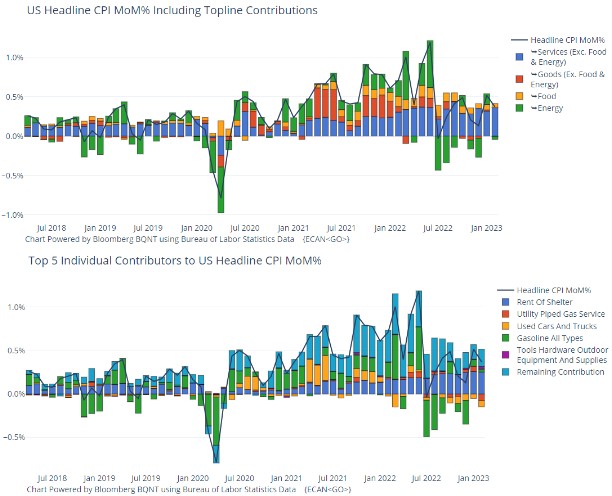

從分項數據來看,在年率的基礎上,服務業通脹仍是CPI上行的主要推動因素,服務通脹依舊處於上升趨勢,其次,住房仍是通脹主要驅動因素。不過,食品和能源通脹繼續回落。

而按照月率的基礎,服務和住房價格也是通脹主要推動因素,二手車價格回落,這滯後於美國最大汽車拍賣公司曼海姆價格連續兩個月上漲的實際變化。

總的來看,住房通脹是每月所有項目價格增長的最大貢獻者,佔增長的70%以上,食品、娛樂、家居裝飾和經營價格對指數也有貢獻。食品指數環比上升0.4%,家庭食品指數上升0.3%,能源指數當月環比下降0.6%,天然氣和燃料油價格指數均下降。

至關重要的是,美聯儲最喜歡的指標——剔除住房支出的核心服務CPI——僅小幅下滑至同比增長6.14%。

CPI作爲衡量一籃子廣泛商品和服務的價格指標,是美聯儲製定貨幣政策時使用的幾個關鍵通脹指標之一。該數據和將於週三公佈的生產者價格指數(PPI)將是美聯儲在3月21-22日會議前最後的重要通脹數據。

這些數據再次表明,美聯儲遏製通脹的努力將是坎坷的,因爲到目前爲止,經濟在很大程度上已證明對一年的加息有彈性。美聯儲目前面臨的挑戰是,在$矽谷銀行(SIVB.US)$倒閉帶來的金融穩定風險日益加大的情況下,如何優先考慮仍然過高的通脹。

就在上週危機發生之前,美聯儲主席鮑威爾似乎已經打開了重新加快加息步伐的大門。顯而易見,美國依然較爲火熱的通脹必將使得美聯儲進一步加息。但不管怎樣,由於矽谷銀行時間,市場情緒已經發生了巨大變化。

Bokeh capital partners首席投資官Kim forrest表示:“考慮到週末的事件,我認爲這是一個最完美的數字。這表明通脹正朝著美聯儲預期和希望的方向發展。如果這是一個火熱數字,可能會打壓市場……但這一數字表明,加息的滯後效應正在發揮作用。”

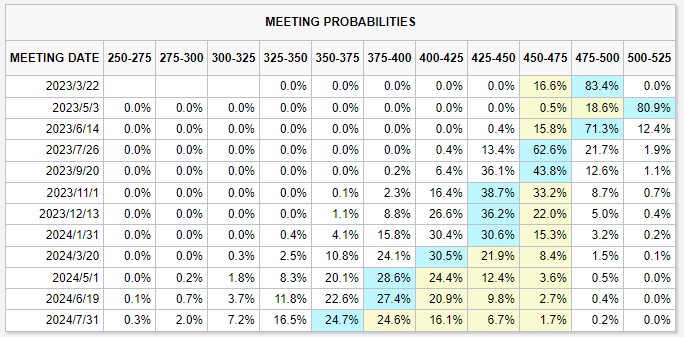

最近幾天美國銀行業的動盪引發了人們的猜測,即隨著美聯儲官員們觀察到過去一年一系列緊縮措施的影響,美聯儲可能會發出信號,表示將很快停止加息;市場對3月份大幅加息50個基點的預期也已消退。

在數據公佈之後,CME“美聯儲觀察工具”顯示,目前市場預期美聯儲將在3月份會議上加息25個基點的可能性爲83.4%,維持利率不變的可能性爲16.6%。其次,市場預計利率將於5月份達到5.25%的峯值。

從美聯儲的角度來看,讓市場對系統性危機的前景感到平靜,遠遠高於對抗通脹——這個“慢性病”。 畢竟,當患有慢性疾病的患者遇到事故時,醫生會首先治療危及生命的傷口。 每個好醫生都知道,長期住院的慢性疾病並不是當務之急。許多經濟學家現在表示,美聯儲在下週開會時要麼堅持小幅加息,要麼完全暫停加息。甚至有投行表示可能會降息。

例如,DAKOTA財富公司高級投資組合經理Robert Pavlik指出,總體和核心CPI數據繼續回落,市場認爲美聯儲可能會在下次會議上暫停加息,或者加息25個基點。如果美聯儲更關心它的信譽問題,那麼他們將不得不加息至少25個基點。但Pavlik認爲,與對整個市場的擔憂相比,對美聯儲信譽的擔憂可能是次要的;他們可能會暫停加息,因爲他們擔心矽谷銀行危機蔓延,以及銀行資產負債表不穩定。

Guidestone基金高級投資分析師Joshua chastant也稱:“核心CPI月率的確走高了一些。但消費者價格指數在過去一年左右的時間裏,人們對它的關注程度有所下降。美聯儲一直在加息,直到出現問題。很明顯,我們看到銀行業出現了一些壓力。美聯儲有點陷入兩難境地,由於金融市場和通貨膨脹的情況,美聯儲不得不採取通融措施。如果投資者相信美聯儲會就此打住,通脹將讓位於金融穩定,標普指數就會上漲,尤其是銀行類股。過去一天左右,我們看到大量資本從地區性銀行轉移到規模更大、具有全球和系統重要性的銀行。如果地區銀行體系開始出現壓力,美聯儲將很難繼續加息。”

編輯/lambor