來源:華爾街見聞

矽谷銀行危機在全球市場引發衝擊波,美聯儲加息預期迅速降溫,野村第一個喊出3月降息!

周二,野村在最新的報告中指出,為了應對迫在眉睫的金融風險,預計美聯儲將在3月份的美聯儲FOMC會議上降息25個基點,而此前野村預計加息50個基點。

市場從來都不缺乏激進的預測,但每次激進的預測都不缺少野村的影子。不久前,野村還是第一家預計美聯儲3月加息50個基點的大行;去年6月份,野村是第一家呼籲加息75個基點的大行,而美聯儲如其預期一致二十七年來首度一次加息75個基點。

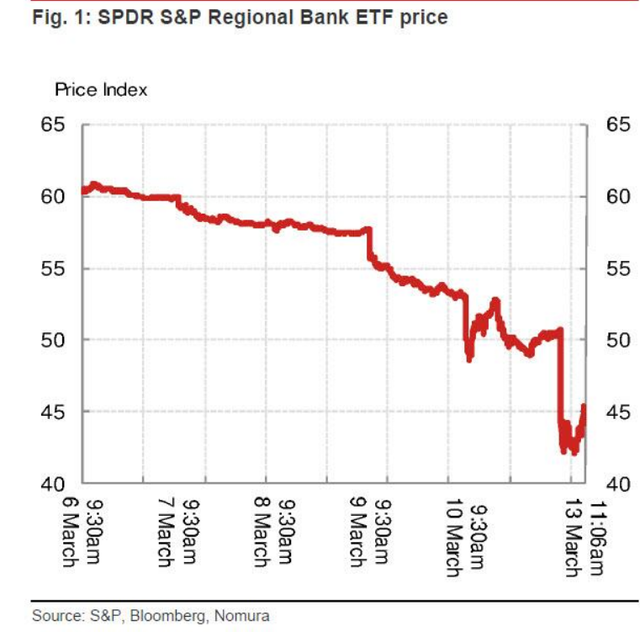

在監管機構周日關閉繼矽谷銀行倒閉後的第二家金融機構Signature Bank後,市場恐慌情緒持續蔓延,投資者周一紛紛湧入債券等避險資產,並導致美國以及其他地區銀行股暴跌。

隨著矽谷銀行危機的持續,加息預期再度降溫,市場預計美聯儲或將謹慎加息25基點,部分預測更為激進,如高盛此前在最新發布的報告中指出,矽谷銀行風波讓鮑威爾意識到了加息對美國銀行系統的壓力,因此,預計美聯儲不會3月FOMC會議上加息。而野村比高盛更激進,喊出降息25個基點。

存款流出恐將持續 美聯儲或降息救市

隨著矽谷銀行危機的持續,美聯儲不得不出手推出新危機應對工具BTFP。但野村指出,金融市場似乎認為這些政策行動是不夠的,周一美國金融股仍在下跌。

據野村稱,一個擔憂是存款流出可能不會很快放緩,原因有三點:

第一,盡管聯邦存款保險公司(FDIC)保護了SVB和Signature Bank的所有存款,但企業存款人仍然擔心,他們無法從受監管的銀行取回存款;

第二,由於FDIC宣布將所有矽谷銀行存款整合轉移至具有過渡性質的銀行,存款人對存款利率的敏感性可能會增加。我們可以看到商業銀行的大量資金外流,除非銀行大幅提高存款利率,否則可能迫使銀行清算其貸款組合;

第三,關於銀行的證券投資,由於美聯儲新的BTFP,銀行持有至到期投資組合中的未實現資本損失可能不會成為迫在眉睫的問題。然而,如果美聯儲將利率維持“更高、更久”,銀行將不願清算持有的證券,一旦出售這些證券將意味著未實現損失成為實際損失。

綜合來看,野村預計,美聯儲將在3月份的美聯儲FOMC會議上降息25個基點,而此前野村預計加息50個基點。

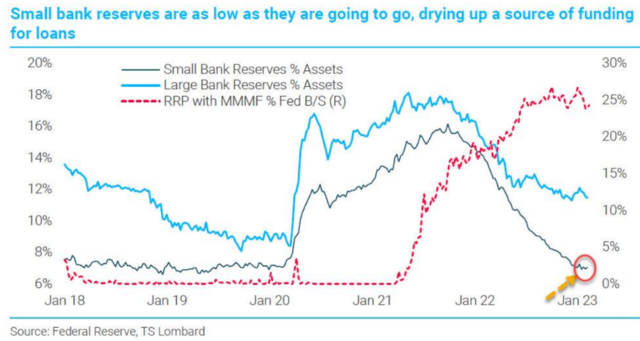

小銀行準備金水平更低 美聯儲將停止量化緊縮

同時,野村策略師還預計美聯儲將停止量化緊縮,野村分析師Amemiya表示,小銀行準備金水平更低,存款與貨幣市場基金(MMF)等非存款投資工具的選擇對銀行來說較為重要,結束QT應該有助於保持比其他情況下更充足的準備金。

Amemiya還在報告中指出,美國經濟將在加速進入衰退:

其他銀行也正面臨嚴重的銀行擠兌風險,表明美聯儲過度緊縮的風險越來越大,這也支持近期降息。正如我們所說的,相對於金融市場狀況,累計加息不成比例地減少了銀行貸款的信貸供應。

過去加息的滯後影響現在可能正顯現出來,通過銀行貸款收緊金融條件可能會導致經濟從2023年下半年開始陷入衰退,目前經濟衰退的進程可能正在加速。

因此,美聯儲可能變得更具前瞻性,它可能會更加重視通脹前景,而不是等待實際通脹大幅下降。金融穩定風險正在迅速成為貨幣政策的主導因素。

此外,周一早些時候,高盛首個喊出“不加息”,巴克萊隨後也加入了高盛的行列,呼籲美聯儲在3月份的會議上暫停貨幣緊縮政策。

編輯/jayden