來源:聰明投資者

如果說起Baupost這家機構,或許你沒有聽過它的名字,但你一定知道《安全邊際》這本書。

這本書的作者塞斯·卡拉曼,正是Baupost的創始人。

卡拉曼有著“波士頓先知”之稱,他強調安全邊際,被外界稱為“半倉打天下”,同時偏好尋找受挫資產。

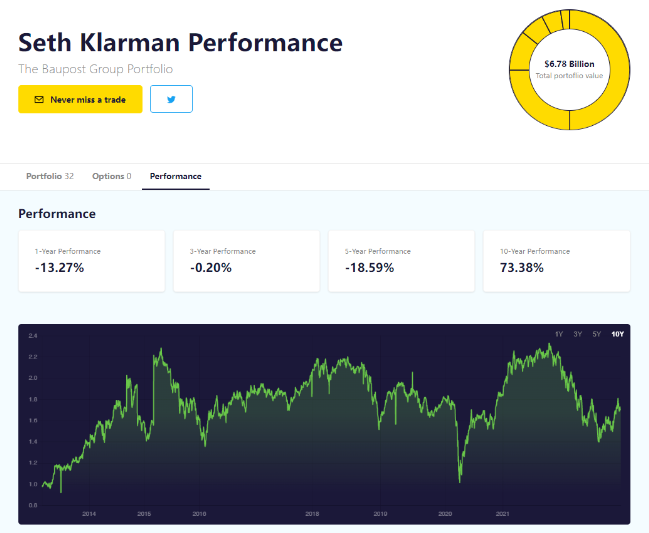

1982年,25歲的卡拉曼聯合創立波士頓對衝基金Baupost Group,此前Baupost只經歷了三年的負增長(1998年、2008年與2015年)。

在去年那樣一個極端市場,美國大型科技股暴跌,華爾街的頂流機構也紛紛受挫,Baupost Group也持續下跌,一直到去年9月底開始反彈。

13F文件顯示,去年四季度,Baupost將其在亞馬遜的持股增加299%至99萬股;對谷歌母公司Alphabet的持股增加190%至約399.4萬股,為其第六大重倉股;對Meta Platforms的持股增加151%至約172.8萬股。

大型科技公司在2022年遭遇重創,其中Meta市值暴跌逾60%。卡拉曼一如既往地選擇在底部買入他看好的公司。

關於現在大熱的人工智能,卡拉曼曾說:“我可以想象,人工智能可以演變成機器學習,且隨著時間推移會變得更好更強大,但我仍然堅信,我們無法通過編程賦予人工智能最出色的投資者的思考方式。”

1991年,卡拉曼代表作《安全邊際》問世,斷貨絕版後,在eBay上一本賣到2.2萬人民幣。

《紐約時報》曾形容,“他可能是你從未聽說過的最成功、但最有影響力的投資者。”

卡拉曼創立的Baupost有著和他一樣的基因,這家機構不會追求在牛市獲得很高的收益,他們更強調熊市不要虧損太多。

正如卡拉曼所說:“投資者或者機構一定首先在一件事情上做出抉擇:究竟是要保證在牛市中賺大錢,然後時不時在有些年份虧錢;還是保證在暴跌時不承受巨大損失,而牛市時不過分貪婪呢?Baupost顯然選擇了後者。”

聰明投資者整理了卡拉曼最有價值的42句金句,與大家一起經典重溫。

市場的波動對我們不但不構成威脅,反而對我們有利

1、格雷厄姆和多德的價值投資讓我們養成一種思維模式,市場的波動對我們不但不構成威脅,反而對我們有利,我們就是要從中找到便宜貨。

在精力有限的情況下,我們更容易說服自己買入便宜的品種,而不是高估的。

2、只要不讓自己驚慌失措,也不讓自己貪心不足,你就能很好地駕馭市場。因此,我們需要考慮的不是假設市場有效、交易成本為零或風險只是波動性的。而是應該多琢磨一下事情真正的運作方式,然後我們有可能發現市場中的一些低效機遇。

3、只要你確定自己的分析不是一時樂觀,能夠經得起各種經濟環境的壓力測試,一時的下跌不會讓你恐慌。我不認為那是勇氣,而應該是傲氣。

因為你的每一次投資,都是在宣稱“我了解的比市場上任何人都多,所以我的買賣時點可以也應該跟別人正好相反 ”。

4、 當然我們也是謙卑的,事情總會發生變化,總有比我們聰明的對手。

所以我們才會有所準備,看上去總是很保守,我們會完全按照紀律買入,也會在達到合理估值後賣出,只有避免坐電梯和短期災難,才可以繼續做下去。

風險與你的支付價格有關

5、我們會擔心每個持有資產的風險,尤其是整個投資組合的風險。我們考慮的主要風險是商業世界所共有的,由競爭者和供應商的行為驅動,技術中斷的力量,以及公司管理的能力。

一些風險是特定於公司的,而另一些則涉及系統性風險。

6、當投資者去相信一些並不是明顯事實的事情時,風險就會越來越高。例如,銀行太大而不能倒閉,或者房價可能會在區域內下跌但不會在全國範圍內下跌。

7、一只股票在某一個價格上是適合買入的,在另一個價格上是適合繼續持有的,在更高的價格上是適合賣出的。風險與你的支付價格有關,而不僅僅是你買了什麽。

8、有人說,牛市總是爬上“擔憂之牆”,因為謹慎的人被拋在後面,勇敢的人領先,魯莽的人領先。

但事實可能恰恰相反——熊市必然是在過度自信和傲慢的深淵陷入過深之後。

你要給錯誤、誤判和壞運氣留出餘地

9、風險包括不確定性和不可預測性,即可能發生但不一定會發生的事件。其中一些可以提前預判,並根據概率進行評估。

但另一些風險則是晴天霹靂,是從未發生過的事情,是不可知的未知(unknown unknowns)。他們發生的可能性是無法預見的,更不用說評估了。

盡管如此,謹慎的做法是,無論未來如何讓我們感到意外,都要保持一定程度的下行保護。

10、對於投資者來說,在其他人不這樣做的時候,保持自己的方向尤其重要。要想在最具挑戰性的時刻做到這一點,投資者必須一直做好應對逆境的準備。

11、你要給錯誤、誤判和壞運氣留出餘地,因為世事無常,投資中總會發生一些事情。以防錯誤、誤判和不幸的事兒發生,因為我們生活的世界會發生各種事情,在投資領域也會發生各種事情。

12、我們從來沒有忽略過下跌出現的可能,當其他人可能以高估值購入一只華而不實的成長股時,我們可能正在尋找更沉穩的投資。

我們也許會少賺一點,或者也不會少賺,因為我們會對下跌采取保護措施。

13、投資者或者機構一定首先在一件事情上做出抉擇:究竟是要保證在牛市中賺大錢,然後時不時在有些年份虧錢;還是保證在暴跌時不承受巨大損失,而牛市時不過分貪婪呢?Baupost顯然選擇了後者。

14、要永遠記住這兩點,收回你的資本,並努力賺取回報。如果我不得不選擇其中之一,我會選擇收回本金,因為在未來某一天我還是有機會。而虧錢是一項真正的挑戰,因為要把它賺回來可能無比艱難。

15、因為無法預測何時價值會上升或下降,投資者應該總是給出保守的評估, 並對最糟情況下的清算價值以及其他方法給予相當大的重視。

傾向於相對較高質量的公司

16、我不建議大家照抄作業,因為大家買的時候,我們很可能已經拋出了。但我覺得大家可以看看我們買的是哪種股票。

17、我們會不斷提問,一個目標企業的前景如何?它的管理能力如何,它們的優先事項是什麽?投資這個企業成功的最大風險是什麽?找到這些問題的答案至關重要。

18、如果一個企業的基礎業務正在迅速衰退,並且不大可能扭虧為盈,管理層正在無效使用公司資金,那麽即使是非常低的倍數股票也可能無法代表其公司的價值。

19、企業也要受到技術變革和業界競爭的影響。由於互聯網的出現,報紙業(在10年前還被認為是非常好的行業)的競爭護城河消失的速度比任何人想象的都要快。

在這個科技發展日新月異的年代,投資者必須與時俱進,時刻保持警惕,有的企業可能與科技沒有直接聯系,但會間接受到影響。簡而言之,今天的好企業可能隔天就風光不再。

20、有人曾將最好的企業定義為“郵箱”:人們向它送錢,當然這個想法由於收取信用卡支付的訂閱網站的出現黯然失色。

如今最賺錢的企業是那些成千上萬次出售種類有限的產品(如軟件或賣座唱片),邊際成本非常低。

21、優秀的企業通常被認為是:具有牢固的護城河,有限的資本需求,可靠的客戶群,技術過時造成的風險很低,豐富的成長可能性,自由現金流豐厚而且與日俱增。

22、當你只了解某一類公司時,你或許只知道大概20只相關股票。問題是它存在“錘子”和“釘子”問題,你可能對這些東西非常了解,但你對其他東西一無所知。

所以你就沒有足夠的論據支撐自己的觀點:“嗯,這些是我看到的生物科技股中最好的”,但也許它們中最好的也無法和另一類股票相媲美。

23、正如格雷厄姆和多德所注意到的,“對管理層能力的客觀測試標準很少,而且遠遠談不上科學”。

別誤解他們的話:管理層的業務手腕、遠見、正直和動力都能對股東回報產生巨大影響。

我們絕對不會試圖買入最熱門的高價股

24、有些人錯誤地將價值投資看成是發掘便宜貨的機械工具,但作為一種全面的投資哲學,價值投資的重點其實是:深入徹底的基本面分析;追求長期的投資結果;限製風險;克服從眾心理。

25、我們絕對不會試圖買入最熱門的高價股,並寄希望於他們能繼續上漲。相反,我們總是以估值為基礎,專注於商業基本面,試圖進行投資,在未來的市場和經濟情景中獲得良好的回報。

26、我們努力在未來三到五年內安全地讓客戶資產升值,而不是一周或一個季度內。

我們的經驗是,資本流動會推高了一些投資的價格,而另一些投資則無人問津,投資機會也會定期在市場、行業和地域之間轉移。

27、雖然從表面上看每個人都能成為價值投資者,但是這種投資者所具有的基本特質是耐心、紀律性和風險規避,這些幾乎是由基因所決定的。

當你首次學習價值投資方法時,要麽它馬上能和你產生共鳴,要麽就永遠不能。你或者能保持紀律性和耐心,或者就不能。

28、當便宜貨稀少的時候,價值投資者必須保持耐心;對估值標準做妥協可能會讓自己滑向災難(牛市是散戶虧損的原因)。

29、我們的方法一直是尋找令人信服的便宜貨。如果沒有什麽機會可抓,我們就不怎麽投。

沒有最終的真理,投資不存在什麽秘訣

30、如果為成長性付出過高價格或者甚至被它迷得神魂顛倒,那就再糟糕不過了。格雷厄姆和多德敏銳地觀察到:“分析應該主要集中於被事實所支持的價值,而非那些基於期望的東西。”

31、沒有最終的真理,只有一個始終如一的、充滿活力的、不斷進化的尋求真理的過程。

32、一個健全的投資過程得益於對過去錯誤的反思修正,來自對任何投資中都可能出錯的有著清醒的認識。

33、由於人們傾向於看到他們想看到或已經相信的東西,我們可能會認為我們偶然發現了一個真理,而實際上,我們只是在觀察我們想成為真理的東西。

34、一個投資者所能做的,在理智上保持誠實,在合理的情況下進行自我批評,每天都努力變得更好。

35、投資的真正秘訣是:投資不存在什麽秘訣。

Baupost的文化

36、每家公司都有一種文化。來Baupost工作的人都想齊心協力做點什麽,而不是那種“自相殘殺、你死我活”的想法。我們的員工更願意每天站起來,走到別人辦公桌前吸取經驗,來完善自已的觀點。

37、不要總是力圖完美,而要積累經驗。牛市讓我們吸取了一種教訓,熊市又給了我們截然不同的教訓。

38、我和團隊一起幹勁十足地工作著,他們當中有許多人都沒見過熊市。

但有一件事需要我們明白:總有一天,你購買的所有商品價格都會下跌,你買到的一切商品都好像出現了問題,而你想賣卻賣不掉會讓你覺得自已像個蠢人。

39、我的一位同事說:“我從未感覺到塞斯在生氣或批評我。我覺得塞斯在支持我,塞斯在查看我的配置後對我說:“這次交易好多了。買多點。”他會終生銘記其不受限的購買力,第一,這是你的投資方式;第二,這是你對待為你工作的人的態度;第三,這可以讓他覺得和我更親近,因為我們都支持他。

如果我覺得他錯了,我也會直說,我會說:“看,果然錯了。放棄吧!”但我不對人大吼。如果你來我們的交易室,你會發現這里很低調。沒有波動,沒有情緒。不像在電影中看到的華爾街那樣。

人工智能無法成為出色的投資者,比特幣的價值在軟件方面

40、我可以想象,人工智能可以演變成機器學習,且隨著時間推移會變得更好更強大,但我仍然堅信,我們無法通過編程賦予人工智能最出色的投資者的思考方式。

所以我會把賭注押在塞斯·卡拉曼這個人和其他人類身上,而不是機器上。機器無法解決這個問題。機器是偉大的,計算機可以實現我們任何人類都無法做到的事情。我很清楚這點。

但這依然不是做投資的全部。

41、我一直認為,比特幣的價值在於軟件方面,或區塊鏈方面。但其實沒有人認為那就是價值所在,他們覺得比特幣將取代貨幣和黃金。

42、我認為黃金在出現危機時很有用,例如世界局勢動蕩,戰爭蔓延並持續惡化,甚至使用了核武器的時候。我想人們會說:“我怎麽知道哪些東西能保值?我得確保有一些黃金,因為我不想在走投無路的情況下沒有錢。”這種情況也許永遠都不會發生,但我認為有必要在投資組合中持有一點黃金。

編輯/ruby