來源:中金點睛

作者:劉剛、張巍瀚、王漢鋒

香港時間2023年2月24日(星期五)盤後,恒生指數公司將公布恒生系列指數半年度審議結果(審議考察截止日期為2022年12月31日),涉及恒生、國企、恒生科技等港股主要旗艦指數,以及與港股通投資範圍密切相關的恒生綜合指數。由於追蹤旗艦指數的被動資金規模大(綜合彭博和Wind的統計,追蹤恒指、國企和恒生科技指數的ETF規模分別約為265.0億美元、66.3億美元和134.2億美元),因此潛在成分股變動以及相應資金流向值得重點關注。基於現有可得公開數據,我們預覽潛在調整如下,供投資者參考。

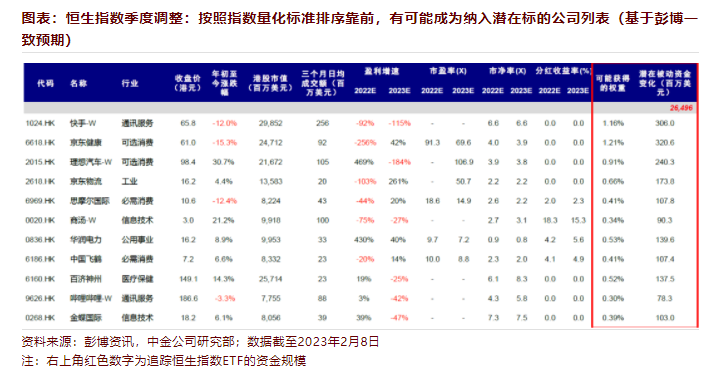

恒生指數調整:關注部分新經濟公司納入的潛在可能性

可能的調整:基於恒指的調整方法,以及通過此前多次實際調整結果對非量化調整標準的理解和驗證,我們估算$快手-W(01024.HK)$、$京東健康(06618.HK)$、$理想汽車-W(02015.HK)$、$京東物流(02618.HK)$、$思摩爾國際(06969.HK)$、$商湯-W(00020.HK)$、$華潤電力(00836.HK)$、$中國飛鶴(06186.HK)$、$百濟神州(06160.HK)$、$嗶哩嗶哩-W(09626.HK)$與$金蝶國際(00268.HK)$等排在恒生指數順位前列,有可能成為納入的潛在候選者。我們的測算優先考慮市值順位,再結合各行業代表性等因素綜合得出。基於上述預測,我們測算了相應個股可能的權重和資金流向。

不過需要指出的是,歷史經驗表明實際結果可能與這一簡單基於順位的篩選存在較大出入,例如快手、京東健康與金蝶等在過去幾次的預測中都排在前列,但最終都未能被納入,主要可能是一些作為指數谘詢委員決策依據的因素,如行業和上市地代表性等並無詳細說明或量化依據,也不排除有其他非量化因素的考量影響最終決策。

此外,根據恒指公司在2021年3月發布的谘詢結果,恒指成分股計劃於2022年中前增加至80只,最終固定在100只。但整體上看,擴容速度整體慢於預期(2022年1季度增加4只、2季度增加4只、3季度增加3只),當前恒指成分股為76只,仍未達成80只的階段性目標。

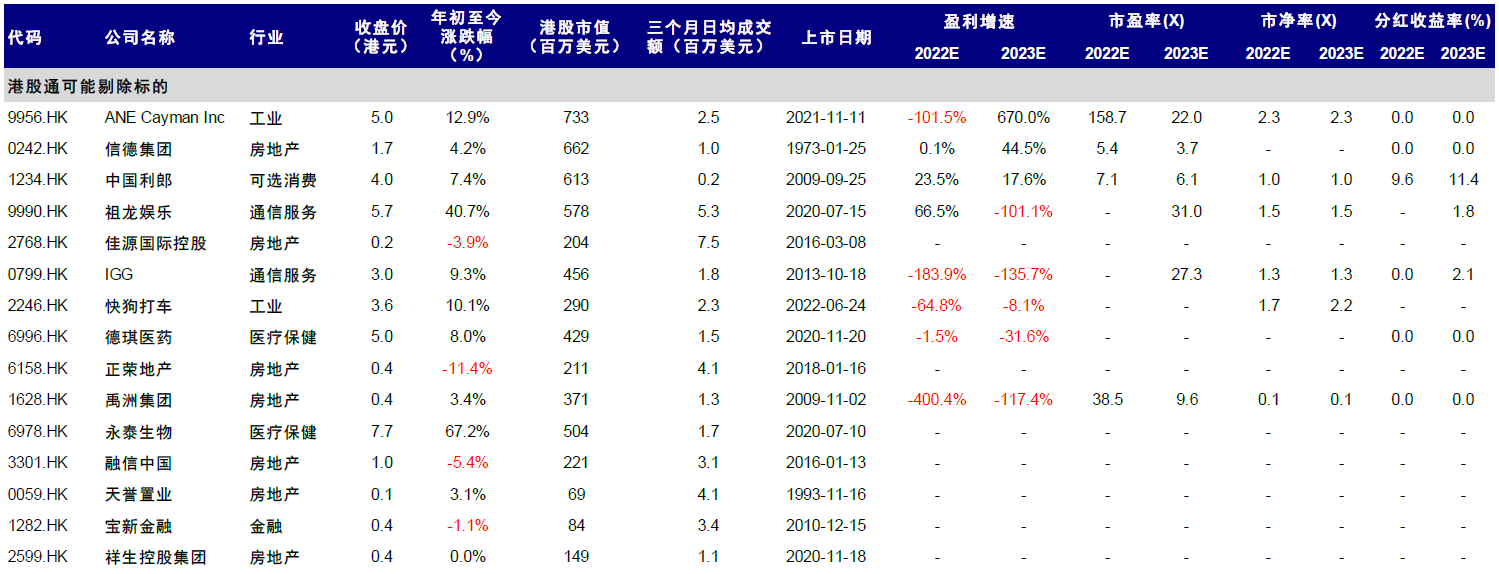

港股通與恒生綜指調整:預計24只公司有望納入港股通,15只或被移出

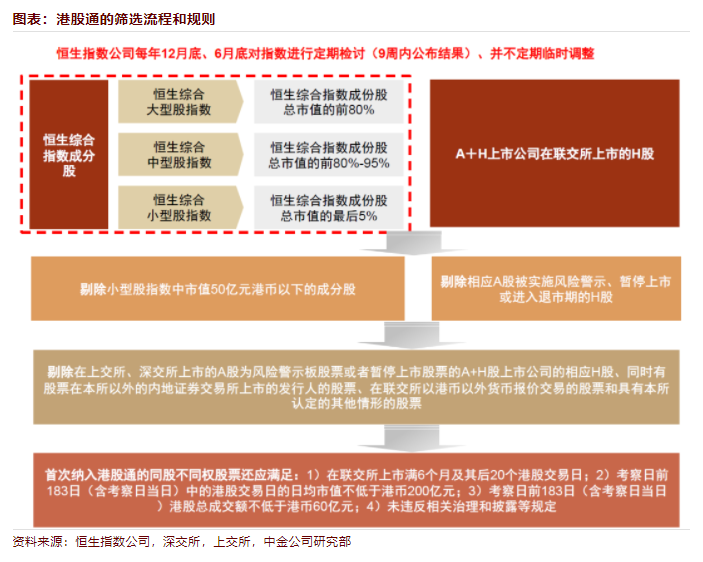

此次調整也適逢恒生綜合指數的半年度指數審議(一年調整兩次,以6月30日和12月31日為截止計算日期)。同時,由於恒生綜合指數是港股通投資的樣本空間,其變化也將直接影響港股通可投資範圍,因此值得關注。

基於恒生綜指的調整方法,再結合需要符合納入港股通的額外標準(如可以納入恒生綜指小盤股市值50億港幣以上標的、剔除被交易所實施風險警示、被暫停上市或進入退市整理期個股;同股不同權公司還需滿足上市6個月20日以及市值和成交等額外條件等),我們估算此次或共有24支股票符合納入港股通的標準,包括$嗶哩嗶哩-W(09626.HK)$、$歐舒丹(00973.HK)$、$新秀麗(01910.HK)$、$衛龍(09985.HK)$、$山高控股(00412.HK)$、$星空華文(06698.HK)$、$思派健康(00314.HK)$、$3D MEDICINES-B(01244.HK)$、$龍光集團(03380.HK)$、$博安生物-B(06955.HK)$、$京東方精電(00710.HK)$、$高偉電子(01415.HK)$、$金山雲(03896.HK)$、$高視醫療(02407.HK)$、$業聚醫療(06929.HK)$、$飛天雲動(06610.HK)$、$新特能源(01799.HK)$、$上美股份(02145.HK)$、$健世科技-B(09877.HK)$、$友聯租賃(一千)(01563.HK)$、$協合新能源(00182.HK)$、$中國心連心化肥(01866.HK)$、$陽光保險(06963.HK)$和$特海國際(09658.HK)$。除此之外,由於公開可得的數據在準確性上存在一定局限性,我們接受1%的容錯率,即將恒生綜指要求的94%覆蓋率的納入門檻放寬至95%,在這一假設下,$中廣核礦業(01164.HK)$、$濱江服務(03316.HK)$、$越秀服務(06626.HK)$、$中創新航(03931.HK)$、$萬物雲(02602.HK)$、$匯景控股(09968.HK)$、$中石化煉化工程(02386.HK)$和$京能清潔能源(00579.HK)$等8家公司也可能符合納入條件,但置信度排序較低。相反,可能有15支股票因為市值小於50億港元不符合恒生綜指的條件而被移出港股通。

本次調整需要關注的是,2022年12月19日,中國證監會和香港證監會發布聯合公告,進一步深化兩地市場交易互聯互通機製除了滬港通也可以納入市值50億港元及以上的恒生綜合小型股指數成分股外,在港主要上市外國公司股票也可獲得納入。因此在本次港股通納入標的調整篩選中,歐舒丹與新秀麗等在港上市外國公司也或將入選。此外,嗶哩嗶哩2022年10月3日在港交所轉換為主要上市正式生效,同樣可納入港股通股票考察範圍,我們認為此次有較大概率。

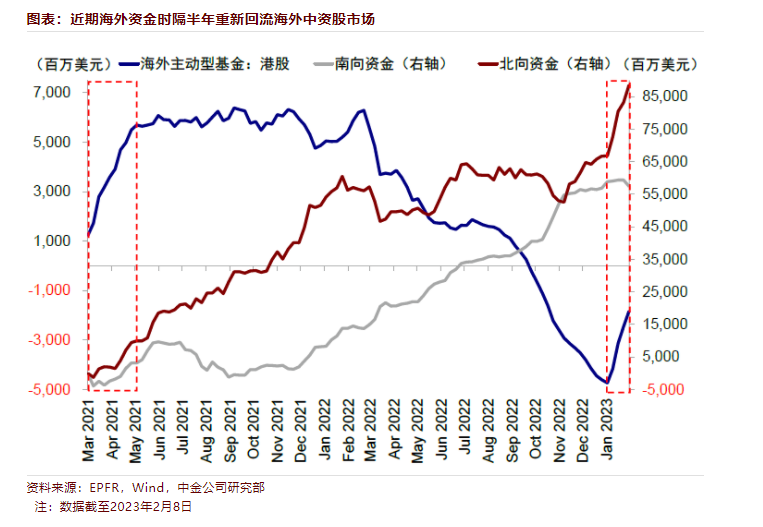

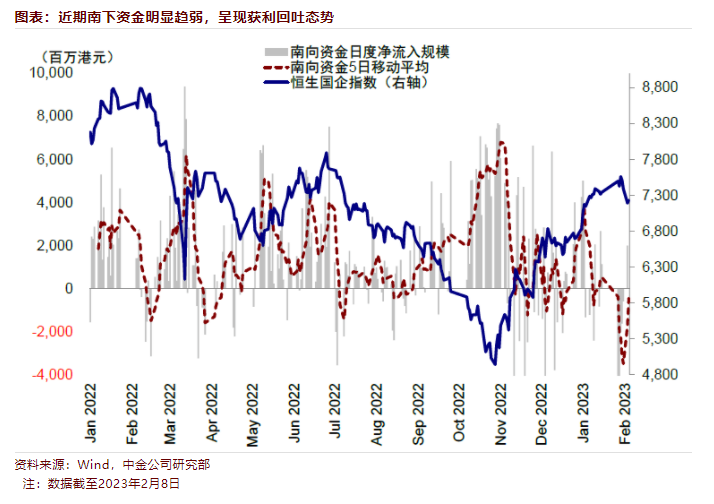

近期港股資金面動向:南向短期獲利回吐;海外資金回流,更為持續流入取決於基本面

南向流入短期趨緩。2022年11月港股快速反彈以來,南向資金流入卻有所放緩、甚至上周單周流出規模創2021年8月以來新高,呈現出明顯獲利回吐跡象。2023年以來,南向資金累計小幅流出19.6億港元,相比2022年同期流入452億港元以及2021年同期大幅流入3688億港元相比體現明顯弱勢。流向方面,年初至今,南向資金主要流入中國移動(43.9億港元)、商湯-W(14.9億港元)、中海油(13.5億港元)、先聲藥業(9.0億港元)和比亞迪股份(8.4億港元);但主要流出騰訊(97.1億港元)、建設銀行(49.8億港元)、美團-W(32.2億港元)、港交所(31.3億港元)和工商銀行(12.8億港元)。

往前看,我們預計南向資金在2022年大舉流入和存量博弈的國內資金面環境下,短期可能有所趨緩,但流入態勢不至於逆轉。2022年以來,國內貨幣政策立場持續寬鬆並逐漸加碼,這為南向資金持續流入營造了先決條件。2023年,雖然宏觀流動性在當前基礎上或難大幅加碼,但居民資產從儲蓄邊際轉到資本市場依然將提供有利環境。相比之下,近期海外主動型基金時隔半年重新回流港股市場,以亞太區域資金為主,並創出2021年3月以來單周最大流入規模。在此之前,海外主動資金的流出態勢基本貫穿2022年全年,尤其是2022年3月、5月和8月期間。結合歷史經驗,海外資金的大舉流入更多由中國增長與盈利前景驅動,即便美聯儲緊縮,如2017年。當前主要海外資金普遍低配中國,如果後續國內基本面與企業盈利能夠持續修復,我們預期海外資金在當前已明顯低配的條件下也有望持續回流。

前景展望:積極窗口仍在,當前處於反彈的“第二階段”,後續節奏和空間取決於盈利修復程度

MSCI中國指數自去年10月底低點以來已累計上漲接近50%,成長股主導的恒生科技指數漲幅更是接近60%,這一反彈趨勢也基本驗證了我們的觀點,即港股最艱難的時刻已逐漸過去,轉機漸顯。不過近期在南向資金大幅流出、中美關系再現波瀾、以及春節期間經濟活動修復並未超預期等因素共同影響下,市場出現了一定獲利回吐的跡象。對此我們傾向於認為,當前市場的盤整更多是反彈過程中的暫歇,而並非趨勢逆轉。

往前看,在預期有所搶跑的情況下,我們認為市場短期或維持盤整,以消化已經計入的預期並等待新的催化劑的到來,包括國內經濟增長修復更多的積極信號、更多的穩增長政策出台以及美國通脹消息向好等因素。在風險溢價修復結束(第一步,去年11月完成)和估值修復接近完成(第二步,目前進行中)後,盈利預期將對接下來市場的反彈路徑和上漲空間起到更為重要的影響。我們認為市場的上漲行情尚未結束,基準情形下更多類似2019年,即盈利溫和增長(6%-10%)推動下,市場在快速修復後逐步轉向結構性機會。

在配置策略上,除了受益於利好政策的消費和地產外,我們建議投資者關注預期反轉修復的互聯網和醫療保健,以及高景氣的科技軟硬件等三個方向。

圖表:潛在有可能被調入港股通的成分股

圖表:潛在有可能被調出港股通的成分股

編輯/Somer