隨著公募基金2022年四季報披露拉開帷幕,多位頂流基金經理調倉換股以及對後市看法躍然紙上。

其中,中庚基金丘棟榮用近4000字“小作文”闡述了整體資產配置策略和對市場的最新看法。在四季度丘棟榮維持較高股票倉位,積極配置港股。他認為,港股的價值股相比對應的 A 股更便宜,同時對應的分紅收益率水平極高,其隱含的預期回報水平很高。

此外,國投瑞銀基金施成大幅加倉新能源,他認為,以新能源、半導體為代表的成長行業,在經歷了2022年的殺估值以後,整體市場情緒和預期處於低點,他看好2023年能夠兌現成長行業的行情。此外,他預計2023年經濟將逐步向好,經濟的發展是價值搭台而成長唱戲,在增長的大背景下,看好成長的表現。

丘棟榮:維持較高股票倉位,積極配置港股

中庚基金丘棟榮在最新四季報中用3600多字詳細闡述了四季度投資策略以及他對後市的看法,基金君為大家做了些重點整理。

其中,丘棟榮提到,基於股權風險溢價的資產配置策略,權益資產估值仍處於絕對底部位置,對應了很高的風險補償水平,是系統性配置機會,因此我們積極配置權益資產,保持了較高的權益資產配置比例,同時也積極配置港股。過去一年多,中國的“穩增長”與全球範圍內的“防通脹”是最重要的宏觀背景,現在這些正在發生積極變化,方向已經給出,幅度更為關鍵。

回到估值上,丘棟榮認為,A 股整體的估值水平在各類指標上均處於周期性的低點區域,一般在此估值水平上對應著系統性的機會,機會大於風險。而進一步從結構上看,當前僅有大盤成長一類的股票還處於中性以上的水平,其他類型的風格基本處於低估值區域,從大盤股到小盤股,從價值股到成長股,均有較好的布局機會。港股四季度 V 型反彈,但各個估值維度基本處於歷史 20%分位以內,長期仍具有較高的吸引力,我們保持系統性機會的判斷,繼續戰略性配置。

丘棟榮在四季報中強調,會堅持低估值價值投資理念,通過精選基本面風險降低、盈利增長積極、估值便宜的個股,構建高性價比的投資組合,力爭獲得可持續的超額收益。

投資方向方面,包括估值處於歷史低位的價值股,丘棟榮表示會重點關注供給端收縮或剛性行業,及其在需求復 蘇情況下的潛在彈性,主要行業包括大盤價值股中的地產、金融,基本金屬為代表的資源類公司和能源類公司。同時,港股的價值股相比對應的 A 股更便宜,同時對應的分紅收益率水平極高,其隱含的預期回報水平很高。

此外,他還談到自己投資了低估值但具有成長性的成長股,重點關注國內需求增長為主、供給有競爭優勢的高性價比公司,主要行業包括醫藥製造、有色金屬加工、化工、汽車零部件、電氣設 備與新能源、輕工、機械、計算機、電子等。

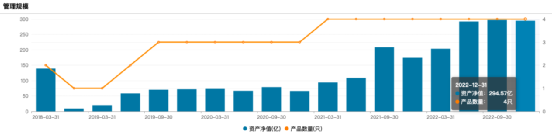

截至四季報,丘棟榮的在管規模達294.57億元,較三季度末微降。

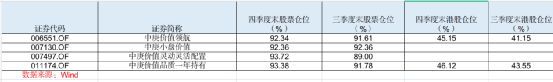

倉位方面,四季報顯示,他管理的中庚價值領航、中庚價值品質一年持有、中庚價值靈動均呈現不同程度的加倉,中庚小盤價值則維持原有股票倉位。截至四季度末,四只基金的股票倉位均維持在92%以上水平。其中,中庚價值領航股票倉位從三季度末的91.61%上升到四季度末的92.34%,而港股倉位從三季度末41.15%上升至四季度末45.15%。中庚價值品質一年持有股票倉位從三季度末的91.78%上升到四季度末的93.38%,而港股倉位從43.55%上升至46.12%。

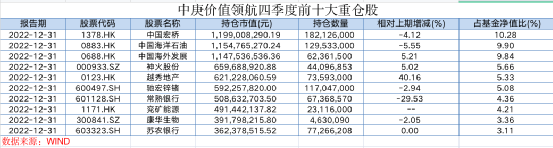

從前十大重倉股上看,以丘棟榮代表作中庚價值領航為例,四季度該基金減持中國宏橋、中國海洋石油第一、第二大重倉股,持有股數分別較上期減少了4.12%、5.55%,截至四季報持有市值分別為11.99億元、11.55億元。此外還不同程度減持了馳宏鋅鍺、常熟銀行、康華生物,其中,對常熟銀行減持幅度最大,持有股數較上期減少近30%,截至四季報持有市值為5.09億元。增持方面,四季度中庚價值領航加倉了中國海外發展、神火股份、越秀地產,其中對越秀地產的加倉幅度最大,持有股數較三季度末增加40.16%,截至四季報持有市值為6.21億元,位列第5大重倉股。此外,兗礦能源“新進”前十大,四季度末位列第7大重倉股,美團-W則退出前十大。而對蘇農銀行的持股數量較上期保持不變,位列第10大重倉股。

施成:大幅加倉新能源、看好2023年兌現成長行業行情

得益於新能源賽道行情紅火,國投瑞銀基金施成自2020年開始就逐漸開始確立自己的江湖地位。在最新披露的四季報中,施成表示,2022年四季度,國內經濟由於疫情影響暫時低迷。隨著疫情管控進入常態化,人員流動逐步正常,我們預計2023年經濟將逐步向好。經濟的發展是價值搭台而成長唱戲,在增長的大背景下,我們看好成長的表現。

海外來看,歐洲繼續受到俄烏戰爭等影響,能源通脹高企,整體經濟前景平淡,全球經濟亮點有限,2022年大部分的投資機會都來自於俄烏戰爭造成的能源危機,包括煤炭、儲能、油運等。他預計2023年海外機會也偏有限。

雖然有整體宏觀經濟的影響,但成長行業的增長依然快速。從2023年來看,不少製造業將走過其產能過剩的節點,對於未來展望,盈利能力不再下滑,具備投資價值。上遊資源品具備資源屬性,由於其長期供應的速度限製,會長期具備高盈利能力。這是他認為具備投資價值的兩個環節。

具體行業來看,施成表示,設備製造業方面,由於總量受到一定製約,市場更關注各種新技術。但不少新技術的兌現度是存疑的,2022年對於新技術的演繹到了一個比較充分的位置,因此他將尋找其中可以產業化的環節進行投資。

新能源汽車方面,施成認為,2023年的銷量會明顯超過目前市場預期。從中國和歐洲來看,芯片、線束等環節的製約得到緩解,汽車產量會提升。以特斯拉、比亞迪為代表的新能源汽車,在新產能投放後有進一步降價搶占市場的動力。目前燃油車的單位盈利已經較低,外資產商對於利潤看重,後續有可能會有穩價保盈利的舉動,因此新能源汽車的替代邏輯順利。他認為,中國的新能源汽車很可能在滲透率到80%之前,都不會有明顯的阻礙。目前整個電動汽車產業鏈的估值在歷史低位,我們看好整體行業表現。

新能源發電行業,矽料價格處於下行通道在四季度開始降價。施成看好光伏行業在2023年有較快增長,但由於市場對於放量的預期較為一致,同時對於單位盈利能力的期望較高,整體產業鏈投資性價比並沒有特別高。他選擇其中新技術、低滲透率產品進行投資。

TMT行業方面,施成看好智能汽車。汽車行業的產能充分釋放,使得2023年競爭將會很激烈。而作為規模經濟的行業,頭部企業可能會迅速拉大和尾部企業的差距,2023年很可能是兩極分化劇烈的年份。車企從分化中走出的勝者,未來有可能繼續走向全球,我們會仔細觀察其投資機會。

施成認為,以新能源、半導體為代表的成長行業,在經歷了2022年的殺估值以後,整體市場情緒和預期處於低點,他看好2023年能夠兌現成長行業的行情。

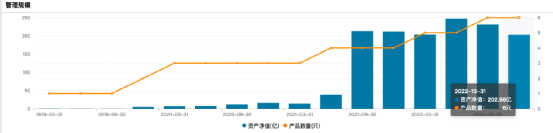

截至四季報,施成的在管規模達202.96億元,較三季度末下滑28.19億元。

四季報顯示,施成管理的6只基金均呈現不同程度的加倉。其中,國投瑞銀先進製造、國投瑞銀新能源A、國投瑞銀進寶、國投瑞銀產業趨勢A的股票倉位分別上升了4-6%不等,這四只基金四季度末股票倉位均在92%以上。而去年剛成立的國投瑞銀產業升級兩年持有、國投瑞銀產業轉型一年持有更是大幅加倉,分別從三季度77.73%、54.08%股票倉位,躍升至三季度末91.63%、89.27%,港股倉位也有不同程度提升,分別從三季度末0.86%、0.47%,提升至四季度末的2.58%、7.24%。

從持倉來看,以施成代表作國投瑞銀先進製造為例,他仍偏愛新能源行業,總體持倉量較高。四季度該基金增持了華友鈷業、天賜材料,持股數量較三季度末分別增加了7.81%、19.82%,四季度末持有市值分別為2.67億元、2.45億元。西藏珠峰、西藏礦業則“新進”成為第9、10大重倉股,截至四季度末,持有市值分別為2.02億元、1.86億元。值得注意的是,西藏礦業在去年中報時就曾位列第8大重倉股,而在三季度末退出了前十大,此次四季報再次進入前十大。此外,截至四季度末,盛新鋰能、藏格礦業退出前十大。而國投瑞銀先進製造對江特電機、天齊鋰業、永興材料、融捷股份、中礦資源、科達製造的持股數量較三季度沒有發生變化。

施成管理的另一只基金國投瑞銀產業轉型一年持有則大幅增持了天賜材料、永興材料、天齊鋰業、華友鈷業、盛新鋰能、新宙邦、鈞達股份等一眾新能源材料、新能源汽車相關個股。此外,億緯鋰能、寧德時代、天齊鋰業三只新能源龍頭股“新進”前十大。

編輯/ping