來源:華爾街見聞

作者:葛佳明

摩根士丹利認為若美聯儲接受高於2%的通脹、明年下半年歐央行開始降息、日本央行繼續無動於衷、英國國債再掀拋售潮等一系列「驚喜」在2023年上演,或在全球市場再掀波瀾。

2022年經歷了太多黑天鵝事件。通脹高燒致使全球央行先後激進緊縮、地緣衝突引發多國能源危機、歐美房地產陷入衰退、英國國債收益率大幅上行,差點引發債市崩盤。距離2023年僅剩一周,明年又會發生什麽?

摩根士丹利策略師Matthew Hornbach及其團隊在12月16日大膽猜測,若這八件“黑天鵝事件”在2023年上演,或許會給投資者們意想不到的“驚喜”。

其中涉及,美聯儲將降息時間推遲到2024年、美聯儲接受高於2%的通脹、美國國債面臨的流動性挑戰迫使美聯儲暫停QT、明年下半年歐洲央行將開始降息、英國國債再掀拋售潮、英鎊的牛市、被拯救的加拿大房地產、無動於衷的日本央行。

驚喜一:美國的黑天鵝——美聯儲不降息,即使經濟衰退也不降息

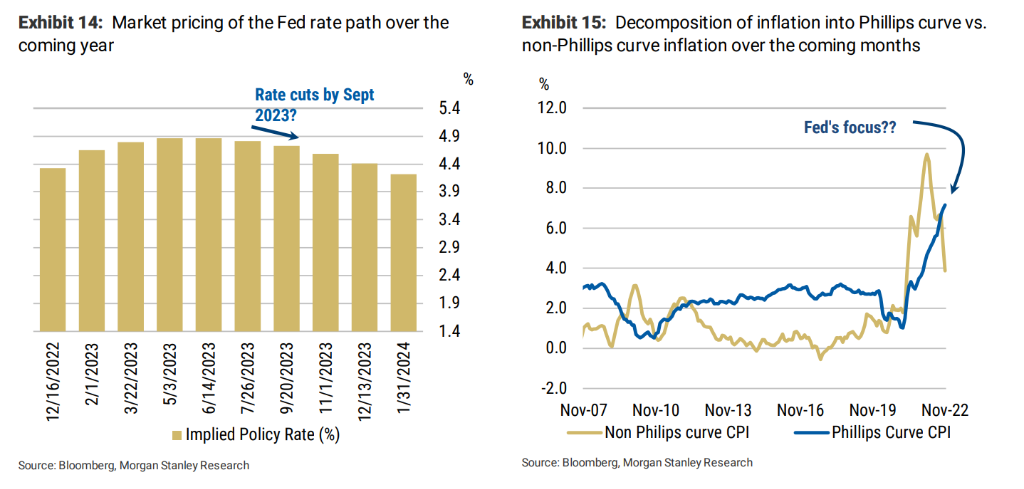

摩根士丹利在報告中稱,2023年美國經濟開始出現衰退,不少投資者認為美聯儲會在2023年停止加息,但可能美聯儲會將降息時間推遲到2024年。美聯儲將對通脹粘性的擔憂至於首位,已無暇顧及經濟增長放緩和勞動力市場疲軟,他們想等待通脹持續下降的證據,報告稱:

通貨膨脹作為一個滯後指標 ,比勞動力市場降溫要晚,美聯儲可能會在經濟衰退開始後的幾個季度再降息。

市場認為通脹將在明年降溫 ,美聯儲將在2023年下半年開始降息,到2024年的一年內會有大約7次降息。 美聯儲在12月的FOMC會議上對經濟的最新預測的已經暗示了這種可能性。市場預計美聯儲將計劃在2023 年底前維持5.125%的終端利率,在美聯儲的預測中,且到2023年底核心PCE通脹率預計為3.5%。

我們認為,在2023年到來的經濟衰退中,10年期美國國債的收益率並沒有太多下降,且10年期的收美債收益率與2年期美債收益率將繼續倒掛。

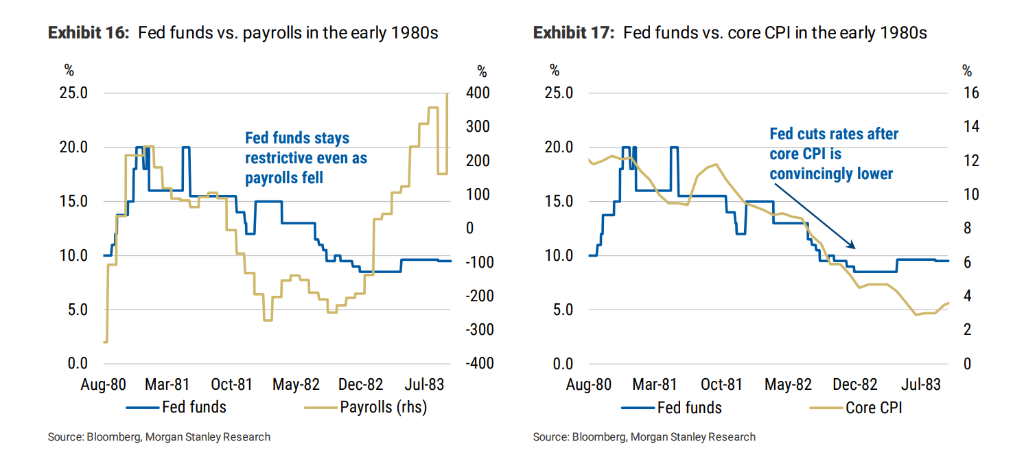

同時大摩稱,美聯儲在經濟衰退時不降息並非沒有先例,在1981年7月至1982年11月,即使實際GDP增速為負值,工資收入明顯下降,美聯儲都沒有降息,報告指出:

回顧1981年底至1982年中期,保羅·沃克領導下的美聯儲面對GDP增速降為負值,工資收入明顯下降,都沒有降息。薪資在1981年9月開始急劇下降 ,但美聯儲直到1982年7月才開始真正意義地降息。

沃克決定保持限製性立場,直到核心CPI本身開始降溫。鮑威爾也曾多次提到這一點: 歷史告誡我們不要過早地放鬆政策。

驚喜二:美國的黑天鵝——美國國債面臨的流動性挑戰或將迫使美聯儲暫停QT

摩根士丹利稱,大多數投資者預計美聯儲的第二次QT將因準備金短缺或利率下調而告一段落。但美國國債的流動性問題或將成為QT的另一個障礙,報告稱:

紐約聯儲11月的調查顯示,市場普遍預計美聯儲將在2024年第三季度停止縮表,這與我們的預期基本一致,即QT將在2024年中期結束,因為美聯儲開始看到儲備金不足的問題。

我們認為波動性升高且一級交易商吸納美債的能力降低,將成為美國國債流動性枯竭的兩個主要驅動因素,並將持續到明年,這就創造了一種可能性,即美聯儲不得不進行幹預,暫停或結束QT。

受到挑戰的流動性繼續使美國國債市場變得脆弱,成為QT的另一個障礙,值得投資者關注,同時,如果出售美國國債來換取美元的需求激增,可能會迫使美聯儲充當最後的買家,導致QT提前暫停或結束。

驚喜三:歐洲的黑天鵝——房價急劇下降,2023年下半年歐洲央行將開始降息

摩根士丹利稱,歐央行的加息下,使得抵押貸款利率上升,從2022年下半年開始住房價格開始下降。 考慮到歐洲央行仍在繼續收緊貨幣政策以及貨幣政策向實體經濟傳導的滯後性,歐洲的房價或進一步走軟,因此2023年下半年開始,歐央行或將開始降息,報告指出:

在我們看來,全球房價的大幅下跌超過15%,將是一個驚喜。

我們研究了1993年瑞典的房地產泡沫和2007-2011年美國次貸危機後,瑞典央行和美聯儲的反應。兩家央行都下調了500個基點以上的利率。

歐洲央行在2023年第一季度繼續收緊的風險是真實存在的,但這可能會使房價加速下跌。在這種情況下,我們預計歐洲央行的利率在5月達到峰值3.25%,在9月、10月和12月累計降息150個基點。到2023年底,10年期國債收益率將下降到1%以下。

驚喜四:日本的黑天鵝——日本央行的無動於衷

摩根士丹利指出,在當下環境中,無論是日本國內還是海外的投資者都普遍認為2023年隨著黑田東彥的退休,日本央行在新行長的領導下會有一些政策調整,但日本央行也有可能無法向“正常化”邁步,報告稱:

市場已經在很大程度上為日本政策的轉向定價。我們認為這種預期背後的主要原因包括:(1) 越來越多的證據表明,通脹已經開始上漲 (2) 債券市場的流動性進一步惡化。盡管如此,我們也注意到這樣一種可能性,日本央行可能發現自己在面對全球經濟放緩、通脹減速以及海外央行轉向寬鬆模式的前景時,已無法邁向 "正常化 "。

如果發生這種情況,我們認為市場參與者會顯示出明顯的失望情緒,有利於日本10年期國債收益率曲線趨於平坦化。

同時,如果全球經濟衰退的擔憂在2023年加劇,那麽日元會繼續走弱,回到市場參與者在YCC下已經習慣的匯率。

驚喜五:英國的黑天鵝——英鎊的上漲

摩根士丹利指出,在過去的幾個月里,看跌英鎊幾乎成為了一種共識。同時,市場普遍對英國2023年經濟增長預期並不樂觀,因此2023年英鎊上漲的情況會讓不少人感到驚訝:

在我們的預期中英國經濟在2023的增長將是G10國家中表現最差的,高企的能源價格、持續緊縮的政策影響和疲軟的潛在增長(年率約為1%)均限製了英國經濟的復蘇。

此外,由於英國政府更加維持緊縮的財政政策,因此不太可能挽救英國經濟。

但大摩指出仍有三個潛在的驅動因素可能推動英鎊的上漲,給市場帶來驚喜:

1.能源價格的大幅下降將是一個關鍵的驅動因素:英國的通脹的攀升主要是能源引起的。相較於貨幣政策,能源價格的下降可以比更快地降低通貨膨脹,不僅有助於解決生活成本危機促進英國經濟增長前景,而且還可以緩解政府財政壓力。

2.勞動力供應的回歸。英國結構性通貨膨脹較高的另一個原因,也是導致其潛在增長乏力的一個關鍵因素,就是勞動力供應的限製。長期的疫情和英國脫歐的綜合影響,導致英國的勞動參與率低迷,遠落後於歐洲其他國家。如果政府通過一系列支出來激勵年輕人返回工作崗位,促進勞動力市場的活力,這將是一個驚喜。

3. 通過利用超額儲蓄或推升工資增長,促進消費。英國消費者傾向於繼續進行超額儲蓄,在過去兩年里消費者們一直在利用這些儲蓄來促進消費。雖然我們認為這種情況發生的可能性很小,特別是在高生活成本持續侵蝕購買力的情況下,但如果這種情況發生,可能是2023年更有彈性增長前景的潛在驅動力。

驚喜六:加拿大的的黑天鵝——移民的激增拯救下滑的房地產使加元走強

大摩指出,對加拿大房地產衰退的預期以及加元走弱的擔憂是今年最常涉及的話題:

我們對加拿大房價和建築業急劇下滑的預期,是今年與投資者談話的一個經常性主題。

加元最近表現不佳,一部分原因是對住房市場的擔憂,從各種指標來看,加拿大的房價已經達到了頂峰,並已開始下跌。加拿大央行最近預測住房活動的收縮將使2022年和2023年的增長分別減少0.9%和0.6%。

但大摩認為,因加拿大央行收緊了抵押貸款標準,使其經濟增長不受房地產衰退的拖累,同時移民加拿大的人數正在激增,這或許可以提振其住房市場,也可以減少加元下行的壓力,一定程度推升加元,報告解釋道:

加拿大央行強調收緊的抵押貸款標準,這應該會限製房地產衰退對金融部門的溢出效應。

此外,雖然加拿大約有三分之一的未償還抵押貸款餘額是浮動利率(比新西蘭、英國和美國多),但加拿大抵押貸款的平均期限比新西蘭和澳大利亞等國家長。

我們認為移民人數有可能意外激增,可以促進住房需求,防止房價持續下降。加拿大政府的最新數據顯示,加拿大每月大約增加4萬名永久居民——每年大約有48萬名新永久居民。越來越多新永久居民來自加拿大以外的國家,這增加了對住房的需求。

盡管新房建設已大幅回升,但無人居住的住房比率非常低,這表明住房需求可能仍然強勁,將限製2023年加拿大經濟的下行風險。

驚喜七——美聯儲接受高於2%的通脹

摩根士丹利在報告中稱,距離美聯儲2025年貨幣政策框架審查越來越近,這或許會使美聯儲在2023年考慮改變其通脹目標,盡管這種可能性很低,大摩稱:

如果美聯儲願意改變其通脹目標,這將以傑克遜霍爾文件或美聯儲講話的形式出現,美聯儲降低其對2%的承諾,接受1%—3%的通脹範圍。

新的框架允許美聯儲接受偏離2%的通脹。在2021—2022年通脹強勁的情況下,市場的第一反應是為更高的通脹風險溢價定價,並略微推高通脹預期。因此,從中期來看,2%的通脹目標的變化意味著2023年長期盈虧平衡點和10年期美國國債收益率都會上升。

但摩根士丹利在報告中強調,他們認為會發生這一事件的可能性很低:

1.12月的FOMC會議上,鮑威爾重申了美聯儲對抗通脹的決心:美聯儲將堅定地致力於將通脹率恢復至2%的目標,美聯儲並沒有考慮改變通脹目標,但這可能是個長期工程。

2.目前,為確保價格穩定而 "不惜一切代價 "在政治上是可以接受的:今年以來抑製通脹一直是美國政治上的主旋律。例如,美國中期選舉中對通貨膨脹的關注,以及小企業調查數據。 因此,美聯儲有餘地通過讓勞動力市場降溫來解決通脹問題。

3. 距離2025年的下一次框架修訂仍有相當長的一段時間。

盡管如此大摩認為,在通脹率為4%的情況下失業率會開始陡然攀升,可能在政治上變得棘手,可能會迫使美聯儲接受超過2%通脹率。同時在財政方面,美國財政部明年將需要為龐大的赤字和7200億美元的QT延期提供資金,因此,如果美聯儲長期保持較高的利率,美國財政成本將變大。

大摩提醒投資者,應分析2023年美聯儲講話和傑克遜霍爾文件,尋找美聯儲考慮審查其2%目標的跡象。

驚喜八——英國國債再被拋售

摩根士丹利認為投資者並沒有為英國國債在2023年表現不佳做好準備,市場認為英國債務管理辦公室(DMO)將與財政部合作,發行更多的國庫券和短期債券,但如果這種情況沒有發生,那麽將會再次出現 2022年9月的國債拋售潮,報告中解釋稱:

英國的養老金計劃在歷史上一直是英國穩定的支柱,購買了英國長期國債並幫助英國政府融資。但現在,更高的對衝比率和更成熟的去風險階段意味著對額外國債的購買的欲望可能會減少。

英國DB養老金計劃應該有約2950億英鎊的股票資產。去風險意味著在未來幾年中,所有這些股票都可能被出售,而固定收益資產被買入。未來四個財年將有大約10萬億英鎊的新國債券發行,我們假設其中20%是長期國債,那麽養老金計劃將獲得足夠的國債,在未來四年內完成所有的去風險化。然後就不需要再額外購買國債了。

在2023年我們認為,英國DMO不得不在未來幾年的供應結構中,將短期債券的比例至少上調至35%。此外,超長債券的發行,特別是與養老金掛鉤的債券的發行應該變得很少。

編輯/somer