來源:智通財經

作者:盧梭

在本周的「宏觀經濟大戲」中,因美聯儲政策依然傾向鷹派而步履蹣跚的頑固多頭們,有可能將失去一股重要的力量——即期權這一衍生品支撐。

在經歷了一周的全球動蕩之後,華爾街交易員正準備迎接周五股市的新一輪風波。

本周五美股將迎來年度最後一次「四巫日」,即股指期貨、股指期權、個股期貨與個股期權同時到期。這種情形每季度發生一次,分別發生在每年三、六、九、十二月的第三個星期五,常令股市的波動性顯著升高。

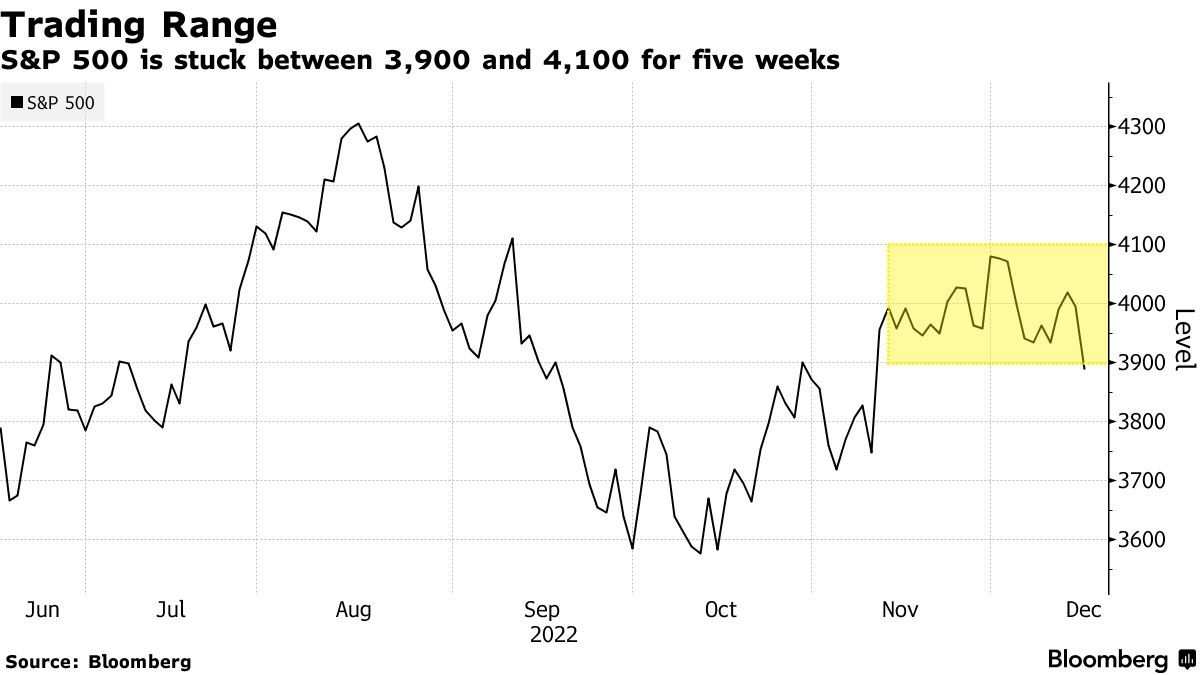

智通財經APP了解到,有投資機構預測,大約4萬億美元的期權將於周五到期,這一重要的月度事件極有可能給股票交易日帶來劇烈動蕩。這一次,標普500指數連續數周徘徊在4000點附近,主要在±100點之間上下波動。非常龐大的成交量往往能夠提供倉位重置的機遇,而這也可能會推高市場波動率。

考慮到最近幾日出現的一些重磅數據和宏觀事件,從全球央行堅持大幅度加息到美國經濟開始出現疲軟的跡象,人們越來越擔心,期權到期這一重磅事件將引發美股崩塌。

多頭或將失去重要支撐

一些分析人士預測,在本周的「宏觀經濟大戲」中,因美聯儲政策依然傾向鷹派而步履蹣跚的頑固多頭們,有可能將失去一股重要的力量——即期權這一衍生品支撐,而這股強有力的對衝力量往往有助於緩和美國股市的動蕩行情。

First Growth Capital的創始人David Reidy對此持讚同意見。在他看來,市場已經陷入“長伽馬”(Long Gamma)狀態,期權交易員往往需要逆趨勢而行以平衡Gamma,比如在股票下跌時進行買入,反之亦然。

Reidy表示:“周五的期權到期事件可能會打破Gamma輻射帶來的緊密性,並導致一些分散的趨勢,也就是說,指數有劇烈調整的空間。然而,我們考慮到年末倉位調整和宏觀經濟衰退的市場觀點,這將是一個下行走勢。”

一般來說,在期權市場里,期權的Gamma值指標可以理解為標的股票價格變動的二階導數,主要反應了風險對衝時的難度,當Gamma值比較大時,對衝組合需要經常做出調整,以應對多變的Delta值,Delta用於衡量期權價格與標的股票價格變動的敏感度。如果像Reidy所描述的那樣,期權集體到期後Gamma輻射被打破,意味著沒有期權機製保護的市場波動性更加劇烈。

標普500指數連續五周徘徊在3900 - 4100之間

Spot Gamma的創始人Brent Kochuba表示,標普500指數與4000點以及其附近掛鉤的期權是即將到期的未平倉合約之中最大規模部分,在周五之前的幾周里,它們在某種程度上製約了該指數的劇烈波動性。

周四歐美股市已經承壓,主要因為歐洲央行跟隨美聯儲將基準利率提高50個基點,且歐洲央行行長拉加德和美聯儲主席鮑威爾均釋放出強硬的鷹派言論,他們警告未來還會有更多痛苦。拉加德更是告誡投資者市場不應認為歐洲央行政策將迅速轉向,歐洲央行比美聯儲有更長的路要走。

此外,昨日盤前公布的有「恐怖數據」之稱的零售銷售額降幅超過預期,數據顯示美國11月零售銷售額意外環比降0.6%(預期為下降0.2%),創下11個月以來的最大降幅,或預示高通脹疊加激進加息對經濟的傷害將變得越來越明顯。在鷹派歐美央行,以及不及預期的「恐怖數據」影響之下,美股大盤——標普500指數下跌2.5%,五周以來首次收於3,900點以下。

4萬億美元期權到期!

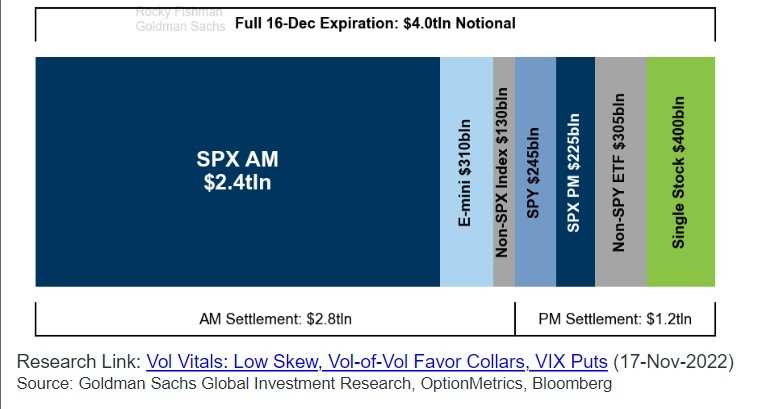

美股甚至全球股市,即將迎來關鍵的一天,屆時與指數和個股掛鉤的期權持有者要麽選擇展期現有倉位,要麽新開倉看漲或看跌期權。高盛集團策略師Rocky Fishman表示,他和他的團隊估計這些期權的名義價值為4萬億美元。

大約4萬億美元期權今晚到期

更重要的是,這一次的事件恰逢股指期貨的季度到期。此外,包括標普500指數在內的基準指數從技術面來看也在重新調整,這兩種因素的結合往往會催生出今年最高規模的單日成交量。

「在到期和再平衡之間,周五可能是2022年最後一個‘流動性日’,」來自Susquehanna International Group的衍生品策略聯席主管Chris Murphy受訪時表示。

沒了期權保駕護航,美股注定陷入動蕩?

在周五之前,期權交易員正為本周消費者價格(CPI)報告和美聯儲今年最後一次會議之前的市場動蕩做準備。衍生品市場的焦慮情緒加劇的其中一個顯著跡象是,衡量期權成本的芝加哥期權交易所波動率指數(VIX指數)在周一出現了不同尋常的上漲,躍升逾2個點,然而標普500指數上漲1.4%。

這是兩者極其罕見地出現同步上漲,並且是自1997年以來的最大規模協同漲幅。從歷史數據來看,衡量標普500指數期權成本的VIX指數在絕大多數情況之下往往與美股三大指數走勢相反。

「基本上所有與周五掛鉤的期權價格都極高,且對隱含波動率(和時間衰減)非常敏感,因為它們將在短短幾天內到期,」來自SpotGamma的Kochuba表示。「一旦這些事件過去,隱含波動率(即這些期權的價值)就會大幅下降,導致對衝流動,從而使得市場呈現出均值回歸效應。」

這種動態在周三再次得到了體現,標普500指數的下跌與VIX指數的下滑同時出現,再次打破了兩者反向移動的歷史性趨勢。

來自Piper Sandler的期權部門主管Danny Kirsch表示:「對衝交易的解除消除了市場的一大重要支撐,同時為更大的波動打開了大門。」

「既然事件已經過去,市場可以自由地進一步波動。」「更重要的是,從宏觀層面來看,美聯儲開始意識到需要長期維持高利率,再加上明年出現衰退的可能性很大,明年市場難言樂觀。」

編輯/somer