分析師表示,市場現在正在進入熊市的最後階段,2024年將回歸繁榮。

摩根士丹利預計,明年年底美股的位置將與當前基本一致,但過程會相當波折。

在去年的預測中提出「火與冰」之後,著名「大空頭」,摩根士丹利首席美國股票策略師Michael Wilson在其2023展望中表示,到明年年底,標普500指數預計將達到3900點,但過程會十分曲折,在此情況下,投資者策略需要更具靈活性。

在預測了今年的經濟衰退後,Wilson表示,當前市場對於2023年的普遍預期收益仍然過高,他的基本假設是:美股公司的利潤將在2023年下降11%,然後在2024年因積極的經營槓桿回報回歸繁榮。

Wilson認為,市場現在正在進入熊市的最後階段,因此摩根士丹利在4周前轉向了「戰術看多」,但這並不代表熊市結束。在短期內,他認為良好的10月通脹數據引發的股市反彈將持續數周:

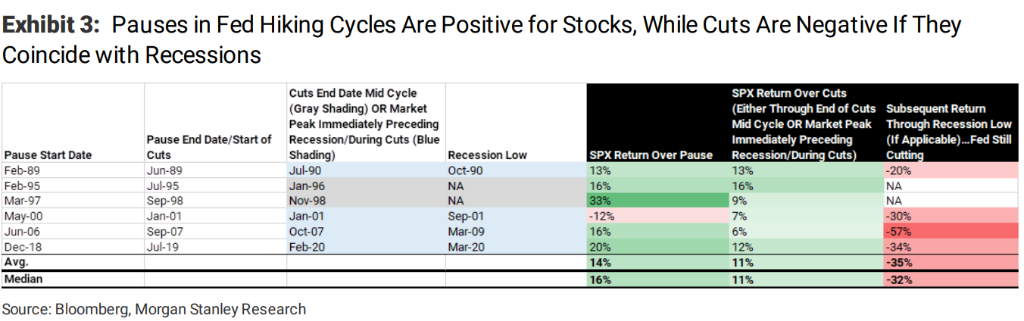

「降息前的停頓」後期通常對股市有利,隨著利率最終被市場接受,反彈擁有了額外的動力。

他表示,未來一年,投資者對於經濟、政策、盈利和估值的看法將需要更加靈活,因為此時已接近周期的終點,這意味著在最終路徑明確之前,這些關鍵變量的走勢可能是曲折的:

換句話說,盡管靈活性對於成功的投資總是很重要,但它現在至關重要。

摩根士丹利將明年的美股預計分為了牛市/基準/熊市三種情況,分別預計標普500指數到明年年底將為4200/3900/3500,此外,Wilson建議投資者從行業和風格的角度保持防禦性定位,「直到估計反映出蕭條」。他建議增持必需品、醫療保健、公用事業以及防禦型能源企業。

「戰術看多」

在去年的股市前景中,Wilson提出了「火與冰」的概念,分別代表著通脹過熱和經濟衰退。而現在,他指出短期內市場正在「從火轉向冰」,因此他的觀點也轉向了「戰術看多」:

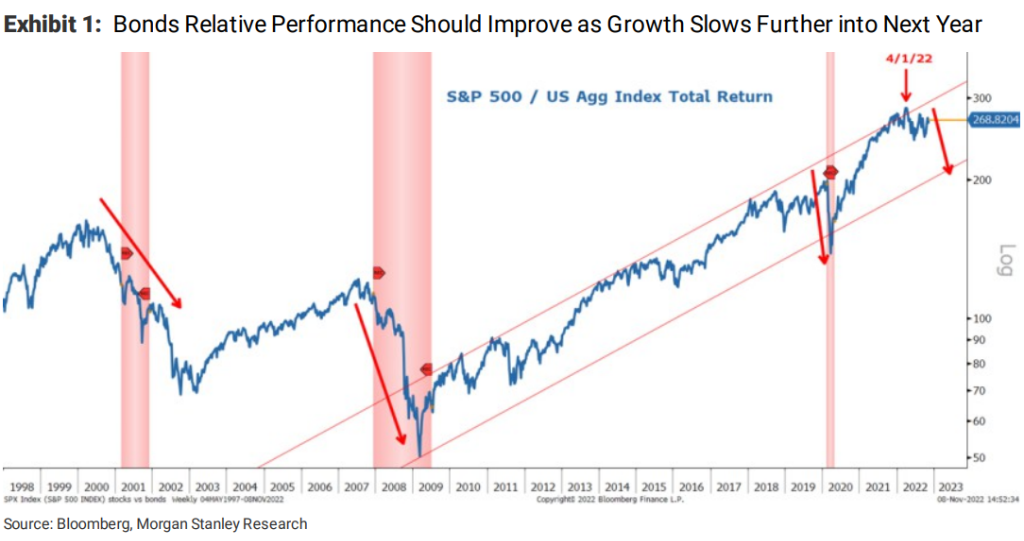

隨著「冰」超過「火」,通貨膨脹降溫,我們越來越相信,在這尚未完全結束的最後一段時間里,債券將輕鬆擊敗股票。這種分歧會帶來新的機遇,也會讓我們對未來的道路產生困擾,同時也解釋了為什麽我們最近轉向了戰術看多。

Wilson表示,「戰術看多」的原因,是因為短期內,在盈利預期和經濟放緩程度反映出來之前,長期利率通常會下降,這是介於美聯儲加息和經濟衰退之間的典型周期後期。從歷史上看,這段時期是股票獲利的時期,也是一個「機會之窗」:

三個月前,我們認為美聯儲的暫停加息將與本周期經濟衰退的到來同時發生,原因是極端的通脹動態。

簡而言之,美聯儲不會暫停,直到就業人數為負數,這是經濟衰退的明確指標——因此為時已晚,無法挽救周期或股市的下跌趨勢。

然而,即使在收入疲軟的情況下,就業市場在更長時間內仍保持強勁。更重要的是,這種情況可能會持續到明年,從而為美聯儲可以在我們獲得負就業數據之前放慢/暫停加息的一段時間打開窗口。

這就是我們認為當前反彈背後的原因,並且這個情況還可以進一步推進,因為未來幾個月不會再有更壞的數據,市場可以夢想一個不那麽強硬的美聯儲——10月CPI數據是推動這一切的關鍵。

需要注意,「暫停加息」和「降息」是不同的:

雖然一些投資者可能認為降息甚至比暫停利率更好,但證據並不證明這一點。當降息與經濟衰退同時發生時,對股票來說是不利的。

因此,盡管市場夢想著加息暫停,讓股市有機會在年底之前保持反彈,但當降息真的到來時,表明衰退已經開始了。

盡管轉向「戰術看多」,但Wilson始終強調,他的這個觀點完全是關於技術面,而不是基本面——後者仍然明顯看跌:

首先,看漲的主要技術驅動力是尊重200周移動平均線,如前所述,在經濟衰退成為既成事實之前,標普500指數不會「讓位」。市場為經濟衰退實際定價所需的確鑿證據在於就業數據。更具體地說,在明確失業率至少上升1-1.5%之前,標準普爾500指數將對軟著陸「產生懷疑」。也就是說,在我們得到一個負面的工資報告之前,標準普爾500指數可能會捍衛200周移動平均線。

其次,除了200周移動均線作為關鍵支撐外,利率波動率的下降為較高的估值提供了支撐,在沒有積極的EPS修正的情況下,這些估值推動了本輪反彈。

最後,在這輪反彈中,市場廣度有了實質性的改善:小盤股和等權標普500指數的表現都大大超過了市場加權指數。

這位摩根士丹利首席策略師也承認,當判斷與他的基本面觀點背道而馳時,「戰術看漲」仍然是一個難以抉擇的觀點,但當他權衡技術面證據時,仍然看好這種反彈將持續到年底。

「過山車」

具體而言,當展望未來美股的走勢,Wilson警告稱,雖然摩根士丹利2023年底的預計標普500指數為3900,與當前大致一致,但這不會是一個平穩的過程,「繁榮之前會出現蕭條」:

我們最堅定的觀點是,2023年自下而上的共識收益實際上太高了。在這一點上,我們將基本情況下的23年EPS預測再下調8%至195美元,這反映了我們領先的盈利模型的產出正在惡化。這使得我們對23年每股收益的基本預測比普遍預期低了16%,從同比增長的角度來看下降了11%。

在當前的戰術反彈結束後,我們預計標普500指數將在明年第一季某個時候,通過約3000-3300點的價格低谷,將23年的獲利風險折現。我們認為,這發生在EPS益最終觸底之前,這是盈利衰退的典型表現。

雖然我們認為2023年對盈利增長來說是非常具有挑戰性的一年,但2024年應該是一個強勁的反彈,積極的經營槓桿回報——即下一次繁榮。

因此,在我們的基本情況下,股市應該會提前很長一段時間開始增長的重新加速,在第一季度從3000-3300的價格低谷反彈,並在明年結束時達到3900點。

摩根士丹利對標普500指數2023年EPS的基本預測從212美元降至195美元,而其熊市和牛市預測分別為180美元和215美元。

三種情況:基準、牛市和熊市

按照Wilson的估計,熊市反彈還剩下不到200點,隨後將在中短期內暴跌1000點至3200點。除了預計標普500指數EPS降至195美元,他還分別提出了熊市和牛市的兩種情況。

除上一節提到的基準情況外,他預計明年年底,熊市和牛市的EPS將分別為180美元和215美元,而標普500指數將分別為4200點和3500點:

【牛市情況:4200點】

在我們4200點的牛市預測中,市場預測遠期(2024年)EPS為251美元,市盈率為16.7倍。這一結果代表了23年的增長將令人失望,但它更像是得過且過(-4%的EPS同比增長)。

過度周期的修正並不那麽普遍,因此,2024 年增長反彈的幅度不如我們的基準和熊市案例顯著。在這種情況下,我們預計明年的名義收入增長將放緩至正中個位數區域。利潤率壓縮約100個基點,結果沒有我們在基本和熊市案例中看到的那麽嚴重。

到明年年底,市場將迎來2024年15%左右的EPS反彈,市盈率擴大至16.7 倍左右。

【熊市情況:3500點】

在我們的 3500 點熊市案例中,市場預測遠期(2024年)EPS為230美元市盈率為15.3 倍。與我們的基準情況(每股收益同比增長16%)相比,這一結果代表了23 年更嚴重的盈利衰退。

利潤率對下行起到了沉重的推動作用,這在更嚴重的盈利衰退中也是典型的。在這一點上,我們預計明年的利潤率將收縮約200-225個基點。我們認為標普500指數在明年上半年的某個時候以 3000 左右的價格水平折現了這種盈利風險。正如我們的基準情況一樣,市場可以期待2024年的增長再加速,盡管價格和每股收益水平較低。

編輯/lydia