來源:東北偏北FICC

作者:付鵬 蔣佳秀

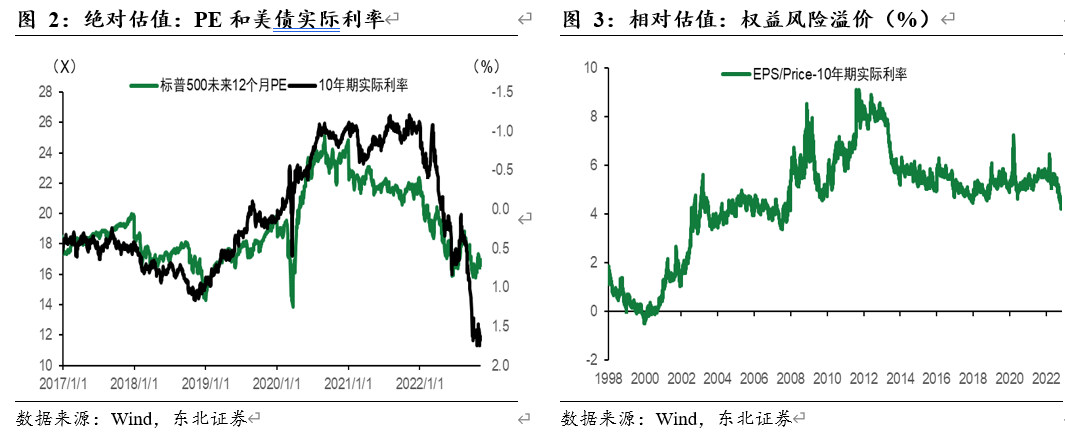

疫情後資產價格受到經濟周期和政策周期的影響更加顯著,2022年美股調整主要反映了實際利率上升和估值下修,但近期逐漸轉移到對盈利的關注上來,這一點在大型科技企業體現得尤為明顯。相比上一輪加息周期在2019年初結束後美股迅速進入V型反轉所不同,我們認為這一次在加息結束後可能仍需多一些耐心多一些時間觀察,這一輪加息周期的顯著不同在於加息峰值更高且在高位持續的時間可能更長,我們認為這一輪加息周期中利率維持在高位的時間至關重要。但隨著估值水平逐漸回到均值水平以下,站在加息周期的後半段,我們也無需像在今年年初剛進入緊縮周期時那樣悲觀,我們正在逐漸接近周期的尾聲。

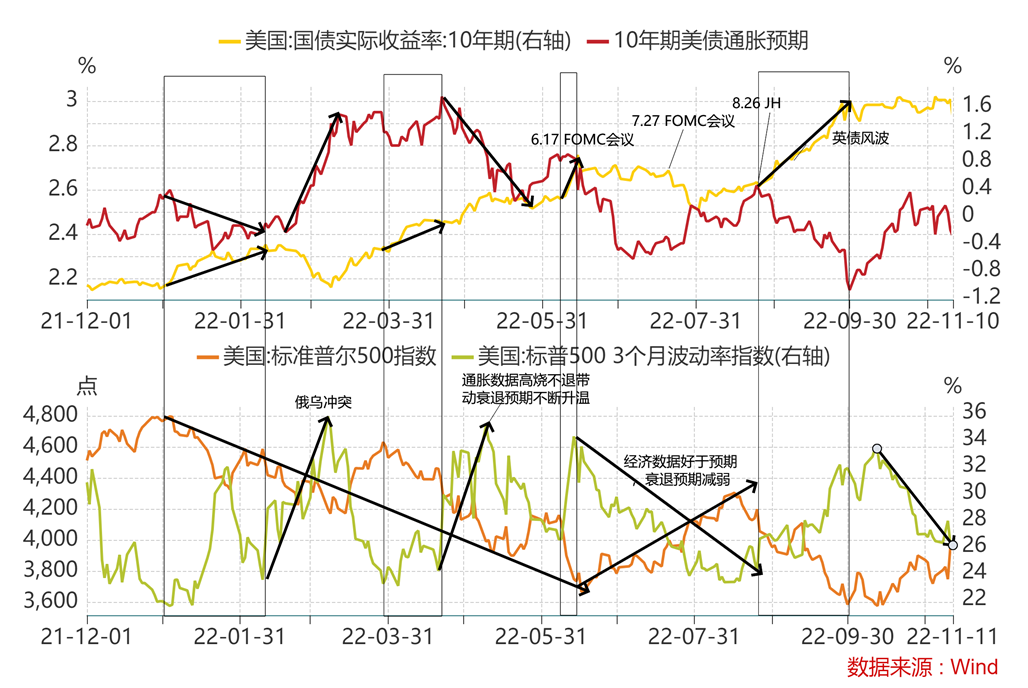

在去年的年度展望報告中,我們提到2022年海外宏觀的主線邏輯將是政策收緊主導的實際利率抬升,然而政策收緊的幅度遠超出了年初時市場最激進的預期。從全年來看,政策的收緊也並非一蹴而就的,從實際利率來看,政策的加速收緊經歷了四個階段。

從2021年十月到俄烏衝突之前的開始轉向階段(實際利率從-1.2%上升至-0.5%),第二階段從地緣政治衝突「靴子落地」到4月、5月衰退預期開始升溫(實際利率從-1.2%上升至0.3%),5月通脹數據超預期和隨之而來6月的FOMC會議開始了政策收緊的第三階段,加息幅度從此前的50bp加速至75bp,實際利率從0.3%上升至0.8%,但這一階段緊縮交易的持續時間相比此前更為短暫,7月FOMC會議中鮑威爾對於加息速度將在今年某些時候放緩的表述引發了市場對於寬鬆交易的預期,美債10年期名義利率從6月14日3.49%的高點一度回落至8月15日的2.79%。第四階段的收緊開始於8月Jackson hole央行年會,美聯儲主席鮑威爾發表了今年以來對通脹和貨幣政策最為清晰明確的表態,10年期實際利率經歷了今年以來最為迅速的上行,從8月中旬的0.4%上行至9月末的1.6%。

進入10月後,隨著美歐等主要發達經濟體的金融條件指數不斷突破年內新高,市場對於美聯儲「緊縮力度不夠」的上行風險和「過度緊縮」的下行風險更加趨於平衡。11月美聯儲FOMC會議預期將放緩加息的速度,理由類似於7月會議上提到的政策的滯後影響和利率已經處於限製性水平,和7月所不同的是美聯儲特意淡化了步幅的放緩強調了加息的終點,從而引導市場預期避免金融條件指數出現類似於7月會議後大幅寬鬆的情況。

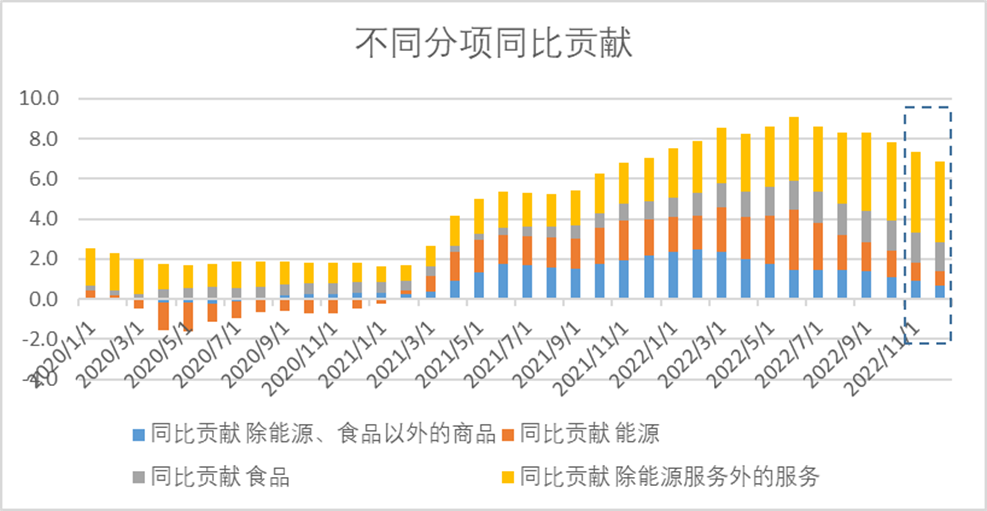

另一方面,在9月以來包括二手車、汽油零售價格、海運價格指數、供應鏈緊張指標、ISM投入價格分項等多個商品相關的通脹高頻指標均指向回落,市場期待通脹回落已久,但在租金補漲和一些對薪資壓力更敏感的服務行業價格上漲的支撐下,8月和9月核心通脹數據一再令市場失望,隨著10通脹數據低於預期(年內僅有三次通脹數據低於預期),數據似乎顯示期待已久的通脹回落終現曙光,風險資產價格大幅上漲,對於加息峰值的預期也回落到11月議息會議之前。

站在當下的角度往前看,對於2023年的前景展望可能將比2022年更為復雜,加息峰值、利率水平持續的時間以及在此背景下全球經濟的韌性、企業盈利的表現、金融風險的演變都存在很大的不確定性,我們試圖在本文中理清我們對未來一段時間美國宏觀經濟和政策的看法。

圖表一:今年以來政策收緊的四個階段

數據來源:東北證券研究所,WIND

圖表二和圖表三:美股的相對估值和絕對估值

數據來源:東北證券研究所,WIND

01

通脹和政策:做的太多還是太少?

下半年以來我們經常被問到一個問題:「美聯儲什麽時候會‘轉向’,其‘轉向’的標準又是什麽?」,對於這個問題,我們首先需要明確「轉向」在不同階段的定義以及在不同階段分別對應了什麽條件,有些標準美聯儲已經有過相對較為明確的表態,而有些標準仍然存在很大的不確定性。

在「轉向」的第一階段,表現為加息速度的放緩,美聯儲已經表態這一「轉向」中通脹並非必要條件,需要考慮已經加息的幅度和政策的滯後影響,有所減輕對美聯儲不必要的過度緊縮而導致明年經濟衰退的擔憂,疊加10月的通脹數據這一轉向預計能夠在12月議息會議上兌現並且已經price in,我們預計在明年2月加息的步幅將進一步放緩至25bp。在這一階段中政策利率距離終端利率仍有可觀的上升空間,但金融條件指數上升的速度顯著放緩甚至可能出現寬鬆,和我們在7月議息會議後所觀察到的一樣,近期通脹數據的超預期回落疊加對12月加息速度放緩的預期也導致了金融條件指數的再次放鬆,因此11月議息會議中美聯儲更加強調轉向的第二個階段——加息峰值的影響上來。

「轉向」的第二階段也即加息的峰值是多少,明年上半年將有幾次25bp的加息,對於這個問題,存在的不確定性更大,隨著名義利率和實際利率逐漸接近金融危機後的高點,對實體經濟和金融市場穩定的影響開始顯現,但從政策利率到通脹數據存在顯著的滯後影響。滯後影響包括兩層,一層是政策利率傳導到金融條件指數,再傳導到實體經濟和通脹本身存在時滯,第二層官方的CPI統計指標本身也滯後於高頻指標,時滯時間較短的例如從二手車高頻價格指標的回落到CPI存在1-2個月的滯後,時間更長一些的例如CPI租金及其高頻指標之間可能存在12個月的滯後。在回答貨幣政策是否會對滯後的租金數據反應過度,美聯儲回答的比較模糊,表示都會考慮。除此之外,疫情衝擊後對自然失業率、潛在增長率(產出缺口)和中性利率的測算都存在巨大的不確定性,在這樣的不確定性下,美聯儲「做的剛剛好」還需要一定的運氣,需要權衡「做的太少」和「做的太多」之間的風險回報。

11月FOMC記者會上的問題包括利率影響的渠道、通脹滯後會滯後多長時間,其實都是圍繞著美聯儲會做的太多還是太少來觀察美聯儲的態度。例如房地產行業是利率影響的主要渠道,但美國的住房抵押貸款大部分為固定利率,相比於加拿大、澳大利亞等住房抵押貸款多為浮動利率的國家,美國利率的上升對居民部門還款壓力的影響更低,在建房屋也會延遲利率對房地產行業就業的影響。今年6月在歐央行年會上,鮑威爾表示「做的太少」的風險將遠大於「做的太多」的風險,但隨著利率水平逐漸抬升至一個更高的水平,相比於幾個月前市場和學界對美聯儲可能「過度緊縮」帶來不必要衰退的擔憂開始有所增加(如圖4)。

除了對實體經濟的影響外,更高的利率可能導致金融市場波動加劇,市場流動性緊張,資產價格下跌,包括商業和住宅房地產的價格。這種影響可能導致一系列金融中介機構的損失,減少它們獲得資金的渠道,提高它們的融資成本,對資產價格、信貸可得性和經濟產生進一步的不利後果。盡管金融穩定風險目前可能並非美聯儲的優先考慮項並可能更多的是事後反應,如同英國央行所做的一樣,但這類風險仍然值得關注。

圖表四:期權隱含未來5年通脹小於1%或大於3%的概率

數據來源:東北證券研究所,BLP

在美聯儲9月議息會議的紀要中提到,很多官員認為一旦政策利率達到足夠限製性的水平,將其維持在這一水平直到有充足的證據表明通脹在向2%的目標回落的正確軌道上,這句話表明第二階段轉向的條件是「達到足夠限製性的水平」和「實質性的通脹回落」,通脹回落至接近2%的目標更可能是降息的條件而非暫停加息的必要條件。因此對於第二階段的轉向,判斷的標準更加復雜也更加模糊。

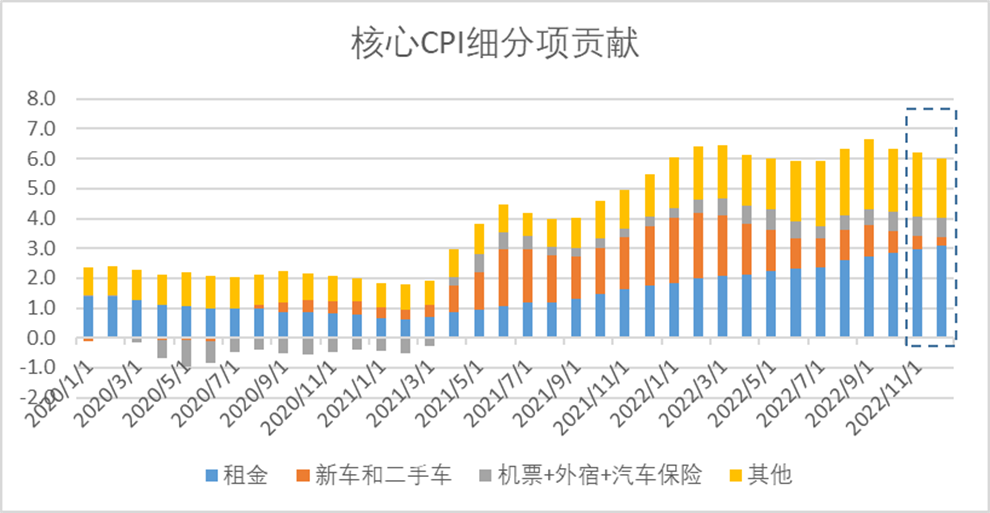

首先對於什麽是「實質性的通脹回落」,需要考慮觀察什麽通脹指標,如果是CPI但CPI環比指標波動較大,如果是核心CPI或潛在通脹(underlying inflation),那麽滯後的租金通脹和波動較大的二手車是否要在潛在通脹的指標中剔除,這都存在不確定性。另外至於合意的速度——平均環比增速是在0.2%還是0.4%更無從可知,否則美聯儲將成為市場的對手方。

對於終端利率水平的判斷也存在很大的不確定性,泰勒規則只是一部分,美聯儲表示不僅需要考慮短端實際利率也需要考慮全曲線的實際利率以及金融條件指數等等。為何美聯儲一再強調包括資產價格在內的金融條件指數對通脹的影響,而非僅看政策利率或短端利率對通脹的影響,我們可以考慮一個簡單的例子,為何上一輪金融危機後放水沒有通脹但是這一輪放水有通脹?除了財政刺激規模、影子銀行信貸、疫情對供需錯配的影響等原因外,另一個原因是上一輪金融危機放水的時候,美國股市和房地產價格顯著下跌,居民部門財富效應下降,但是這一輪並非如此,疫情後資產價格的全面上漲對通脹是不利的。

我們認為美聯儲轉向更漸進的緊縮政策,可能意味著它傾向於在較長時間內抑製價格升升,而不是通過引發短期但嚴重的衰退來實現這一目標,在供應鏈緩解和商品通脹貢獻轉負的支撐下,我們傾向於明年一季度有望達到加息峰值,更為關鍵的將是第三階段的轉向。風險在於如果能源價格大幅上漲,或者金融條件指數大幅寬鬆,美聯儲將可能延長加息的周期。

美聯儲第三階段的轉向即為轉向首次降息,轉向的條件可能是通脹逐漸接近2%的目標,也可能是金融穩定風險或經濟衰退的發生,我們認為對於未來兩年來說,這一階段持續的時間尤為重要。今年以來尤其是下半年以來核心CPI中服務價格上漲的貢獻顯著上升,核心商品和能源價格的貢獻均呈現下降趨勢,預計明年上半年核心商品和能源通脹同比貢獻轉負和服務通脹同比貢獻見頂將有助於通脹水平從年底7%左右的水平快速回落,但進一步通脹從接近4%回落到2%的通脹目標的過程可能將更為緩慢且可能存在反復,在不提高通脹目標的假設下降息的標準是通脹達到2%還是接近2%還是更高,影響也將不同,這將直接關系到政策利率將在接近5%的高位持續多久,經濟韌性、企業盈利、金融市場的穩定又能在這一環境下持續多久,如果那麽持續的時間會很長,對融資的壓力會增大,引發衰退的可能性會上升。

圖表五:美國核心CPI細分項貢獻

數據來源:東北證券研究所,WIND

圖表六:美國CPI細分項貢獻

數據來源:東北證券研究所,WIND

最後關於通脹預期和通脹走勢,11月10號的通脹數據顯示當CPI回落時,主要表示為實際利率的回落,通脹預期的回落有限,這和今年年初以來通脹數據超預期,主要表現為實際利率的上升一致,通脹預期反而有所下降。

02

就業和增長:看起來還不錯,但能維持多久?

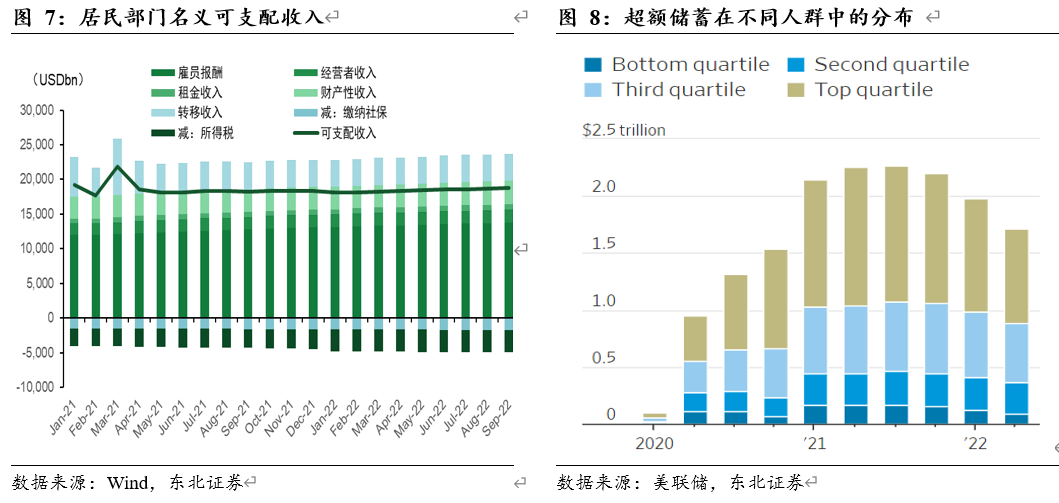

進入今年下半年以來我常常在想一個問題,我們認為對於展望明年的美國經濟而言同樣也是一個非常關鍵的問題——美國私人部門強勁的資產負債表和良好的現金流究竟是增加還是降低了經濟軟著陸的可能性?起初我們理所應當認為這是有助於經濟軟著陸的,也就是能夠起到一個緩衝墊的作用,的確到目前為止,加息對於經濟和就業的負面影響都非常有限,私人部門良好的資產負債表和現金流以及高職位空缺率為今年下半年的消費和就業提供了支撐,因此市場在討論衰退的可能性或影響時必須放在一個時間區間內來看。

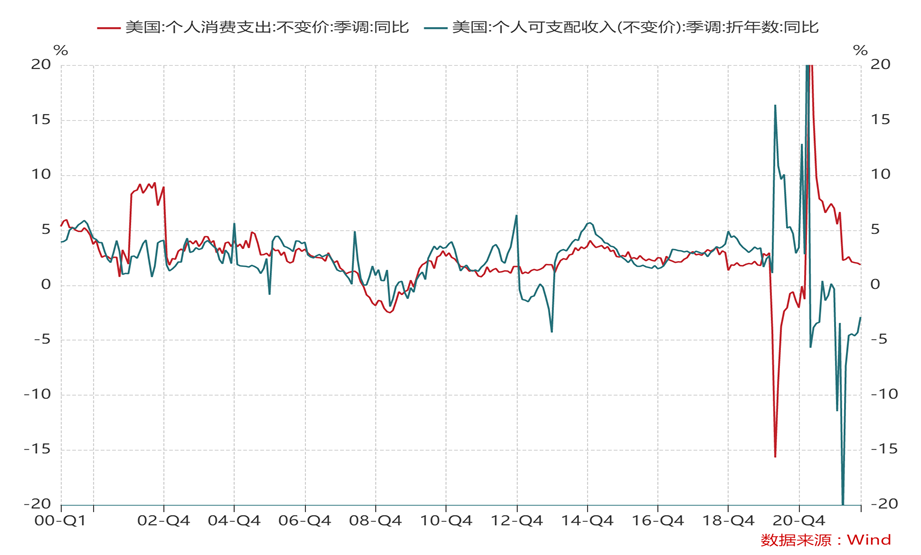

然而另一方面,消費的韌性反過來增強了通脹的韌性,有觀點認為美聯儲加息的必要性是因為通脹,充分性是因為經濟有韌性,然而其實背後都是同一個原因。今年下半年供應鏈緩解的同時我們看到以機票、酒店為代表的出行相關的服務價格大幅上行,甚至帶動了歐洲熱門旅遊景點酒店價格的上行。與此同時,緊張的勞動力市場支撐薪資仍然保持了4%-5%的增速,如果維持在這一增速居高不下將意味著2023年居民實際可支配收入的增速將有可能從今年-6%的水平轉正。實際可支配收入增速與個人消費支出增速緊密相關(疫情後財政刺激擾動了這一關系),這可能會延緩通脹從3-4%的水平向2%的目標回落的速度,如同我們在上文中對美聯儲貨幣政策第三階段轉向中所討論的,利率水平維持在高位的時間更為關鍵。

圖表七和八:居民部門收入和超額儲蓄

數據來源:東北證券研究所,WIND

圖表九:實際可支配收入增速vs實際個人消費支出增速

數據來源:東北證券研究所,WIND

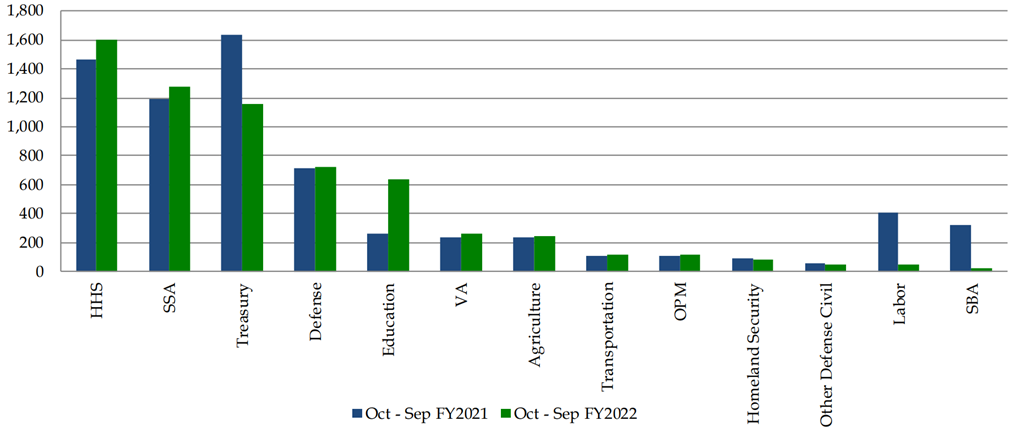

圖表十:2021財年和2022財年財政支出

數據來源:東北證券研究所,WIND

圖表十一和十二:居民部門槓桿

數據來源:東北證券研究所,WIND

加息越高持續的時間越長,經濟軟著陸的可能性似乎也越低。目前來看,加息對經濟的影響主要表現在房地產行業和軟件互聯網行業,但如果利率在顯著限製性的水平持續更長的時間,將可能影響美國企業的投資和出口競爭力,對經濟產生更廣泛的影響。衰退有兩種情況:(1)降低通脹必須要以衰退為代價;(2)降低通脹不需要以衰退為代價,但美聯儲過度緊縮導致政策錯誤。與此相對應,降低通脹也有兩種方式,通過一場衰退來降低通脹,或是通過更長時間的較低的增長來抑製通脹。我們認為美聯儲轉向更漸進的緊縮政策,可能意味著它傾向於在較長時間內抑製價格升升,而不是通過引發短期但嚴重的衰退來實現這一目標。如果通脹能夠較快地從接近4%的水平回落至2%的現有目標,那麽經濟軟著陸的可能性將顯著提高,對於風險資產來說將會是有力的提振,但反之,如果通脹回落到2%需要更長的時間,則需要觀察美聯儲對於通脹目標的態度(提高通脹目標的可能性較低,但是否會提高對通脹的容忍度,更加關注就業或經濟衰退的風險),利率處於限製性水平的時間越長,對於實體經濟和企業來說挑戰也更大。

從企業盈利的角度來看,將面臨高通脹和高利率水平同時侵蝕盈利的情況。從勞動力成本和原材料成本上升的角度來看,盡管今年上半年許多公司能夠將增加的成本轉嫁給客戶,但這種向消費者轉移成本的能力正在下降,尤其是對一些規模較小或處於周期性行業的企業來說。

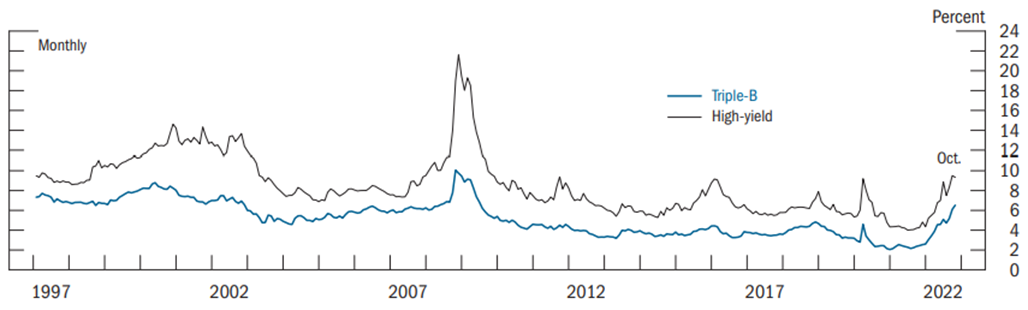

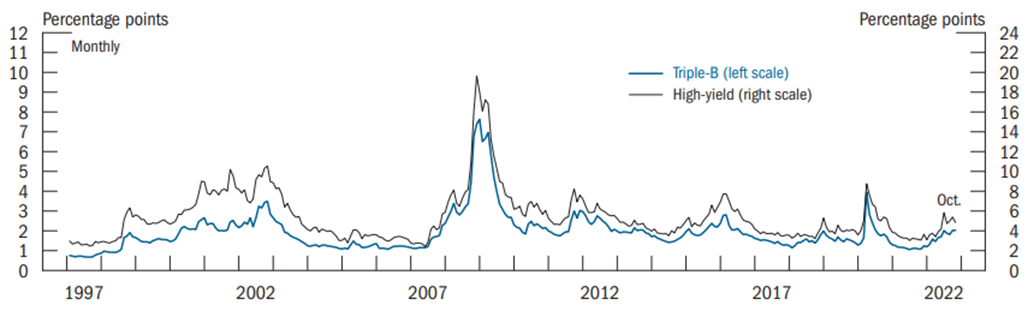

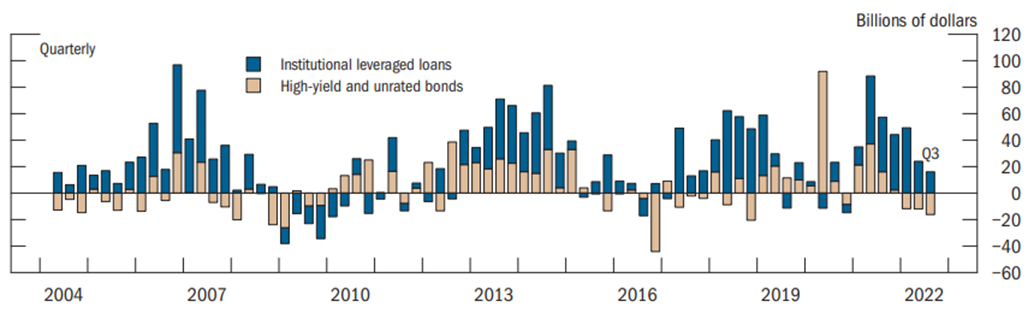

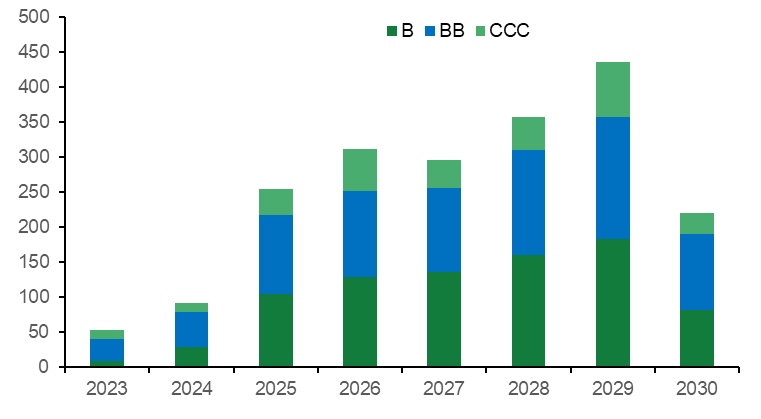

從再融資成本角度來看,融資利率大幅上升(圖13、14)。盡管短期內再融資風險不高,大多數高收益債券發行人在去年低利率的環境下進行了再融資,今年以來高收益債券和槓桿貸款的淨發行顯著下降(圖15)。從到期規模來看,未來兩年高收益債券的到期規模有限,只有3%的高收益債券將於明年到期,規模大約為500億美元(圖16)。然而對於一些發行人資質更低的浮息債而言風險更高,例如私募債和槓桿貸款,由於是浮動利率借款,它們更容易迅速受到利率上升的影響,11%-12%的融資成本已經高於大部分發行人的投資回報率。從到期規模來看,8.5%的槓桿貸款將在2023年到期,15%將於2024年到期。

圖表十三:美國BBB級和高收益債券收益率(%)

數據來源:美聯儲

圖表十四:美國BBB級和高收益債券信用利差(%)

數據來源:美聯儲

圖表十五:高收益債券和槓桿貸款的淨發行規模(USDbn)

數據來源:美聯儲

圖表十六:美國高收益債券未來到期規模(USDbn)

數據來源:東北證券研究所,BLP

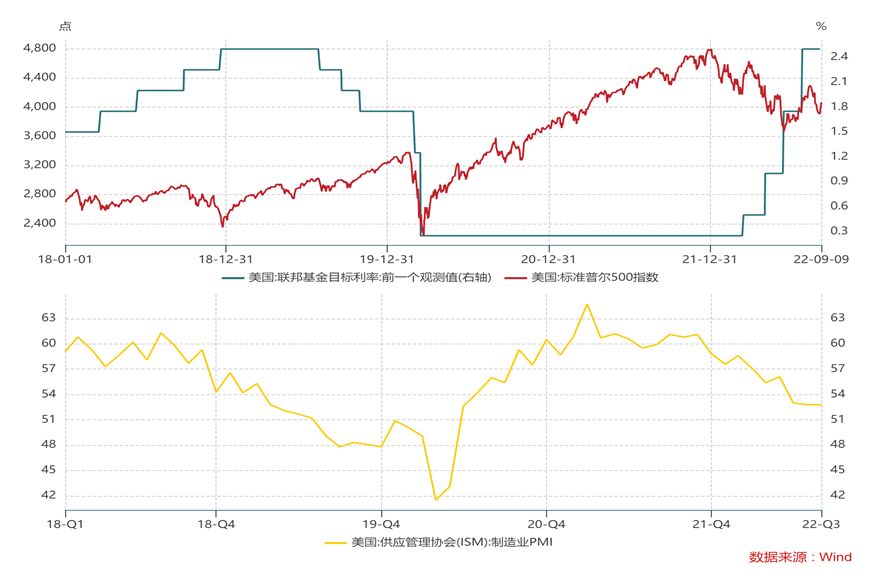

本文是我們對於2023年度海外宏觀和大類資產展望系列的第一篇,我們試圖理清我們對未來一段時間美國宏觀經濟和政策的看法。疫情後資產價格受到經濟周期和政策周期的影響更加顯著,2022年美股調整主要反映了實際利率上升和估值下修,但近期逐漸轉移到對盈利的關注上來,這一點在大型科技企業體現得尤為明顯。相比上一輪加息周期在2019年初結束後美股迅速進入V型反轉所不同(圖17、18),我們認為這一次在加息結束後可能仍需多一些耐心多一些時間觀察,這一輪加息周期的顯著不同在於加息峰值更高且在高位持續的時間可能更長,我們認為這一輪加息周期中利率維持在高位的時間至關重要。但隨著估值水平逐漸回到均值水平以下,站在加息周期的後半段,我們也無需像在今年年初剛進入緊縮周期時那樣悲觀,我們正在逐漸接近周期的尾聲,正如我們去年年度報告的標題一樣——花落花開自有時,after all, cycles do cycle.

圖表十七:加息預期變化和標普500指數

數據來源:東北證券研究所,BLP

圖表十八:上一輪加息周期末期的美股表現和PMI

數據來源:東北證券研究所,Wind

風險提示

能源價格上漲過快、加息峰值高於預期

編輯/new