來源:華爾街見聞

作者:葉楨

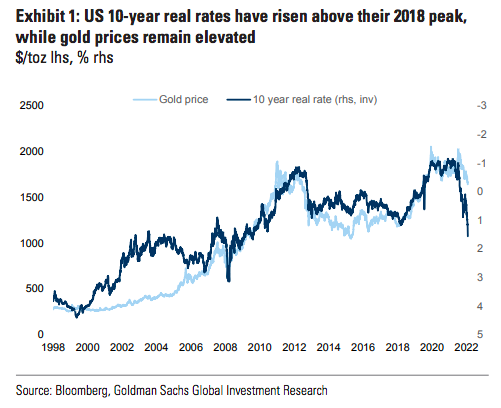

高盛表示,10年期美國實際利率每上升1%,往往會導致以美元計價的金價下跌10%。按照這一標準,2月份以來美國實際利率的上升應該使均衡金價下降了26%,這與金價從高峰到低谷22%的調整幅度大致相符。

黃金價格與美國實際利率存在明顯的負相關關系,當實際利率走高時,黃金價格往往下跌。這在金價今年以來的回調中也有所體現。

自3月份見頂以來,黃金價格已經下跌了20%,同期美國10年期名義收益率一度上升突破4%,美國10年期實際利率上升至1.6%,為2010年以來最高水平。

然而,盡管美國10年期實際利率高於2018年1.17%的峰值,但黃金目前的交易價格為1667美元/盎司,遠高於2018年1200美元/盎司的低點。這就提出了一個問題:黃金的回調是否落後於實際利率的變化,下一步黃金會補跌嗎?

對此,高盛分析師Mikhail Sprogis在9月28日的一份報告中,給出了否定的答案。

首先,高盛認為沒有證據表明黃金對實際利率變動反應不足:

將黃金價格和黃金ETF的變化與實際利率的變化進行回歸分析,我們沒有發現定價滯後的顯著證據。似乎黃金和黃金ETF是同時根據實際利率進行調整的。

此外,我們估計,在其他條件相同的情況下,10年期美國實際利率每上升1%,往往會導致以美元計價的金價下跌10%。按照這一標準,2月份以來美國實際利率的上升應該使均衡金價下降了26%,這與金價從高峰到低谷22%的調整幅度大致相符。

其次,高盛指出,黃金價格不僅取決於實際利率的變化,還取決於對增長的擔憂:

在2013年和2018年,金價的底部都出現在美國10年期實際利率見頂之前。對於ETF而言,證據更加復雜,2013年ETF資金外流在實際利率見頂後持續了一段時間,而2018年這些資金外流在實際利率見頂前就停止了。

在我們看來,這兩個時期的差異是由於不同的美國增長動態和對衰退的擔憂......2013年,強勁的美國經濟勢頭導致衰退概率下降,投資者從防禦性資產轉向風險資產。2018年底,美國經濟增長趨弱,美國經濟衰退的可能性大幅上升。結果,美國股市表現不佳,投資者紛紛轉投黃金等防禦性資產。

最後,高盛表示,黃金大部分需求來自於幾個主要新興市場的消費者。因此,如果要進行歷史比較,價格需要根據這些新興市場消費者的相對購買力進行調整,從這個角度來看,金價也不存在高估風險:

考慮到新興市場美元購買力的增長(盡管美元走強,但名義購買力一直相當可觀)和礦山供應的增加,金價看起來並沒有那麽高。

2018年的低點仍低於當前水平,但目前對衰退風險的共識評估也明顯更高。這可能就是為什麽在當前價格水平上,我們看到新興市場消費者和央行在價格下跌時出手買入。

編輯/somer