來源:李美岑投資策略

核心觀點

在4月26日的《1970s風格啟示:高ROE與低PB的50年輪轉——70年代市場定價》中,我們發現周期輪動下,增長與利率交替定價估值,催生70年代美股的四輪行情。進一步,本文探索周期輪動下各行業的勝率、賠率,並總結行業配置經驗。結合當下通脹和利率上行背景,應關注受益於加息的金融和防禦性的基建,並伺機買入低估值的成長行業;隨著經濟復蘇,提前關注困境反轉的社服等消費行業。

結論一:當宏觀摩天輪開始轉動,美股行業輪動完美切合美林時鍾。

歷史背景看,1970s美國經濟的主基調是石油、糧食危機引發的通脹;危機驅動下,1969-1981年美國走過近3輪周期:第一輪(滯漲:69.1-70.1;衰退:70.2-70.11;復蘇:70.12-72.6;過熱:72.7-73.1)、第二輪(滯漲:73.2-74.12;衰退:75.1-75.3;復蘇:75.4-76.12;過熱:77.1-78.4)、第三輪(滯漲:78.5-80.3;衰退:80.4-80.6;復蘇:80.7-81.7; 衰退:81.8-81.12)。股市走出4輪行情:70-72年「漂亮50」、73-74年「急殺估值」、75-76年「小復蘇」、77-81年「盈利消化估值」。

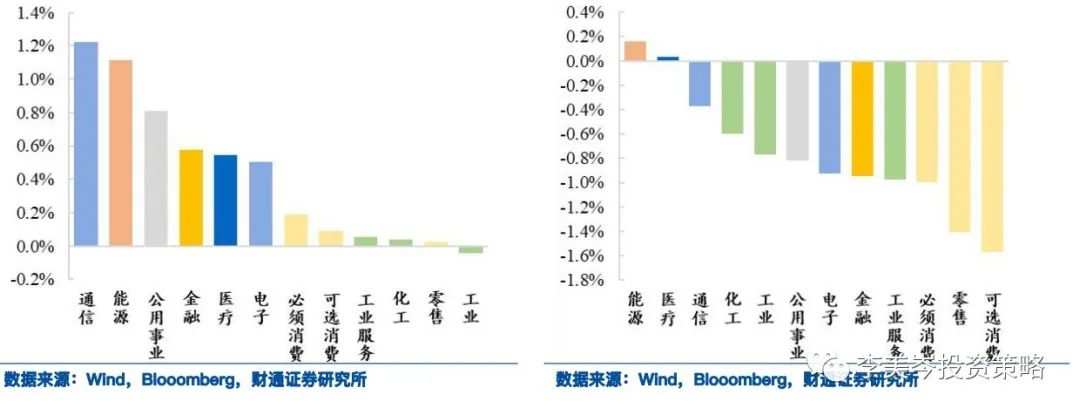

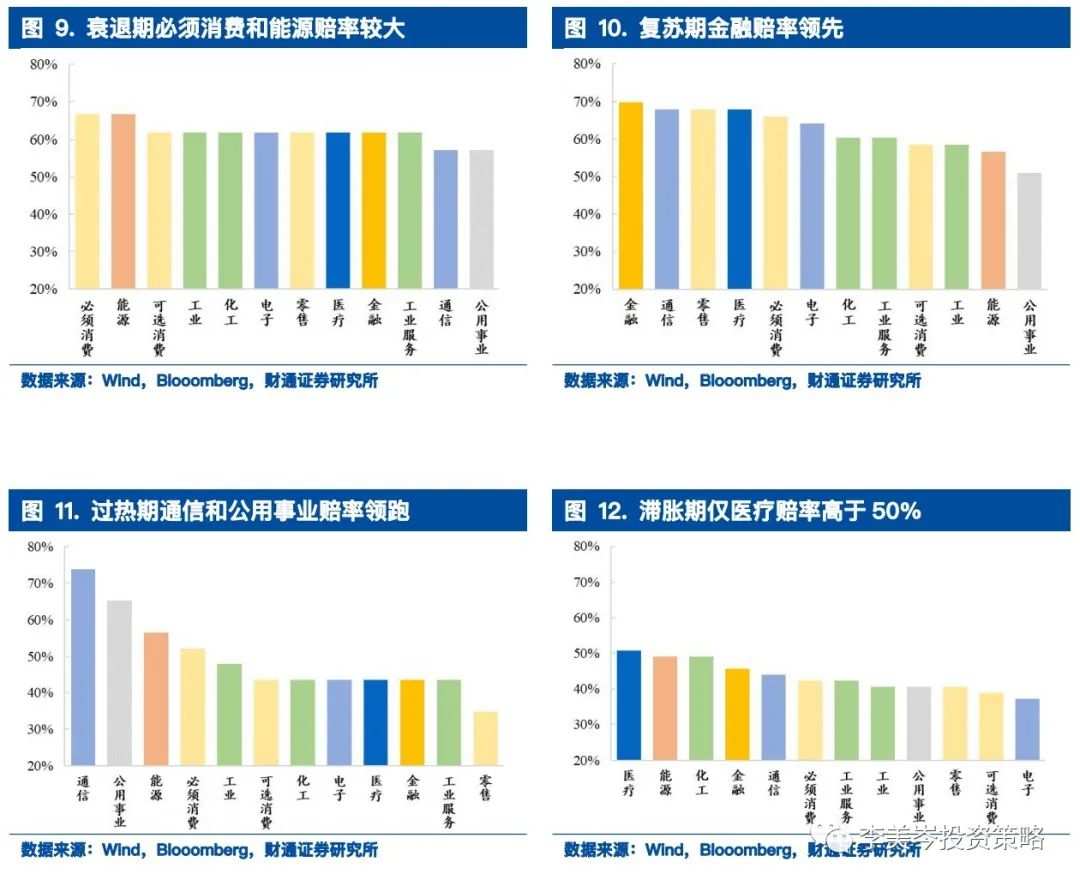

1)各階段行業賠率:從月均收益率看,衰退期,零售、可選消費、公用事業位列前3;復蘇期,可選消費、零售、工業服務位列前3。過熱期,通信、能源、公用事業位列前3。滯漲期,能源、醫療、通信位列前3。

2)各階段行業勝率:從月度正收益概率看,衰退期,必須消費、能源、可選消費位列前3;復蘇期,金融、通信、零售位列前3。過熱期,通信、公用事業、能源位列前3。滯漲期,醫療、能源、化工位列前3。

結論二:從周期輪動節點看,通脹觸頂時,市場可能全面反彈。

70s滯脹3次轉向衰退時期,均出現市場全面反彈行情;反轉明顯行業中,9成為滯脹期尾聲下跌前50%行業。由此,未來通脹觸頂時可關注困境反轉行業。

四點行業配置的具體結論:

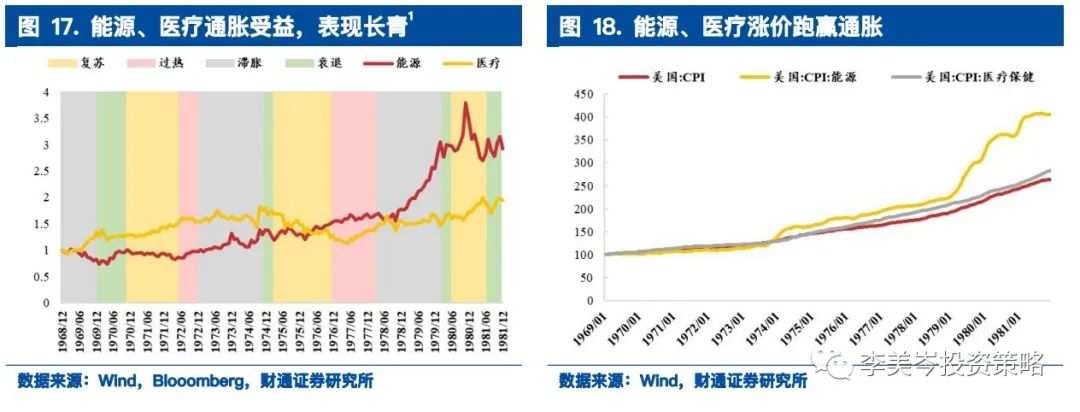

1) 通脹受益行業能源、醫療表現長青。能源直接受益於油價上漲;醫療需求剛性,漲價跑贏通脹,成本端受通脹影響小,實際受益於通脹。長期通脹背景下,能源、醫療為股市領頭羊;1968.12-1981.12能源、醫療對標普超額收益分別達192%、95%。

2) 估值下殺後,業績增速高的通信、消費穿越牛熊。通信屬於新興行業,成長快、空間廣,長期領跑市場:68.12-81.12通信對標普超額收益達137%。消費行業成長性高,估值下殺後從1975開始走出長牛:74.12-81.12,必須消費、可選消費、零售收益超標普71%、43%、48%。到80年代,以可口可樂為代表的消費企業迎來戴維斯雙升。

3) 經濟下行買公用事業等防禦性行業。防禦性行業公用事業估值變化小,經濟下行時相對表現反而領先。70年代經濟整體停滯,公用事業表現超越市場,1968.12-1981.12對標普超額收益達54%。另外股市急殺估值階段(1972.12-1974.12),公用事業對標普超額收益達14%。

4) 通脹尾聲、利率上行買大金融(銀行、保險、金融服務等)。隨著通脹走高,以銀行為代表的大金融獲益於美聯儲的加息應對,利潤持續增厚。1976.12-1981.12,利率持續上行,金融對標普超額收益達63%。

風險提示:俄烏衝突升級、海外加息超預期、疫情擴散超預期

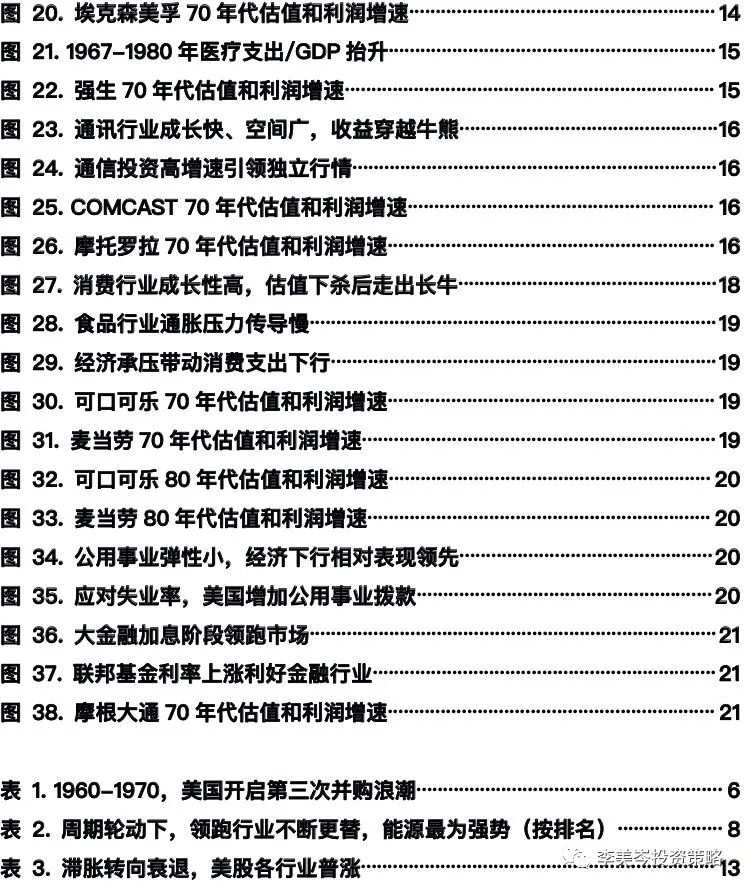

目錄

正文

在4月26日的《1970s風格啟示:高ROE與低PB的50年輪轉——70年代市場定價》中,我們發現周期輪動下,增長與利率交替定價估值,催生70年代美股的四輪行情。進一步,本文探索周期輪動下各行業的勝率、賠率,並總結行業配置經驗。

1. 美股70年代美林時鍾完美轉動

1.1. 70年代美國3輪經濟周期劃分和回顧

宏觀層面看,兩輪石油危機和糧食危機引發的通脹是1970s美國經濟的主基調。兩輪石油危機衝擊下,1973-1974、1978-1980石油價格分別上漲252%、175%;1972-1974全球糧食減產,大豆價格不到1年翻了3倍。

糧食、石油危機衝擊下,美國面臨的通脹和失業雙重困境。通脹除了直接增加人民生活成本,還進一步衝擊經濟,並導致失業率高漲。因此,美國政府同時直面通脹和就業問題,時而通過財政擴張緩解就業,時而提高利率控製通脹。(石油危機及美國財政貨幣政策部分可參考3月8日《對話1970,大類資產配置深度復盤》)。

兩輪危機驅動,1969-1981美國走過近3輪完整經濟周期。本文使用ECRI的增長年率作為同步指標,CPI同比作為滯後指標,進行周期劃分。可以看到,伴隨兩次危機驅動,美國1969-1981經濟走過近3輪周期,共11個階段。

結合股市看,1978年前(前2輪周期)標普與經濟增長變動趨同,標普變動領先經濟。

70年代經濟輪轉下,美股走出四輪行情:從60年代「科技浪潮」尾聲走出,1970到1972年,「漂亮50」的卓越表現引發了一波投資者狂熱;1973到1974年,石油危機帶來的滯漲引發股市的「急殺估值」;1975到1976年,隨著第一次石油危機影響逐漸消退,股市從低谷中實現「小復蘇」;1977到1981年,企業利潤持續增長,「盈利消化估值」。

回顧70年代前夕,科技+並購+概念,美股投機氛圍濃。60年代,美國開啟以原子能、電子計算機和空間技術為主的第三次科技革命;伴隨60年代末期阿波羅登月,科技浪潮達到頂峰,1964 -1969,電子板塊5年翻了2.4倍。整體科技浪潮下,各類概念股票風光一時。同樣在60年代,美國開啟了第三次並購浪潮,以混合型並購為主,通過跨行收購其他公司提升業績和股價。借助當時火熱的股市,不少公司使用換股方式低成本擴張,並購次數和規模都快速提升:從1963到1969,並購次數翻了超過4倍;從1961到1968,並購規模超10億占比從5%上升至 31%。

1970-1972,價值投資「漂亮50」引領市場上漲56%。邁入70年代,投機風潮減退,投資回歸價值。疊加當時良好的經濟走勢和寬鬆的貨幣政策,以消費、醫療等各行業龍頭為主「漂亮50」隨之興起,無論市場整體如何震蕩均持續向上;投資者樹立價值投資信仰,不斷買入。「漂亮50」也帶動起了整個市場熱潮:標普500近2年半時間上漲56%,Shiller PE提升36%、達到18.7被,走出了70年代第一輪行情。

1973-1974年,通脹高企+經濟衰退,估值急殺56%。到1973年,股市估值也在高位,疊加通脹逐漸抬頭,股市開始調整。之後石油危機爆發,油價的快速上行衝擊了投資者對經濟和股市的信心,應對通脹的流動性收縮也更是為這場估值調整踩了一腳油門。上一輪領跑的「漂亮50」估值更高,領跌市場。Shiller PE下降最多達56%,對應標普跌幅43%。

1975-1976,經濟與股市復蘇,股價上升。到1975年,隨著石油禁運結束、油價企穩,美國通脹和經濟接連迎來自己的拐點,其中福特政府減稅刺激政策和美聯儲重啟降息都起到了重要作用。多方利好下,股市觸底反彈,實現了 「小復蘇」:1975-1976,標普和Shiller PE分別上升56%和40%。

1977-1981,盈利消化估值,市場穩步上漲。1977-1979,卡特政府選擇保增長,經濟企穩但通脹上行;1979-1981,美聯儲新任主席沃爾克轉向控通脹,疊加第二次石油危機,經濟再度觸底,後實現V字反彈。利率上行導致估值下行,Shiller PE下降33%;但企業盈利不斷抬升,增長75%;股價逐漸修復,共上漲18%。

1.2. 四個階段哪個行業勝率和賠率最高

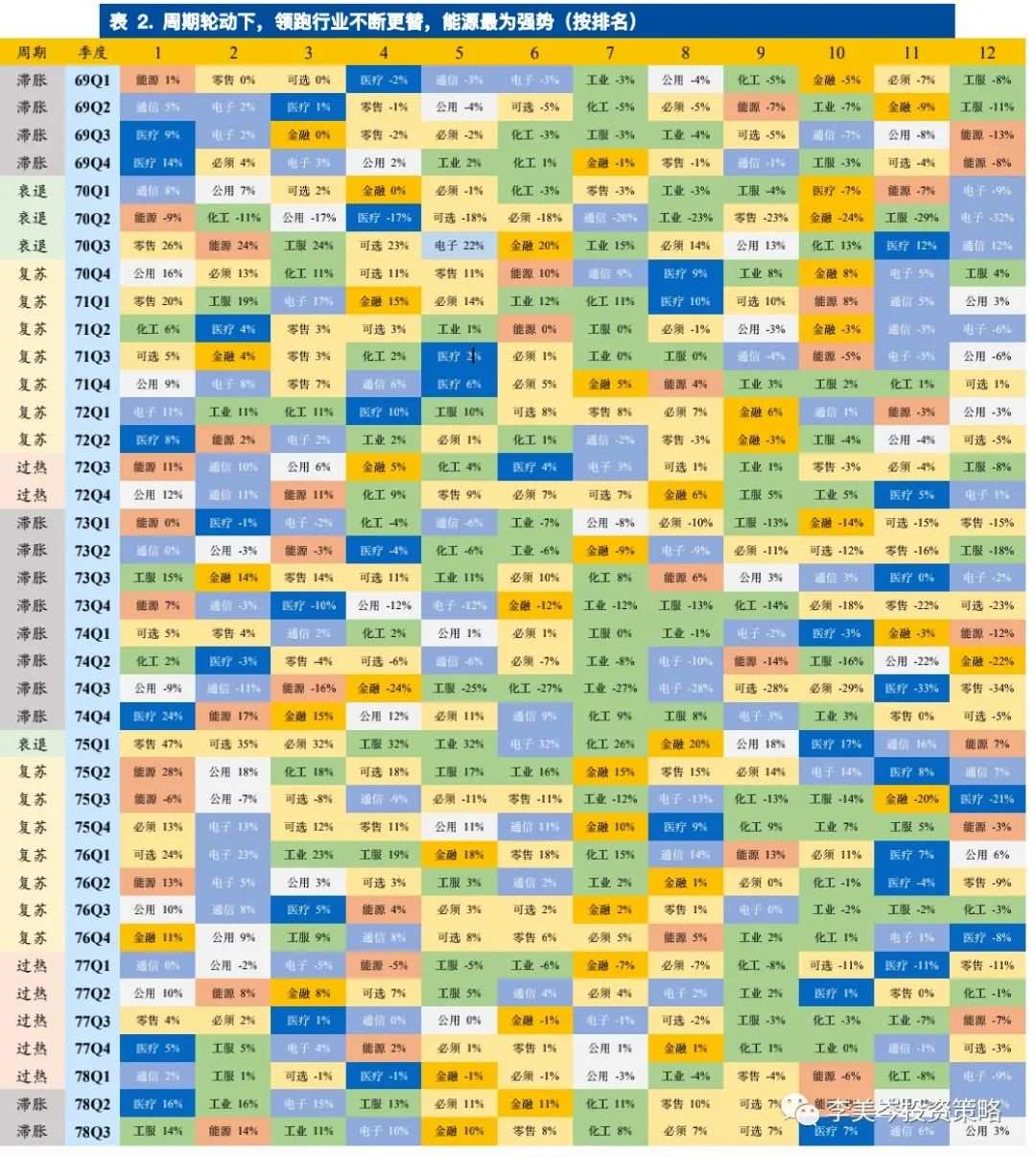

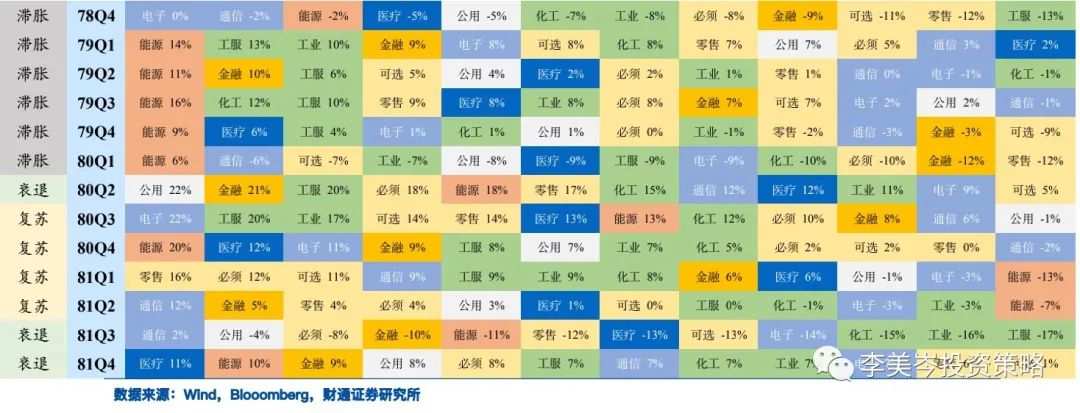

周期輪動下,領跑行業不斷更替,能源最為強勢。在1969年滯脹期,科技類行業通信、電子以及醫療收益大於0,逆勢領跑。到1970H2-1971復蘇期,消費類行業的身影也開始出現在前列。在1972-1975近一輪周期中,能源行業最為強勢,其中連續14個季度10次位列前。再到1978滯脹期,能源連續5個季度第一,再度表現強勢;製造類企業工業、工業服務表現也較亮眼,2年共9次位列前3。

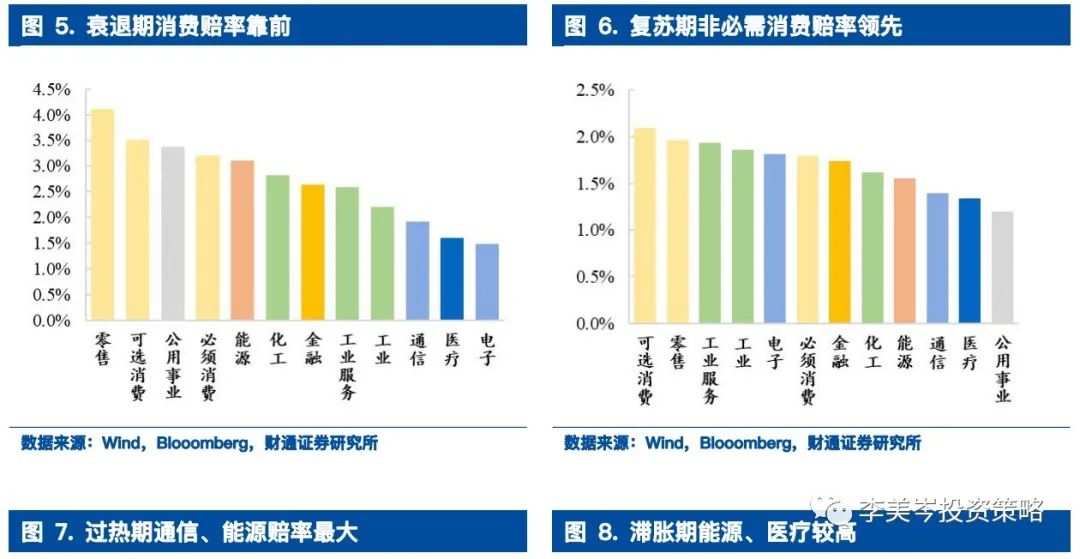

從賠率看,消費在低通脹時期領先,能源、通信在高通脹時期領跑。衰退期,消費類行業和公共服務賠率位列前4,月均收益率超3%。復蘇期,可選消費和零售賠率位列前2,月均收益率超2%;工業服務和工業緊隨其後。過熱期,通信和能源賠率位列前2,月均收益率超1%;公用事業月均收益率達0.8%,身位同樣領先。滯漲期,能源和醫療賠率前2,月均收益率還大於0;通信月均收益率為-0.4%,跌幅較淺。

從勝率看,通脹上行期能源領先,經濟上行期通信領先。衰退期,必須消費和能源勝率前2,正收益率月數占2/3;但各行業整體差異不大。復蘇期,金融勝率第1,通信、零售、醫療緊隨其後,正收益率月數超過2/3。過熱期,通信和公用事業勝率前2,正收益率月數分別占74%、65%。滯漲期,醫療、能源、化工勝率前3,其中僅醫療勝率正收益率月數超過50%,能源和化工為49%。

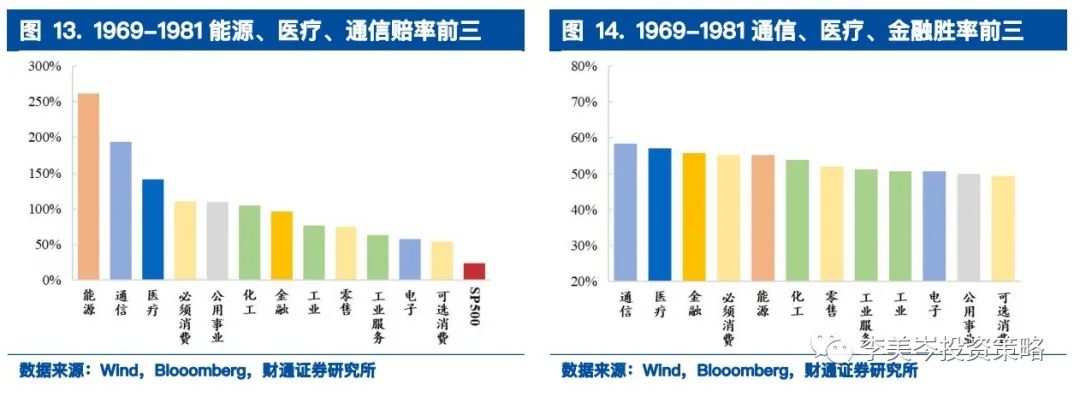

1.3. 行業比較:能源賠率最高,醫療和通信勝率和賠率均在前列

從賠率看70年代整體表現,通脹受益行業能源、醫療和新興行業通信位列前三。1969-1981,能源、通信、醫療總收益率達261%、194%、142%,位列前三。其中,能源和醫療獲益於1970s的通脹背景,通信作為新興行業增長較快。

從勝率看70年代整體表現,新興行業通信、通脹受益行業醫療和加息收益行業金融位列前三。1969-1981,通信、醫療、金融月度收益率為正概率分別為58.3%、57.1%、55.8%,位列前三。其中,醫療獲益於1970s的通脹背景,通信作為新興行業增長較快,金融在通脹後期加息背景下獲益。

從收益波動率看70年代整體表現,衰退和滯脹期市場分歧大,震蕩更強;通信、公用事業預期明確、收益波動更小。從周期階段來看,衰退和滯脹期市場波動較大,反應了變化釋放集中和市場分歧較大。從行業來看,通信、公用事業、必須消費、化工波動最小,其中通信未來成長趨勢明晰,市場分歧小且抗周期波動,波動小於4%;公用事業、必須消費和化工基本面預期相對明確,波動多低於5%。

仔細分析各行業整體和分階段表現:能源和醫療行業受益於通脹,1970s整體表現都較好,在過熱和滯脹期表現突出。金融在利率較高時收益更高,在第二輪周期的過熱和滯脹期表現較好。通信行業在成長初期、增長較快,1970s整體表現領先;由於不受通脹影響,在過熱和滯脹期反而相對突出。消費受通脹影響大,在衰退和復蘇期表現更好。製造業和其他科技(電子)在1970s經濟相對停滯的背景下,表現較弱;受經濟增長影響大,在復蘇期表現相對較好。

1.4. 通脹觸頂時,市場可能全面反彈,關注困境反轉行業

1970s滯脹轉向衰退時,市場會出現普跌轉向普漲的局面。在1970、1974、1980年的3段轉向期中,滯脹期的最後一個月都表現為普跌局面,而衰退期的第一個月都表現為普漲行情。滯脹到衰退期CPI達到峰值並開始下降,通脹下行後貨幣政策空間將打開。實際貨幣政策轉向晚於CPI轉向,因此市場反轉靠的是前期跌幅較深和對政策調整的提前預期。

行業選擇可關注困境反轉邏輯。在反轉明顯的行業中,9成為滯脹期尾聲下跌前50%的行業,近半數為下跌前3的行業。能源和工業服務反轉最為明顯,滯脹末期跌幅也都較大。

2.哪些行業配置經驗值得參考?

2.1.通脹受益行業表現長青

能源和醫療行業受益於通脹,1970s長期表現拔尖。能源行業1970s受益於油價上漲,行業收益領跑市場;1968.12-1981.12,能源對標普超額收益達192%。醫療行業需求剛性,漲價幅度高於通脹平均,且成本端影響較小,整體反而獲利於通脹;行業收益長期上行,1968.12-1981.12,醫療對標普超額收益達95%。

能源和醫療高通脹期間領先優勢明顯。能源行業高通脹時期(過熱期+滯漲期)相對標普收益指數增幅達62%、79%,領跑其他行業;其中第二次石油危機2年上升117%,增速迅猛。醫療行業高通脹時期相對標普收益指數增幅達16%、22%,均位於市場前列。

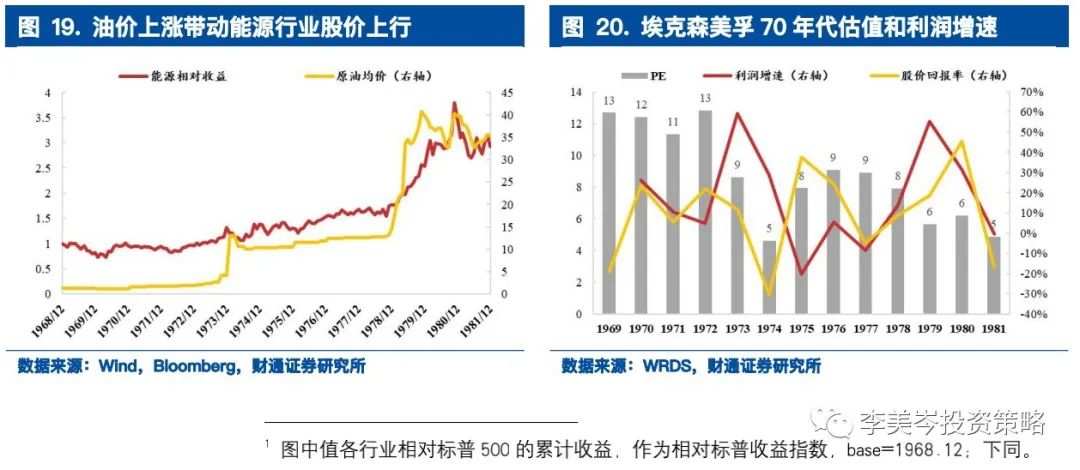

能源漲價帶動企業利潤上升。兩輪石油危機衝擊下,1973-1974、1978-1980石油價格分別上漲252%、175%(石油危機部分可參考3月8日《對話1970,大類資產配置深度復盤》)。能源漲價帶動企業利潤上升,結合個股看,能源巨頭埃克森美孚在兩次石油危機中,單年利潤增速均超50%,助力收益領跑市場,1969-1981,埃克森美孚總收益率達157%。

醫療需求獲益於財政撥款和製度完善。冷戰美蘇社會福利競爭下,美國醫療保障製度在政府的推進下不斷完善:1965年,約翰遜政府簽署服務老年及殘障人士、貧困人群的醫療保險法案的醫療補助法案;1973年尼克鬆政府頒布《健康維護組織章程》,推進以商保為核心的醫療模式。1966-1980醫療保健總支出和政府支出逐年升高,其中醫療保健支出/GDP從1.1%攀升至3.5%。

通脹免疫疊加需求增加,醫療行業走出長牛。需求端的穩定增長提升了醫療行業的長期高增速,對通脹的免疫性減少了醫療行業的波動性。以強生為例,70年代利潤增長平穩在15-20%;高速穩定的增長推動股價回升,1974-1981,強生在估值腰斬的情況下,總收益率達50%。

2.2. 估值下殺後,高增長行業穿越牛熊

2.2.1.新興行業通信免疫通脹,高增長貫穿牛熊

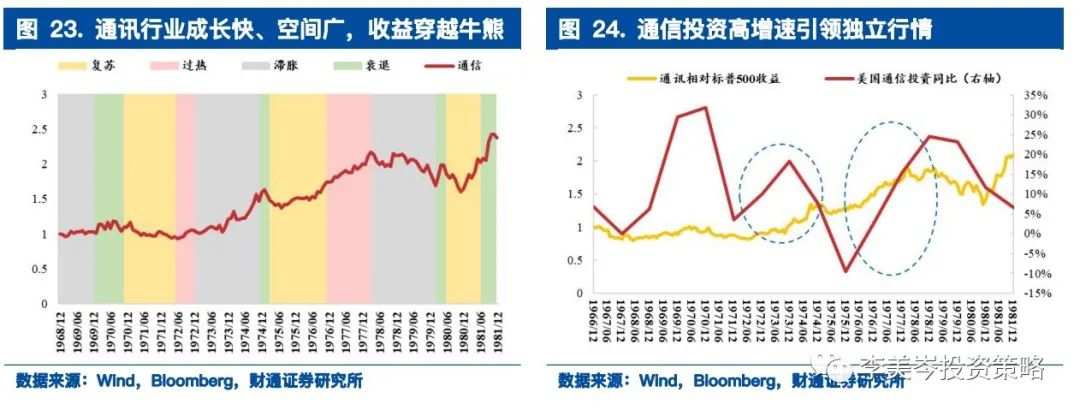

美國1970s通信行業屬於新興行業,成長快、空間廣,收益穿越牛熊。通信行業1970s移動通信建設如火如荼,固定通信普及率不斷提升,成長快、空間大,行業表現長青、僅次於能源。1968.12-1981.12通信對標普超額收益達137%。增長快疊加空間廣,通信在估值下殺期表現遠超市場,1973-1974, 相對標普收益指數增長51%。

通信行業70年代大爆發,研發投資加速。通信行業在1970s大爆發,全球各企業都開始發展自己的通信系統;移動電話1973年首次成功使用,進一步刺激通信行業的研發和投資;到1970年末,1G成功商用。新領域此外,固定電話的普及率也在不斷攀升。1969-1981通信投資復合增速達14%。

增長快疊加空間廣,通信企業走勢獨立於周期。新技術熱潮湧動加上投資規模擴張,通信企業股價持續上漲,新興企業估值也不斷上升。摩托羅拉和72年上市的COMCAST利潤增速平均為21%、46%,是其股價上行的重要支撐;COMCAST甚至迎來戴維斯雙升。

2.2.2.消費行業受通脹影響更大,高成長驅動走出長牛

美國1970s消費行業成長性高,估值下殺後走出長牛。消費行業受通脹影響大,石油危機估值調整幅度超過市場;1971.12-1974.12,必須消費、可選消費、零售對標普超額收益為-13%、-28%、-31%。估值調整後,高增長助推消費行業走出長牛;1974.12-1981.12,必須消費、可選消費、零售對標普超額收益達71%、43%、48%。到1980s,隨著消費行業估值回升,股價迎來戴維斯雙擊。

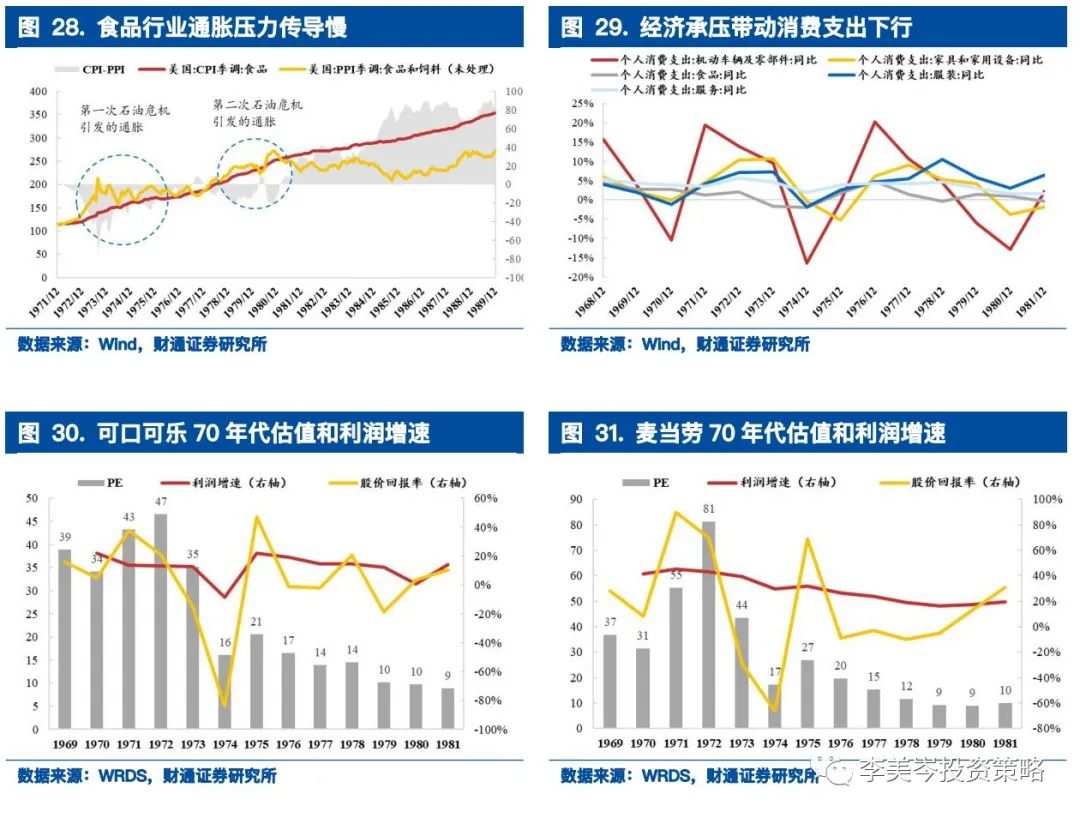

70年代高通脹下消費需求萎縮、成本壓力傳導慢,高增長緩慢修復股價。在1970s受糧食危機和石油危機衝擊下,消費類行業作為下遊行業受損較大:一方面上遊價格上漲帶動食品原料、化肥、能源等全產業鏈成本上升,另一方面經濟萎縮下,消費者購買力下降;73-74、78-80,兩段滯漲期各類消費支出都在減少。同時消費行業漲價速度有限,無法快速消化成本暴漲:以需求最為剛性的食品行業為例,危機後PPI-CPI消退較慢,兩次危機都用了2年以上時間才徹底走出。

面對供需雙重壓力,消費企業遭遇戴維斯雙殺,但高增速持續修復股價。在供需雙重壓力下,消費龍頭可口可樂和麥當勞估值持續下行,1972-1974分別下降65%、79%、1975-1981又分別下降45%、42%;1972-1974,股價分別下降86%、76%。好在兩家公司增長堅挺,可口可樂平均增速12.5%,剔除1974、1980年通脹影響,平均增速15.8%;餐飲龍頭麥當勞平均增速29.3%,長期盈利表現優異。估值下殺結束後,1975-1981,兩家企業股價上漲60%、88%,修復上輪的下跌。

80年代通脹平穩,疊加國內需求增加+全球化擴展,消費行業高增速帶來高收益實現。從CPI和PPI的比較看,80年代供給端成本逐漸穩定,需求端價格在里根政府減稅政策下仍保持接近70年代通脹時期的增速;疊加80年代開啟的新一輪全球化,消費行業增長迅猛,實現戴維斯雙升:可口可樂和麥當勞平均利潤增速達14.1%、12.3%,估值也都接近翻倍。

2.3. 經濟下行買防禦性行業

經濟下行時,防禦性行業公用事業彈性小,相對表現領先。公用事業估值變化較小,在經濟和股市下行期相對表現較好,在經濟受困的1970s表現領先:1968.12-1981.12,公用事業對標普超額收益達54%,其中1972.12-1974.12股市急殺估值階段,公用事業對標普超額收益達14%。

經濟下行尾聲,公用事業有機會受益於政府刺激性財政撥款。石油危機衝擊下,美國政府面臨通脹和失業的雙重困境。福特和卡特政府努力調和通脹和就業問題,時而通過財政擴張緩解就業,時而提高利率控製通脹。1974年起,福特和卡特政府采取了漸進式經濟恢復政策,一方面通過減稅刺激經濟上升,一方面通過撥款公共服務事業增加臨時工作位置,緩解失業;1975年財政支出/GDP上升近3%。1975-1977年,受益於政府撥款,公用事業對標普超額收益達46%。

2.4. 通脹尾聲、利率上行買大金融

大金融加息階段領跑市場。獲益於基本面改善,金融在加息周期收益領跑;在1976.12-1981.12加息背景下,金融對標普超額收益達63%。

通脹走高,美國轉而加息應對。1977年起,通脹開始上行;彼時卡特政府仍選擇穩增長,1977年GDP增速仍穩定在5%,1977-1978聯邦基金利率平均在6.7%,但同時通脹從5.2%上升至9.3%,逐漸成為政府的最大難題。1979年後,美聯儲加息幅度加大,1979-1981平均利率在13.6%,通脹從最高14.8%下降至8.9%。

持續加息下,金融行業利潤增厚。1978-1981,主要銀行的利潤同比均值達24.2%;從個股看,摩根大通1979-1981利潤增速均超過20%,推動股價上升。

編輯/isaac