來源:經緯創投

作者:經緯張穎

編者按:

最近電動車和科技股暴漲,大家對估值的討論很熱烈。低利率時代逼迫投資者追逐有限的優質標的,使得擁擠的交易變得更加擁擠。市場對公司價值的判斷正在非常誇張地前置,傳統的估值思路在一定程度上失效,這都讓我們要用新眼光來看待估值方法,不能刻舟求劍。

這篇文章是經緯張穎最近的思考,他讓團隊做了一些對預期的數據分析,摘取了其中一些觀點分享出來給大家:為什麽我們會覺得今年的市場不一樣;不一樣體現在哪里;市場下一步可能會怎麽走;作為一級市場的創業者,你們對應的準備是什麽?

「估值的朋友」這個標題我們想了一會。朋友的意思大致是我不一定覺得你都是對的,但我還是願意花時間去理解你。這點和當下的估值很像。

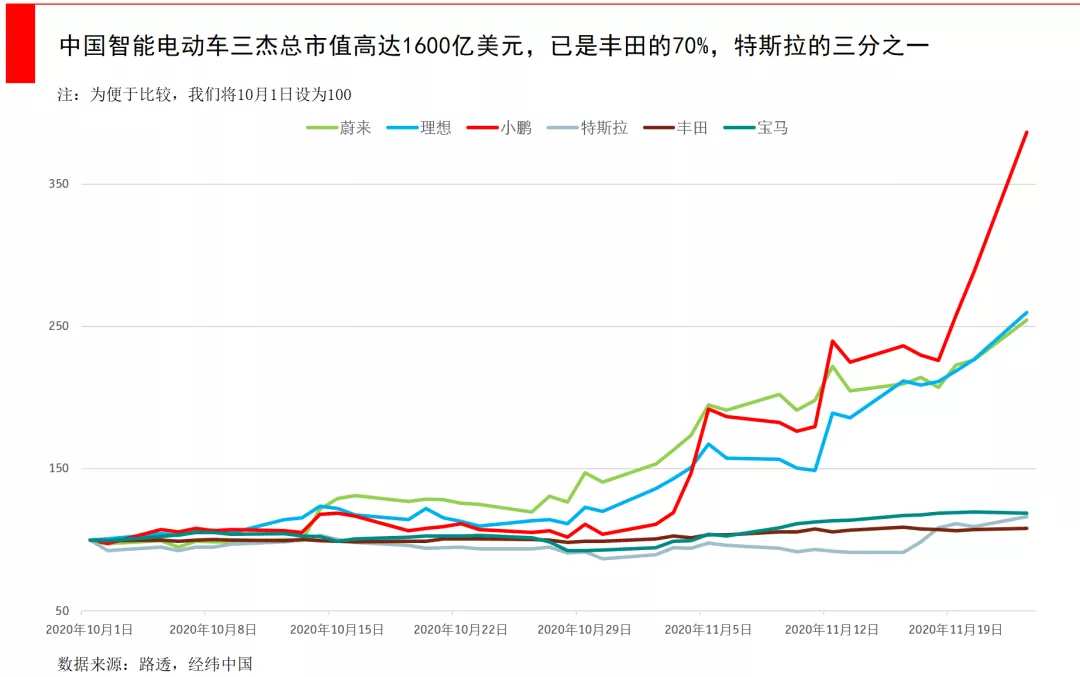

最近有很多人在問,電動車股票到底為什麽大漲?我們投資的理想汽車在上市後大漲了280%、小鵬漲了370%;A股的新能源龍頭比亞迪也比年初上漲了280%,而特斯拉的市值幾乎是豐田的2倍,但所有電動車公司的交付量還只是燃油車的一個零頭。

我們自己雖然很看好,對這種短時間內的股價漲幅也十分吃驚。如果硬要尋找理由,那可能跟市場突然認可了電動車的遠期潛力、中國和歐洲大力推行電動車替代燃油車、美國下一任總統拜登大力支持新能源、中概股越來越變成了一個外在的「科創板」等等因素有關,但這些都只是事後諸葛亮。

其實今年市場的瘋狂遠超想象,不只是這些大家能看到的上市公司在大漲,很多一級市場優秀公司的估值也很瘋狂。

從年初到現在,我們簡單數了一下,至少有100多家近期融資的經緯系公司,估值翻了2-8倍。比如我們在2013年投資的猿輔導,估值從3月份的78億美元升升到10月份的155億美元。

我們對這種漲幅也是「愛恨交加」。「愛」是因為我們自己的投資賺了錢,但也「恨」那些我們一開始錯過的公司,現在已經變得很貴,以及對我們投了的公司,要不要繼續加碼?

經緯一直是專注於早期的基金,我們形成了一個300多家好公司的蓄水池,這是經緯的基本盤。對於這些優秀公司,他們再融資時我們也會加碼,以保護股比,但今年估值上升太快,我甚至也會一時覺得下不了手。

估值到底是不是合理的?面對大家都感興趣的這個問題,我也嚐試去分析一些原因,也許說完會被市場打臉,但我覺得需要用新的眼光去看待估值。

1、傳統估值方式失效,投資判斷越來越前置

金融里很多衡量價值的方法,都是在20世紀中期的美國逐漸發展起來的,那時候經濟發展穩定,股票市場非常明顯地圍繞一條價值主線在上下波動。所以尋找被低估的公司成為那時候的有效手段,市盈率等估值方法也成為主流。

但如今,我們要用新的眼光去看待估值。紐約大學教授達摩達蘭一直反對用席勒市盈率,很多人草率地看了一眼歷史數字,就武斷地說股市有泡沫。你從哪里得到的數據?席勒市盈率的數據從1871年開始,而現在的商業和技術環境已經完全不一樣了,這是一種偷懶。

我們對泡沫的認知,從2015年開始逐漸變化。在2015年以前,我們傾向於認為泡沫都是非理性的,危機中臨時采取的量化寬鬆或是低利率早晚會回歸常態。但事實證明,2015年之後雖然全球資本市場逐漸從2008年金融危機中走出,但一切似乎仍然很貴。

這種情況令傳統的估值方法在一定程度上失效。因為你很難用市盈率、市淨率,或是企業價值與稅息折舊及攤銷前利潤(Ebitda)的比率來給仍在建立商業模式的年輕公司估值,這些數字必然很高,看起來都無法下手。

判斷企業估值的核心因素:現金流、增長和風險,都要從未來著手,所以估值思路也要從靜態走向動態、從回顧走向前瞻,久遠的歷史數據不能成為拐杖。

今年尤其不同,低利率時代逼迫投資者追逐有限的優質標的,使得擁擠的交易變得更加擁擠,市場對公司價值的判斷正在非常誇張的前置。

原本一家公司可能需要6年來建立完整的商業循環,利潤開始釋放,客戶價值變厚,但現在整個市場的判斷更加前置了,市場可能會提早行動,在公司發展到第3年的時候,基於預期就已經達到第6年時的估值水平。

以前說投資要找「好公司+好價格」,現在「好價格」需要重新定義。例如理想和小鵬都能以略高於特斯拉的P/S上市,就是因為市場基於特斯拉的發展路徑,對優秀的後來者,有明確預期,特別是理想和小鵬都有不錯的交付量。

而特斯拉本身,當市場認可了汽車電動化和智能化的預期後,這個故事就變得非常值錢,市場開始按「車企的營收+科技股的利潤率」來估值。車企往往有幾千億營收,但利潤率很低;科技公司是利潤率高,但營收規模不及車企。這種預期導致了特斯拉今天的市值超過了豐田和大眾汽車的總和。即便如此,大部分的機構其實對今天以特斯拉為首的板塊漲幅,並不能充分理解和解釋其原因。

出現估值思路變化的本質是什麽?其實還是今天很多公司的增長邏輯已經改變,以前大部分公司都是線性增長,我們甚至可以按照一國的人均收入水平和GDP增長來預測公司業務增速。

但新經濟打破了這種增長模式,變成了指數型。公司可能在臨界點前都在虧損,一旦突破,就是指數型的增長,這給資本市場估值帶來了革命性的變化。

以前大部分是一級市場在追捧這類公司,但如今「二級市場一級化」大幅度提升,投資判斷越來越前置,比2-3年前誇張很多。無論是拼多多、特斯拉,還是120倍P/S上市的Snowflake(以前一家頭部SaaS公司如果有30-40倍P/S就已經很高了,即便超火爆的視頻通訊公司ZOOM,在疫情後也僅漲到70倍),都是很明顯的結果。

一個有意思的現象是,對於我們這些本來就在一級市場廝殺的早期基金來說,二級市場現在對一些優質的科技、醫藥類公司的估值,是我們本來就很熟悉的「價格前置估值模式」,我們也開始適應和布局做一些後期的投資。當然這些並不會影響我們的本色與投資主基調。

如今,我們越來越進入了一個充滿不確定性的世界。對公司估值的定價權,不在公司手里,也不在VC手里,而是在市場手里,估值完全由供需決定。「好價格」已經不復存在,我們需要重新思考安全邊際。

但對於VC來說,核心永遠都在「能否投對」。

2、估值的錨定標準已變

接下來我想說說利率,因為這是我們理解很多現象的基礎。

利率是一切金融資產的「錨」,今天的低利率已經改變了很多事情,如果死守以往的經驗,就會犯「刻舟求劍」的錯誤。

疫情期間全球降息了67次,特別是美聯儲多次降低了美國聯邦基金利率(Federal funds rate),這個利率在金融市場很重要,因為證券估值時有一個折現率,直接跟它有關,現在這個「錨」已經到達了歷史最低水平。

對於各類資產來說,風險-收益排序可以看下圖,最底層的基石就是國庫券(Treasurys,它的定價基於上文說的聯邦基金利率),當美聯儲在今年疫情後降低了這一無風險利率後,就改變了所有預期收益,通常來說,起點越低,所有資產的預期收益就越低。

投資中的大多數決策是相對的,我們都在尋找風險與收益的最佳平衡。而錢是聰明的,只要有利可圖,它會以最快的速度從一種資產類別轉移到另一種。

當你面對債券與股票的傳統投資組合,極端一點,你只能二選一,當債券收益下降,它們對股票的競爭就減少了,因此股票不必便宜就能吸引買家,而那些具備高增長潛力的股票,買家還會蜂擁而入。

這就是當下正在發生的事情,低利率直接推高了估值,而疫情又令高估值集中在特定領域(比如科技和醫療),一切符合條件的資產都在瘋狂提高價格。

蘋果一家公司的市值就比沃爾瑪、寶潔、可口可樂等公司加起來還大,並且與能源+公用事業+材料板塊(包括了埃克森美孚、美國電力、陶氏化學等)的總和相當。而Facebook一家的市值也超過了整個能源行業。

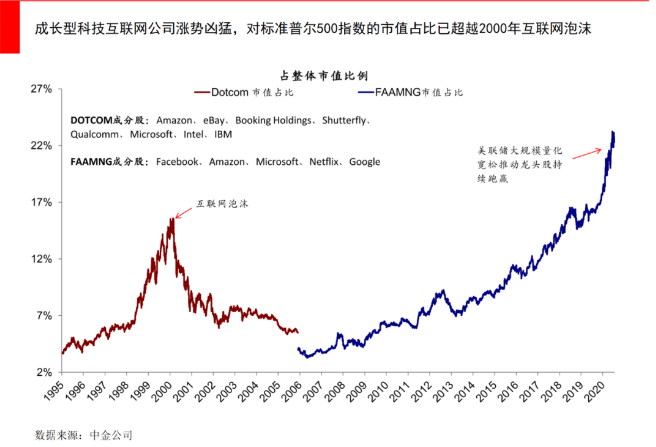

當估值的「錨」——基礎利率發生了改變後,我們看到了這樣的一個世界:一是標普500的估值水平已經超過了2000年互聯網泡沫時的頂峰;二是這一輪瘋狂以高增長的科技巨頭引領,例如五巨頭Facebook、Amazon、Apple、Netflix、Google,占到整個標普500指數23%的市值比例,而那些增長趨緩的傳統價值股(例如能源股),卻下跌了不少。

這種新變化帶來了一系列反應,在估值上最大的體現就是——要「增長」不要「價值」,疫情又加重了這種分歧,這一現象在中國幾家頭部平台級互聯網公司(例如美團、拼多多、嗶哩嗶哩)身上也十分明顯。

3、繁榮會持續多久?如何應對未來?

當我們以全新的眼光來看待這些變化,就不難理解一些正在發生的事。

在一級市場,資金正瘋狂爭搶頭部項目,疫情也大大加重了這一點。如今,一個大行業里的絕對頭部公司融資10億美金,比一個普通公司融資1億人民幣還容易。很多經緯系公司,年初剛剛投完,現在的估值已經翻了1.5-4倍,頭部效應越來越明顯。

截至2020年10月,經緯已經新投資了近75家公司,老項目加碼了50多次,經緯系共有近140多家公司完成了新融資。我們發現,各個細分領域里第一名的體量,可能比第二名、第三名加起來的總和還要高,距離也還在拉大,現在已經不是「2-8定律」,而是非常明顯的「1-9定律」。

當然,這里面有一個暫時的因素是,很多美元基金在今年初都完成了新一輪募資。絕大部分基金都有自己的生命周期,這一定程度上也造成了短期的市場火熱。

這一點某種程度上和2014-2015年的火熱情況有些類似。而我們回頭看,那一波基金因為有了錢,相對激進地投下了很多「種子」,又因為最近特殊的市場環境,尤其是國內外火熱的IPO行情,今天紛紛「開花結果」,這進而會再一次影響下一波的行情,如此反復。

這種繁榮會持續多久?

確實要警惕二級市場的變數,如今沒有人會用FAANG當下的營收和利潤來給他們估值,都用的是對未來的預測。但FAANG的高估值,來源於他們占領的龐大市場份額,以及隨之而來的高利潤率,這也正是它們的脆弱點,因為美國聯邦政府正在針對大型科技公司進行反壟斷訴訟,中國也存在類似的可能。

還有一個不確定因素是中美貿易摩擦,摩擦大概率將是未來的中長期狀態,這勢必會影響美股上的中國公司,估值調整也會成為新常態,而股市是一個非常重要的風向標,它會最終傳導到一級市場的定價。

所以,如果這些不確定因素最終爆發並導致二級市場下行,基於一二級市場聯動效應,漣漪反應會傳遞到我們這里。就像2015年A股市場股災,最終也穿透到了一級市場,大量創業項目的估值和融資額出現「腰斬」,一些燒錢的模式(例如O2O)難以為繼。

上面說了這麽多關於市場情緒和未來走向的事情,作為一個天天和創業者打交道的人,我想我們還能做的就是給我們所投的公司一些建議:

不管大環境會不會出現動蕩,現在成為頭部的回報無疑比以前更高了,一個行業里的前三名基本會是6-3-1的格局。不過我最近和很多人交談,需要指出的一點是,很多人會誤以為自己是頭部。

一方面要通過理性的數據和誠實的比較來分析,例如看市場占有率、營業收入和淨利潤規模,是否行業第一;另一方面要通過感性維度,比如團隊迭代、自己的成長、打法策略來思考。

後疫情時代,很多行業都出現了質變的機會,而不僅僅是量變。很多創業者剛開始都在尋找一個量變的增長,但是疫情的到來催化了很多先進手段,從軟件的植入、SaaS等,給企業的商業模式帶來了質變的可能,每個創始人都應該想清楚這個質變可能在哪里產生,然後快速調整。

以我們自己舉例,我們發現今年某些邊緣行業走向主流的速度加快了,只有快速思考布局和行業切換,才能拿到最終的勝利果實。

早點拿錢,狠狠地拿錢,現在資金已經變成了一個核心競爭力。不要過分考慮稀釋,而是要把融資確定性放在第一位,拿到充足的子彈,不要因為大意、錯判而斷糧。

楊浩湧在億萬學院的課程上給資本的幾個要素做了排序:第一是確定性,第二是金額,之後才是估值和條款,這一點我非常認同。作為一個頭部機構,我經常鼓勵我們的被投公司多拿錢,哪怕有時候會稀釋我們,但這增大了最終贏的可能性。

要更加的有立場,很多人在今天中美關系惡化的大背景下,對中國未來的發展心里打鼓。但今天很多公司的高速發展,都依賴於中國抵擋住疫情,享受了這個紅利。今天的創始人需要在很多關鍵點上有更清晰的立場,已經不能再腳踏兩條船,想從兩邊市場都得到好處。優秀的公司要聚焦中國,然後拿下中國市場變成頭部,再去展望海外。

現在,創始人個人全方位學習的速度,變得空前重要。創始人有沒有被身邊的人脈、資金、自身的學習、各種各樣的課程比如億萬學院,所帶來的輸入滋養?可以以三個月為單元,用科學方法加外部反饋,衡量提升質量,持續成長是所有最終做大公司唯一恒定的關鍵點。

今年一切都需要求變,包括我們自己。經緯今年投資的行業,和過去2-3年相比發生了很大變化,我們對有場景的硬科技、創新藥、企業服務、新消費、B2B的模式優化、新製造和進口替代等等領域,從來沒有像現在這樣的集中火力,各個投後小組也都在快速迭代。

市場瞬息萬變,而人要有包容度。如今我們處在一個史無前例的低利率時代,要用新的眼光去看待估值,不能一違背歷史經驗就認為是泡沫。但是也要對大環境的風險保持警惕,刺激政策是否會延續,如果停止刺激後股市是否會很快下行,再傳導到一級市場,這一點一定要警惕,因為結束繁榮的,可能就是繁榮本身。

編輯/Phoebe