貨幣基金發展數年才面臨的監管,銀行理財子公司的現金管理類產品不到一年就面臨最嚴新規!銀行現金管理類產品將與貨基監管標準一致,其收益率也將面臨下滑之勢。

12月27日,銀保監會、央行就《關於規範現金管理類理財產品管理有關事項的通知(征求意見稿)》公開征求意見。《通知》為資管新規、理財新規、《理財子公司辦法》的配套製度,將對銀行、理財子公司發行的現金管理類產品的投資範圍、槓桿比例等提出了具體監管要求。

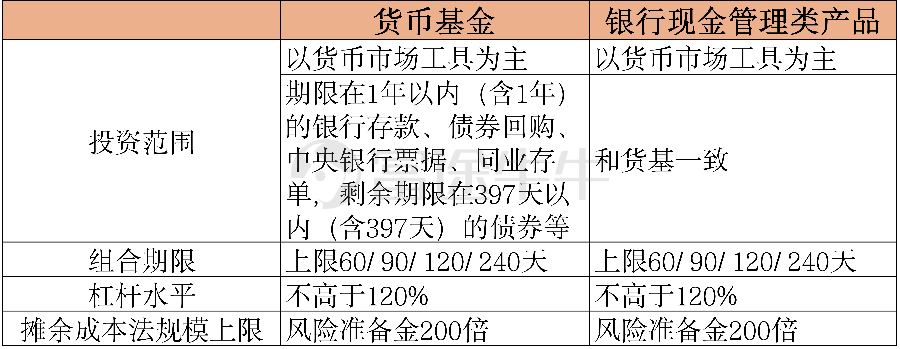

基金君根據《通知》內容做了十大要點分析,在了解具體細則之前,基金君整理了銀行現金管理類產品與貨基一致的地方。

1、 明確現金管理類產品定義

對於銀行、理財子公司的現金管理產品定義,監管明確「現金管理類產品是指僅投資於貨幣市場工具,每個交易日可辦理產品份額認購、贖回的商業銀行或銀行理財子公司理財產品。在產品名稱中使用「貨幣」「現金」「流動」等類似字樣的理財產品也視為現金管理類產品。」和貨幣基金一樣,一定要有T+0功能每天都可辦理申購贖回的才算現金管理類產品,不能每天申贖的銀行理財都不算現金管理類產品。

2、 明確銀行現金管理類產品與貨基監管一致

銀保監會表示,自2018年7月20日,人民銀行發布《關於進一步明確規範金融機構資產管理業務指導意見有關事項的通知》(以下簡稱補充通知)後,現金管理類產品規模增長較快。與貨幣市場基金相似,現金管理類產品面向不特定社會公眾公開發行,允許投資者每日認購贖回,容易因大規模集中贖回引發流動性風險。因此,根據資管新規及其補充通知、理財新規等相關規定,對銀行、理財子公司發行的現金管理類產品提出了具體監管要求,整體上與貨幣市場基金等同類產品監管標準保持一致。這也意味著,銀行現金管理類產品的監管也將完全貨基化監管。

3、明確規定投資範圍

對於投資範圍,監管規定現金管理類產品應當投資於現金,期限在1年以內(含1年)的銀行存款、債券回購、中央銀行票據、同業存單,剩餘期限在397天以內(含397天)的債券(包括非金融企業債務融資工具)、在銀行間市場和證券交易所市場發行的資產支持證券等貨幣市場工具。不得投資於股票;可轉換債券、可交換債券;以定期存款利率為基準利率的浮動利率債券,已進入最後一個利率調整期的除外;信用等級在AA+以下的債券、資產支持證券等金融工具。對比貨幣基金的投資範圍,完全一致。

4、 細化投資集中度管理

《通知》對投資集中度的管理與證監會2017年8月份的《公開募集開放式證券投資基金流動性風險管理規定》(證監會公告〔2017〕12號)一致。

第一, 單只產品投資於同一機構發行的債券及其作為原始權益人的資產支持證券的比例合計不得超過該產品資產淨值的10%;

第二, 單只產品投資於所有主體信用評級低於AAA的機構發行的金融工具的比例合計不得超過該產品資產淨值的10%,其中單一機構發行的金融工具的比例合計不得超過該產品資產淨值的2%;

第三, 單只產品投資於有固定期限銀行存款的比例合計不得超過該產品資產淨值的30%,但投資於主體信用評級為AAA的同一商業銀行的銀行存款、同業存單占該產品資產淨值的比例合計不得超過10%;

第四, 全部現金管理類產品投資於同一商業銀行的存款、同業存單和債券,不得超過該商業銀行最近一個季度末淨資產的10%;

5、 明確產品的流動性管理和槓桿管控要求

一是加強投資組合流動性管理。規定現金管理類產品持有高流動性資產比例下限和流動性受限資產比例上限。

二是加強槓桿管控。要求現金管理類產品的槓桿水平不得超過120%。

三是加強久期管理。限製投資組合的平均剩餘期限不得超過120天,平均剩餘存續期限不得超過240天。

四是強化投資者分散程度。對單一投資者持有份額超過50%的現金管理類產品,要求在銷售文件中進行充分披露及標識,不得向個人投資者公開發售,避免不公平對待個人投資者;對前10名投資者集中度超過20%及50%的現金管理類產品,進一步提高投資組合久期、流動性資產持有比例等監管要求。

五是加強融資交易管理。要求加強產品同業融資的流動性、交易對手和操作風險管理,針對買入返售交易質押品采用科學合理估值方法,審慎確定質押品折扣系數等。

6、 加強認購贖回管理

為保護投資者的合法權益,《通知》要求銀行、銀行理財子公司可以依照相關法律法規以及銷售文件的約定,在特定市場條件下暫停或者拒絕接受一定金額以上的資金認購。

當日認購的現金管理類產品份額應當自下一個交易日起享有該產品的分配權益;當日贖回的現金管理類產品份額自下一個交易日起不享有該產品的分配權益。

巨額贖回方面,單個產品投資者在單個開放日申請贖回份額超過該產品總份額10%的,銀行、銀行理財子公司可以采取延期辦理部分贖回申請或者延緩支付贖回款項的措施。

7、 明確實施規模管控

對於對采用攤餘成本法進行核算的現金管理類產品的規模管控,《通知》要求商業銀行、銀行理財子公司應當對采用攤餘成本法進行核算的現金管理類產品實施規模控製。

《通知》充分借鑒貨幣市場基金規模與其風險準備金掛鉤的做法,銀行方面,同一商業銀行采用攤餘成本法進行核算的現金管理類產品的月末資產淨值,合計不得超過其全部理財產品月末資產淨值的30%。理財子公司方面,同一銀行理財子公司采用攤餘成本法進行核算的現金管理類產品的月末資產淨值,合計不得超過其風險準備金月末餘額的200倍。對於理財子公司成立初期,未累積足夠風險準備金之前開展的現金管理類產品業務規模,經銀行業監督管理機構同意,采取統一措施妥善安排。

8、 明確投資者集中度管理

現金管理類產品允許單一投資者持有份額超過該產品總份額50%的,應當符合五點要求:

第一,在銷售文件中進行充分披露及標識;

第二,不得向個人投資者公開發售;

第三,不得采用攤餘成本法進行會計核算,或者80%以上的資產應當投資於現金、國債、中央銀行票據、政策性金融債券以及5個交易日內到期的其他金融工具;

第四,當前10名投資者份額占比超50%時,投資組合的平均剩餘期限不得超過60天,平均剩餘存續期限不得超過120天;

第五, 當前10名投資者份額占比超20%,投資組合的平均剩餘期限不得超過90天,平均剩餘存續期限不得超過180天。

9、明確過渡期至2020年底

在過渡期安排方面,銀保監會表示,《通知》充分考慮對機構業務經營和金融市場的潛在影響,合理設置過渡期,明確過渡期為《通知》施行之日起至2020年底,促進相關業務平穩過渡。過渡期內,新發行的現金管理類產品應當符合《通知》規定;對於不符合《通知》規定的存量產品,銀行、理財子公司應當按照資管新規、理財新規和《通知》要求實施整改。過渡期結束之後,銀行、理財子公司不得再發行或者存續不符合《通知》規定的現金管理類產品。

10、新規實施後將有哪些影響

2018年720補充通知出台後,廣大公募人士認為政策偏向了銀行理財,銀行現金管理類產品也迎來大發展。然而,僅僅一年後,銀行現金管理類產品就迎來與貨基相同的最嚴新規,將深刻改變當前銀行理財的投資管理模式,將從多個維度限製銀行現金管理類產品的投資方式。歷史總是有相似的地方,不少業內人士認為直接結果就是導致銀行現金類理財產品收益率下行。

選擇財經基金寶,收益全年無休,基金0傭買賣,助你把握市場機會。是不是害怕股票風險大,心情宛如過山車?是不是害怕錢被套牢,沒錢應急用?是不是有閑錢,卻不懂理財?點擊下方,了解財經基金寶,拓寬你的投資品種。